中央銀行今(19)日召開理監事會議,並祭重手打炒房,也引發外界關注,到底央行看到什麼況才揮出重拳。總裁楊金龍會後記者會強調,雖然銀行不動產放款集中度37.5%,沒有高於歷新高37.9%,但「現在房市情況,比歷史高點時更加嚴峻」,銀行信用資源在這段時間整個向不動產傾斜,當初日本房市泡沬及美國次貸危機共同點,就是普遍認為房價會一直上去,台灣現在也有這樣預期心理要小心,因此,在特殊時間做比較嚴厲措施,就是要對市場釋放訊息,讓市場不要有房價上漲預期。

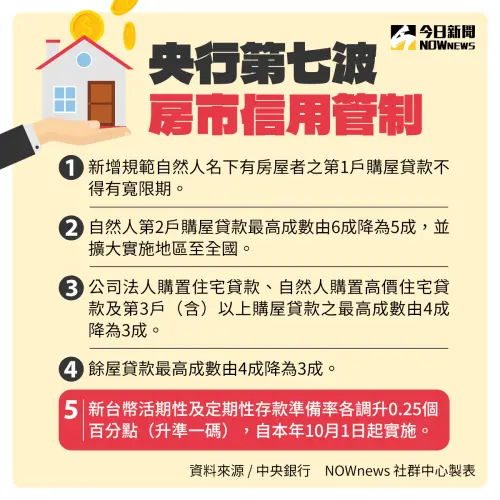

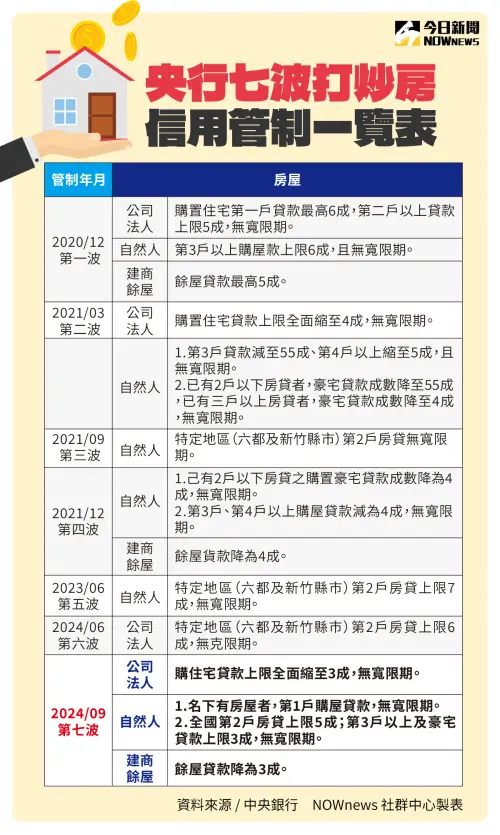

央行第7波選擇性信用管制有4大措施,包括一、新增規範自然人名下有房屋者之第1戶購屋貸款不得有寬限期;二、自然人第2戶購屋貸款最高成數由6成降為5成,並擴大實施地區至全國;三、公司法人購置住宅貸款、自然人購置高價住宅貸款及第3戶以上購屋貸款之最高成數由4成降為3成;四、餘屋貸款最高成數由4成降為3成,自明日起實施。

不僅如此,央行認為,搭配調升存款準備率,透過加強貨幣信用的數量管理,以強化央行道德勸說措施及這次選擇性信用管制措施成效,將有助進一步減緩信用資源流向不動產市場,因此,新台幣活期性及定期性存款準備率各調升0.25個百分點,並自今年10月1日起實施。

對於這次下這麼重的手,楊金龍表示,央行在祭出第7次選擇性信用管制所花的力氣、時間、和同事之間的討論,「加總起來對我們的壓力,應該不輸1至6次的加總。」央行從8月中把一家一家銀行找來,央行也做了功課,每一家花的時間很長,「要做這樣的決策,很困難的,但央行還是有基礎的,不是說亂想的。」。

楊金龍會中也不只一次提到,全體銀行不動產貸款占總放款比率居高,至今年8月底為37.5%,接近歷史高點的37.9%,即使比37.9%低,情況還更加嚴峻,央行在跟銀行座談時也提醒,日本房市泡沫與美國次貸危機都有共同點,就是普遍大家認為房價會一直上去,當時經濟也都很好,預期房價上漲這訊息要小心,大家以為市場是達到某頂點就會自動調整,但並沒有,上去後就整個垮下來,這是美日共同情況。

他還提到,銀行總放款成長47.5%,但不動產放款成長近6成,企業投資放款只成長4成,當然各家情況略有不同,但這段時間信用資源都向不動產傾斜,而且傾斜還滿大的,這也是為何央行要道德勸說,尤其每家銀行資產規模與營運特性不同,若訂一致性規模,恐會傷到銀行體系,銀行提出不動產放款自主管控若有不足或不符,會再銀行補充調整。

他也強調,目前銀行「限貸令」主要是因銀行法第72條之2快達標,並不在於資金不足,央行只是稍限縮,讓銀行對放款更謹慎一點,尤其目前水位達到26%以上就有21家,而且都是大型銀行,顯然信用資源傾斜到不動產,這不好,會排擠到生產事業實質投資,相較之下,這對經濟成長較有貢獻。

他說,現在問題在於市場氛圍都預期房價會一直往上,加上台灣經濟情況也不錯,市場會一種放鬆的氛圍,當初日本、次貸危機甚至全球金融危機,都是如此。

楊金龍表示,央行之前已採取6波管制措施,房市好不容易有點軟著陸,現在上來的速度太快了,必須要做一些嚴肅的措施,對市場釋放出訊息,讓市場不要有「房價會一直上去」的預期。

我是廣告 請繼續往下閱讀

不僅如此,央行認為,搭配調升存款準備率,透過加強貨幣信用的數量管理,以強化央行道德勸說措施及這次選擇性信用管制措施成效,將有助進一步減緩信用資源流向不動產市場,因此,新台幣活期性及定期性存款準備率各調升0.25個百分點,並自今年10月1日起實施。

對於這次下這麼重的手,楊金龍表示,央行在祭出第7次選擇性信用管制所花的力氣、時間、和同事之間的討論,「加總起來對我們的壓力,應該不輸1至6次的加總。」央行從8月中把一家一家銀行找來,央行也做了功課,每一家花的時間很長,「要做這樣的決策,很困難的,但央行還是有基礎的,不是說亂想的。」。

楊金龍會中也不只一次提到,全體銀行不動產貸款占總放款比率居高,至今年8月底為37.5%,接近歷史高點的37.9%,即使比37.9%低,情況還更加嚴峻,央行在跟銀行座談時也提醒,日本房市泡沫與美國次貸危機都有共同點,就是普遍大家認為房價會一直上去,當時經濟也都很好,預期房價上漲這訊息要小心,大家以為市場是達到某頂點就會自動調整,但並沒有,上去後就整個垮下來,這是美日共同情況。

他還提到,銀行總放款成長47.5%,但不動產放款成長近6成,企業投資放款只成長4成,當然各家情況略有不同,但這段時間信用資源都向不動產傾斜,而且傾斜還滿大的,這也是為何央行要道德勸說,尤其每家銀行資產規模與營運特性不同,若訂一致性規模,恐會傷到銀行體系,銀行提出不動產放款自主管控若有不足或不符,會再銀行補充調整。

他也強調,目前銀行「限貸令」主要是因銀行法第72條之2快達標,並不在於資金不足,央行只是稍限縮,讓銀行對放款更謹慎一點,尤其目前水位達到26%以上就有21家,而且都是大型銀行,顯然信用資源傾斜到不動產,這不好,會排擠到生產事業實質投資,相較之下,這對經濟成長較有貢獻。

他說,現在問題在於市場氛圍都預期房價會一直往上,加上台灣經濟情況也不錯,市場會一種放鬆的氛圍,當初日本、次貸危機甚至全球金融危機,都是如此。

楊金龍表示,央行之前已採取6波管制措施,房市好不容易有點軟著陸,現在上來的速度太快了,必須要做一些嚴肅的措施,對市場釋放出訊息,讓市場不要有「房價會一直上去」的預期。