中央銀行今(19)日召開今(2024)年第3季理監事會議,並在會後宣布利率維持不變,重貼現率、擔保放款融通利率及短期融通利率分別為2%、2.375%及4.25%,但再調升存款準備率1碼,即0.25個百分點,自10月1日起實施。同時,央行也祭出第7波選擇性信用管制4大措施,9月20日起實施。

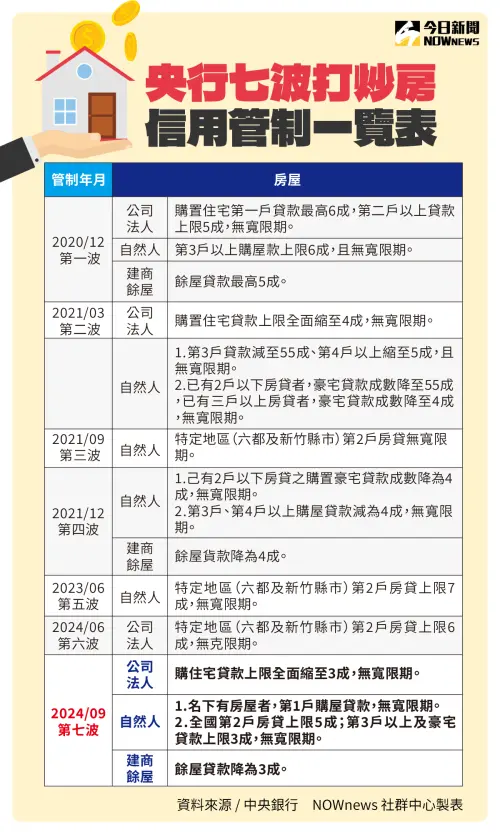

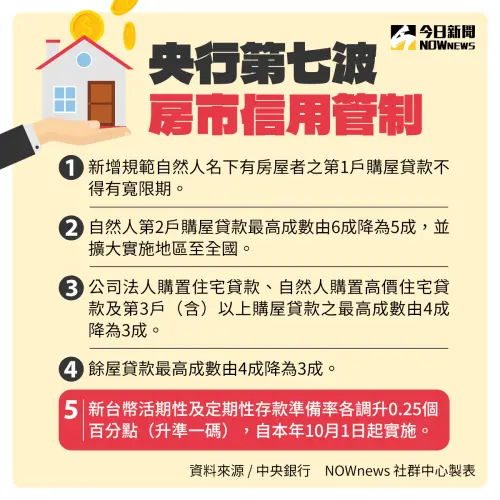

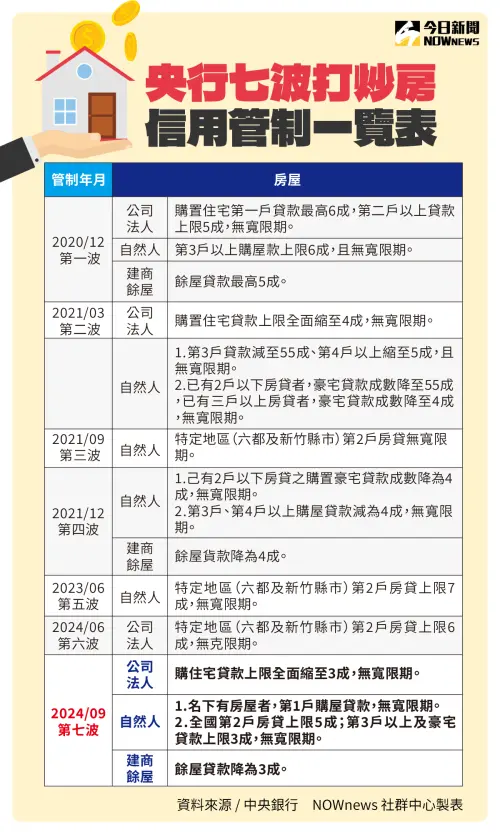

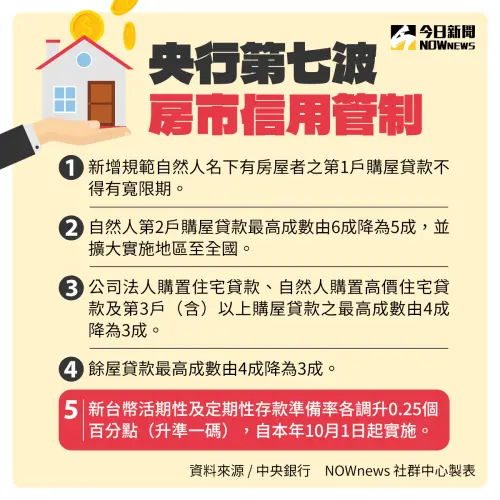

央行第7波選擇性信用管制4措施,包括新增規範自然人名下有房屋者之第1戶購屋貸款不得有寬限期;自然人第2戶購屋貸款最高成數由6成降為5成,並擴大實施地區至全國;公司法人購置住宅貸款、自然人購置高價住宅貸款及第3戶以上購屋貸款之最高成數由4成降為3成;餘屋貸款最高成數由4成降為3成。

▲央行第7波房市信用管制措施一覽。(圖/NOWnews社群中心製)

央行也強調,未來仍將持續關注國內通膨發展情勢,並關注主要經濟體貨幣政策動向、中國大陸經濟下行風險,以及地緣政治風險、極端氣候等對國內經濟金融情勢之影響,適時調整貨幣政策,以達成維持物價穩定與金融穩定,並於上述目標範圍內協助經濟發展之法定職責。

雖然央行自2020年12月以來,6度調整選擇性信用管制措施,實施迄今,有助銀行降低不動產授信風險,不動產貸款之逾放比率仍維持低檔,信用品質尚屬良好。但2023年下半年起,房市交易成長回升,房價漲幅擴大,帶動購置住宅貸款年增率持續上升,至今年8月底為11.0%,是2006年5月以來新高,另建築貸款年增率亦回升,至8月底為5%,致全體銀行不動產貸款占總放款比率(不動產貸款集中度)居高,至本年8月底為37.5%,接近歷史高點的37.9%。

今年8月12日至8月21日央行分別邀請34家本國銀行座談,以道德勸說方式,請其在不影響無自用住宅民眾購屋融資需求,以及業者推動都市更新、危老重建、社會住宅等配合政府政策相關用途,及企業購建自用廠辦等所需之資金前提下,研提未來1年自主管理的不動產貸款具體量化改善方案,改善信用資源過度集中不動產貸款情形*。未來本行將定期審視各銀行改善成效,並透過實地查核,督促銀行落實執行改善方案。

為進一步強化管理銀行信用資源,抑制房市投機與囤房行為,並引導信用資源優先提供無自用住宅者購屋貸款,茲修正「中央銀行對金融機構辦理不動產抵押貸款業務規定」自今年9月20日起實施,主要修正重點包括1、新增規範自然人名下有房屋者之第1戶購屋貸款不得有寬限期;2、自然人第2戶購屋貸款最高成數由6成降為5成,並擴大實施地區至全國;3、公司法人購置住宅貸款、自然人購置高價住宅貸款及第3戶(含)以上購屋貸款之最高成數由4成降為3成;4、餘屋貸款最高成數由4成降為3成。

不僅如此,央行認為,搭配調升存款準備率,透過加強貨幣信用的數量管理,以強化央行道德勸說措施及這次選擇性信用管制措施成效,將有助進一步減緩信用資源流向不動產市場。新台幣活期性及定期性存款準備率各調升0.25個百分點,自今年10月1日起實施。

央行也強調,仍將持續檢視不動產貸款情形與央行管制措施的執行成效,並密切關注房地產相關政策對房市的可能影響,適時調整相關措施內容,以促進金融穩定及健全銀行業務。

▲央行7波房市信用管制措施一覽。(圖/NOWnews社群中心製)

我是廣告 請繼續往下閱讀

央行也強調,未來仍將持續關注國內通膨發展情勢,並關注主要經濟體貨幣政策動向、中國大陸經濟下行風險,以及地緣政治風險、極端氣候等對國內經濟金融情勢之影響,適時調整貨幣政策,以達成維持物價穩定與金融穩定,並於上述目標範圍內協助經濟發展之法定職責。

雖然央行自2020年12月以來,6度調整選擇性信用管制措施,實施迄今,有助銀行降低不動產授信風險,不動產貸款之逾放比率仍維持低檔,信用品質尚屬良好。但2023年下半年起,房市交易成長回升,房價漲幅擴大,帶動購置住宅貸款年增率持續上升,至今年8月底為11.0%,是2006年5月以來新高,另建築貸款年增率亦回升,至8月底為5%,致全體銀行不動產貸款占總放款比率(不動產貸款集中度)居高,至本年8月底為37.5%,接近歷史高點的37.9%。

今年8月12日至8月21日央行分別邀請34家本國銀行座談,以道德勸說方式,請其在不影響無自用住宅民眾購屋融資需求,以及業者推動都市更新、危老重建、社會住宅等配合政府政策相關用途,及企業購建自用廠辦等所需之資金前提下,研提未來1年自主管理的不動產貸款具體量化改善方案,改善信用資源過度集中不動產貸款情形*。未來本行將定期審視各銀行改善成效,並透過實地查核,督促銀行落實執行改善方案。

為進一步強化管理銀行信用資源,抑制房市投機與囤房行為,並引導信用資源優先提供無自用住宅者購屋貸款,茲修正「中央銀行對金融機構辦理不動產抵押貸款業務規定」自今年9月20日起實施,主要修正重點包括1、新增規範自然人名下有房屋者之第1戶購屋貸款不得有寬限期;2、自然人第2戶購屋貸款最高成數由6成降為5成,並擴大實施地區至全國;3、公司法人購置住宅貸款、自然人購置高價住宅貸款及第3戶(含)以上購屋貸款之最高成數由4成降為3成;4、餘屋貸款最高成數由4成降為3成。

不僅如此,央行認為,搭配調升存款準備率,透過加強貨幣信用的數量管理,以強化央行道德勸說措施及這次選擇性信用管制措施成效,將有助進一步減緩信用資源流向不動產市場。新台幣活期性及定期性存款準備率各調升0.25個百分點,自今年10月1日起實施。

央行也強調,仍將持續檢視不動產貸款情形與央行管制措施的執行成效,並密切關注房地產相關政策對房市的可能影響,適時調整相關措施內容,以促進金融穩定及健全銀行業務。