房貸族要注意了,史上規模最大的房貸「限貸令」已經悄悄登場,7月初開始,從行庫、大型民營率先拉緊房貸額度,恐怕直至今年底,全體國銀的房貸撥款都將陷入緊繃,7月下旬起,10多家公民營銀行,陸續對行內敲響房貸「緊」鐘,各銀行對房貸戶將採取三大做法,一、已准額度待撥者,協調分散撥款,二、未准額度者「排隊等」,三、拉高房貸利率。

市場傳出,有一家行庫幾乎停止收件,該行庫分行還得去跟總行「登記搶額度」;另七家公民營是採「排隊等額度」,排隊至少兩個月起跳;另兩家民營銀行拉高房貸利率「以價制量」,還有兩家民營銀行僅限VIP客戶才有額度。

為何各銀行房貸全面緊縮,借房貸變好難?一家民營銀行高層坦言,最大關鍵是:今年房貸量衝太快了,如大水倒灌,一時無法消化,讓銀行內部房貸警示紅燈狂響,只能快刀斬。

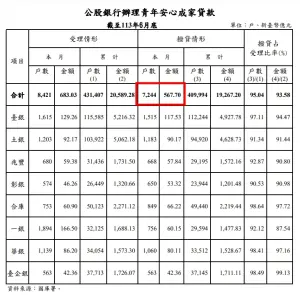

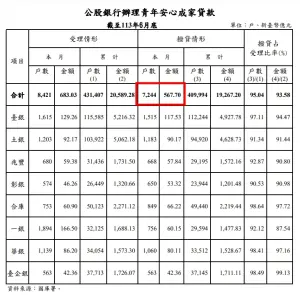

▲財政部公布新青安房貸最新統計,今年6月單月核貸戶數為7244戶,核貸金額567.7億元,分別較5月減少12.44%、10.74%。(圖/翻攝財政部網站)

據金管會到6月底統計,全體國銀房貸餘額10兆4873億元,光上半年就大增了5004億元,改寫史上同期最大量,更達到2023年一整年房貸增量6576億元的近八成,等於「做半年房貸,就快接近去年一整年」。

另外,最近台股不好,很多企業集團投資台股也被「套牢」,手頭資金更少,這時又得從銀行提出存款來應急,銀行高層憂心,這恐怕又使銀行承作房貸的限額壓力更大。

至於「限貸令」的執行,每家方式不一樣。另外,有二大公股金控旗下銀行,以及某大型民營金控旗下銀行,以及一家中小型民營銀行,則下令停禁止一般散戶,亦即非整批性分戶房貸的房貸進件,還有一家公股金控旗下銀行,倘若「散戶」房貸業務,僅限自家存款戶,另外整批性分戶房貸,僅限自家土建融案衍伸的才作。

另外三家大型民營金控旗下銀行,則要求旗下分行要向總行登記、排隊撥款,另外一家中大型民營金控旗下銀行,則要求從8月起持續二個月的房貸限貸令,而二家大型民營金控旗下的銀行,則要求必須提高房貸的報價,所謂的提高報價會用二種方式來進行,一是直接拉高利率至2.5%以上水準,另一則是拉高開辦手續費,例如從3千元,拉高至上萬元的行情。

上述的10多家銀行,有11家都為金控旗下的銀行,國銀高層指出,連有「富爸爸」撐腰的銀行,資金都很吃緊,更不用說個體戶銀行。高層也指出,銀行不會直接拒貸,但通常都會以高達2.5%以上的利率,或是僅6、7成的成數,讓客戶「知難而退」,只是客戶不知道,銀行內部已經通令「房貸限貸令」。

行庫高層坦言,因為銀行的房貸額度吃緊而產生的「限貸令」,這次是時間最久、牽動整個金融圈的範圍也最廣泛,以往銀行法第72條之2因為存款變少、大約只要1、2個月調整期,但現在可非如此,除了上述和建商相關的建融、周轉金動用等問題,主要原因還包括了三項。

第一個是上市櫃公司發股息把資金領出,使銀行的存款減少;第二個原因則是銀行的房貸放款已受到其他的企金業務風險排擠,尤其風險性資產在資本適足率計算時發現已達「滿水位」,在今年底更有美化財務指標的要求,因此壓縮房貸空間。

第三個原因則是現在的房價太高,所以每一個案子貸款金額都比以前高很多,尤其國銀高層發現,台中、嘉義、台南、高雄這些中南部都會區的房價暴漲,現在經常是「作一件抵過去三件。」這些原因,使整個金融圈房貸量能空前吃緊。

我是廣告 請繼續往下閱讀

為何各銀行房貸全面緊縮,借房貸變好難?一家民營銀行高層坦言,最大關鍵是:今年房貸量衝太快了,如大水倒灌,一時無法消化,讓銀行內部房貸警示紅燈狂響,只能快刀斬。

據金管會到6月底統計,全體國銀房貸餘額10兆4873億元,光上半年就大增了5004億元,改寫史上同期最大量,更達到2023年一整年房貸增量6576億元的近八成,等於「做半年房貸,就快接近去年一整年」。

另外,最近台股不好,很多企業集團投資台股也被「套牢」,手頭資金更少,這時又得從銀行提出存款來應急,銀行高層憂心,這恐怕又使銀行承作房貸的限額壓力更大。

至於「限貸令」的執行,每家方式不一樣。另外,有二大公股金控旗下銀行,以及某大型民營金控旗下銀行,以及一家中小型民營銀行,則下令停禁止一般散戶,亦即非整批性分戶房貸的房貸進件,還有一家公股金控旗下銀行,倘若「散戶」房貸業務,僅限自家存款戶,另外整批性分戶房貸,僅限自家土建融案衍伸的才作。

另外三家大型民營金控旗下銀行,則要求旗下分行要向總行登記、排隊撥款,另外一家中大型民營金控旗下銀行,則要求從8月起持續二個月的房貸限貸令,而二家大型民營金控旗下的銀行,則要求必須提高房貸的報價,所謂的提高報價會用二種方式來進行,一是直接拉高利率至2.5%以上水準,另一則是拉高開辦手續費,例如從3千元,拉高至上萬元的行情。

上述的10多家銀行,有11家都為金控旗下的銀行,國銀高層指出,連有「富爸爸」撐腰的銀行,資金都很吃緊,更不用說個體戶銀行。高層也指出,銀行不會直接拒貸,但通常都會以高達2.5%以上的利率,或是僅6、7成的成數,讓客戶「知難而退」,只是客戶不知道,銀行內部已經通令「房貸限貸令」。

行庫高層坦言,因為銀行的房貸額度吃緊而產生的「限貸令」,這次是時間最久、牽動整個金融圈的範圍也最廣泛,以往銀行法第72條之2因為存款變少、大約只要1、2個月調整期,但現在可非如此,除了上述和建商相關的建融、周轉金動用等問題,主要原因還包括了三項。

第一個是上市櫃公司發股息把資金領出,使銀行的存款減少;第二個原因則是銀行的房貸放款已受到其他的企金業務風險排擠,尤其風險性資產在資本適足率計算時發現已達「滿水位」,在今年底更有美化財務指標的要求,因此壓縮房貸空間。

第三個原因則是現在的房價太高,所以每一個案子貸款金額都比以前高很多,尤其國銀高層發現,台中、嘉義、台南、高雄這些中南部都會區的房價暴漲,現在經常是「作一件抵過去三件。」這些原因,使整個金融圈房貸量能空前吃緊。