中央銀行(央行)昨舉行第2季理監事會議,祭出第6波信用管制,六都加新竹縣市第2戶限貸從7成降為6成,並調升存款準備率(存準率)1碼強化此波信用管制力道。央行總裁楊金龍直言,2舉措是記取金融危機教訓,央行後續將關注房市2面向,1是銀行不動產貸款占總放款比率(不動產放款集中度),2是金融穩定,其中又要注意逾放比及壓力測試2指標。《NOWnews今日新聞》整理央行第6波信用管制背景、存款準備率是什麼及影響性,帶讀者一文掌握。

為何實施第6波信用管制?第2戶限貸6成原由為何?

央行理監事會後簡報指出,自2020年12月以來,5波信用管制措施下,不動產貸款逾放比率仍維持低檔,信用品質尚屬良好,但去年下半年起,房市交易成長回升,帶動購置住宅貸款年增率持續上升,致今年4月底不動產貸款占總放款比率為37.2%居高。

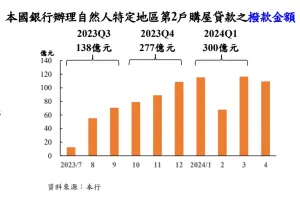

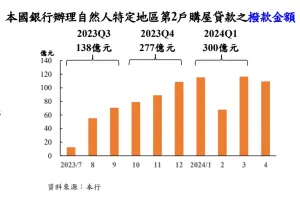

而且全體銀行購置住宅貸款年增率從2023年7月的4.7%,呈逐月走升趨勢,到2024年4月已增至9.1%,且六都加新竹縣市第2戶購屋貸款從2023年Q3的138億元,Q4成長為277億元,到今年Q1更高達300億元,加上今年4月平均貸款成數為68.15%,高於前波2010年12月至2016年2月施行的特定地區第2戶限貸6成,因此決議六都加新竹縣市第2戶今(14)起實施限貸6成。

▲2023年Q3至2024年Q1,六都加新竹縣市第2戶購屋貸款撥款金額變化一覽。(圖/央行提供)

存款準備率(Required Reserve Ratio,簡稱存準率)是指商業銀行的初級存款中不能用於放貸的部分的比例。為保障存款人利益,銀行不能把所有存款全部用於發放貸款或股票等金融投資,必須保留一定的資金,存放在中央銀行(央行),以備客戶提款的需要,這部分的存款就叫做存款準備金,而存款準備金與存款總額的比例,就是銀行的存款準備率。

楊金龍指出,存準率調漲1碼,代表銀行要存放在央行的現金變多了,大約會收回1200億元的市場資金,且調整存準率不會直接影響到銀行的存放款利率,但會縮減銀行的流動性,影響授信、投資商業本票、公司債等市場的意願,對M2(貨幣供給額)的控制長期下來會有明顯助益。

央行理監事會後簡報也指出,隨著房貸年增率持續上升,加以出口回溫、股市熱絡,企業及個人資金需求增加,帶動全體銀行放款投資年增率由去年第4季的6.26%,升至今年1至4月平均7.32%。央行強調,調升存款準備率,能立即、有效降低流動性,且使銀行對投資與新承作放款更為謹慎,將有助進一步減緩信用資源流向不動產市場。存準率調升1碼7月1日起實施。

信義房屋不動產企研室專案經理曾敬德表示,調升存準率的影響力比升息還大,可能會影響銀行放貸的金額,未來要觀察調整存準率後,銀行是否在放款時會更挑客戶,或者放款條件上不再給太過優惠的條件。

馨船不動產智庫執行長何世昌則認為,雖然調升存準率會讓銀行放款額度減少,進而更加從嚴篩選放款對象,但對一般首購族、甚至申辦新青安的購屋族來說,貸到八成仍不是問題,衝擊最大的是中小型建商,可能會因銀行緊縮銀根,讓處境更加雪上加霜。

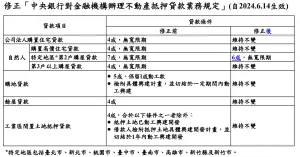

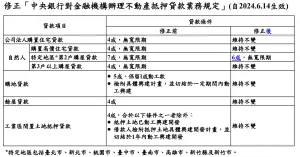

▲央行第6波信用管制措施變更一覽。(圖/央行提供)

楊金龍在會後記者會表示,先前美國因房價泡沫破滅導致次級房貸風暴,進而引發全球金融危機,他還記得當時美國官員回答記者房市提問,說:「天還不會掉下來!」但未料小泡沫卻演成成全球金融危機,強調央行會記取這些教訓,密切注意房市,不希望有失誤。

至於未來央行關注房市的方向。楊金龍透露說,央行後續將關注房市2面向,1是銀行不動產貸款占總放款比率(不動產放款集中度),2是金融穩定,其中又要注意逾放比及壓力測試2指標。

據央行統計,近期銀行不動產貸款占總放款比率多落在37%上下,顯示國銀放款高度集中在不動產業務。其次在房市對金融穩定影響上,楊金龍說,央行對銀行進行壓力測試,在持續升息及房價掉40%,這兩個情境下,銀行資本適足率是否能夠承受,「目前為止,覺得還comfortable」。

我是廣告 請繼續往下閱讀

央行理監事會後簡報指出,自2020年12月以來,5波信用管制措施下,不動產貸款逾放比率仍維持低檔,信用品質尚屬良好,但去年下半年起,房市交易成長回升,帶動購置住宅貸款年增率持續上升,致今年4月底不動產貸款占總放款比率為37.2%居高。

而且全體銀行購置住宅貸款年增率從2023年7月的4.7%,呈逐月走升趨勢,到2024年4月已增至9.1%,且六都加新竹縣市第2戶購屋貸款從2023年Q3的138億元,Q4成長為277億元,到今年Q1更高達300億元,加上今年4月平均貸款成數為68.15%,高於前波2010年12月至2016年2月施行的特定地區第2戶限貸6成,因此決議六都加新竹縣市第2戶今(14)起實施限貸6成。

存款準備率(Required Reserve Ratio,簡稱存準率)是指商業銀行的初級存款中不能用於放貸的部分的比例。為保障存款人利益,銀行不能把所有存款全部用於發放貸款或股票等金融投資,必須保留一定的資金,存放在中央銀行(央行),以備客戶提款的需要,這部分的存款就叫做存款準備金,而存款準備金與存款總額的比例,就是銀行的存款準備率。

楊金龍指出,存準率調漲1碼,代表銀行要存放在央行的現金變多了,大約會收回1200億元的市場資金,且調整存準率不會直接影響到銀行的存放款利率,但會縮減銀行的流動性,影響授信、投資商業本票、公司債等市場的意願,對M2(貨幣供給額)的控制長期下來會有明顯助益。

央行理監事會後簡報也指出,隨著房貸年增率持續上升,加以出口回溫、股市熱絡,企業及個人資金需求增加,帶動全體銀行放款投資年增率由去年第4季的6.26%,升至今年1至4月平均7.32%。央行強調,調升存款準備率,能立即、有效降低流動性,且使銀行對投資與新承作放款更為謹慎,將有助進一步減緩信用資源流向不動產市場。存準率調升1碼7月1日起實施。

信義房屋不動產企研室專案經理曾敬德表示,調升存準率的影響力比升息還大,可能會影響銀行放貸的金額,未來要觀察調整存準率後,銀行是否在放款時會更挑客戶,或者放款條件上不再給太過優惠的條件。

馨船不動產智庫執行長何世昌則認為,雖然調升存準率會讓銀行放款額度減少,進而更加從嚴篩選放款對象,但對一般首購族、甚至申辦新青安的購屋族來說,貸到八成仍不是問題,衝擊最大的是中小型建商,可能會因銀行緊縮銀根,讓處境更加雪上加霜。

楊金龍在會後記者會表示,先前美國因房價泡沫破滅導致次級房貸風暴,進而引發全球金融危機,他還記得當時美國官員回答記者房市提問,說:「天還不會掉下來!」但未料小泡沫卻演成成全球金融危機,強調央行會記取這些教訓,密切注意房市,不希望有失誤。

至於未來央行關注房市的方向。楊金龍透露說,央行後續將關注房市2面向,1是銀行不動產貸款占總放款比率(不動產放款集中度),2是金融穩定,其中又要注意逾放比及壓力測試2指標。

據央行統計,近期銀行不動產貸款占總放款比率多落在37%上下,顯示國銀放款高度集中在不動產業務。其次在房市對金融穩定影響上,楊金龍說,央行對銀行進行壓力測試,在持續升息及房價掉40%,這兩個情境下,銀行資本適足率是否能夠承受,「目前為止,覺得還comfortable」。