美國聯準會(Fed)何時降息牽動市場走向。法國巴黎銀行財富管理最新分析指出,歷史經驗顯示,在聯準會暫停升息後的6個月內,美股會反彈上漲接近13%,而熊市調整通常在聯準會首次降息後接近1個月開始,雖然歷史並不能完全反映未來,但這意味投資人現在應持續投資,並且密切留意今(2024)年下半年市場不確定性可能大增的情況。法巴銀預估,美國6月會開始降息,但在經濟衰退溫和且失業率輕微上升的環境下,降息對企業獲利的衝擊有限。

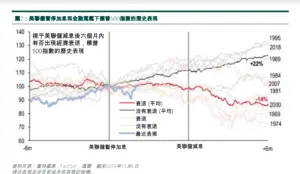

▲美國聯準會(Fed)停止升息及及降息後美股標普500指數的歷史表現。(圖/法國巴黎銀行財富管理提供)

法巴銀分析,美國聯準會在2023年12月13日最後一次政策會議上的立場轉向,進一步增加了股市的樂觀情緒,而調整後的點陣圖預測顯示,預計2024年將會展開一系列降息措施。

邁入2024年,儘管大部分做空部位似乎已經收復失地,法巴銀財富管理仍預期在寬鬆的金融環境和市場預期聯準會進入降息循環的情況下,目前的股市反彈趨勢仍獲得一些支持。從估值角度來看,標普500指數去年12月中的前瞻本益比為19倍,與過去10年的歷史平均本益比相比有接近+1個標準差。雖然股市估值可能在短期內維持高點,但法巴銀認為,若預期美國通膨和經濟成長放緩,股市也許會進一步波動及向下修正,再加上從2024年春季起針對美國大選出現更多的相關消息,選舉的不確定性亦可能對政策變動較為敏感的產業帶來波動性。

法巴銀財富管理預期,儘管美國消費者物價指數(CPI)通膨預期從2023年的4.2%降至2024年的2.4%,2024年美國國內生產毛額(GDP) 成長率為0.7%,相較於2023年的2.4%有所放緩,法巴銀情境為美國經濟將在2024年上半年出現放緩,但在很大程度上仍對企業營收有利。目前市場一致預期的2024年營收成長約為11%,相對2023年的1.9%似乎相當樂觀,但仍要留意2024年上半年經濟放緩的程度,可能使經濟面臨溫和放緩的風險。

美股前景取決於2024年美國經濟放緩的程度,而放緩程度將隨著今年的展開逐漸變得清晰。法巴銀財富管理目前預期,美國聯準會將於今年6月降息 ,在經濟衰退溫和且失業率輕微上升的環境下,降息對企業獲利的衝擊有限。

不過,根據法國巴黎銀行財富管理的投資長團隊觀察,歷史上在聯準會暫停升息後的6個月內,美股會反彈上漲接近13%,而熊市調整通常在聯準會首次降息後接近1個月開始。雖然歷史並不能完全反映未來,但這意味投資人現在應持續投資,並且密切留意2024年下半年市場不確定性可能大增的情況。

※【NOWnews 今日新聞】提醒投資人,投資一定有風險,投資有賺有賠,申購前應詳閱公開說明書,學習正確的投資觀念才能將損失的風險降至最低。

我是廣告 請繼續往下閱讀

法巴銀分析,美國聯準會在2023年12月13日最後一次政策會議上的立場轉向,進一步增加了股市的樂觀情緒,而調整後的點陣圖預測顯示,預計2024年將會展開一系列降息措施。

邁入2024年,儘管大部分做空部位似乎已經收復失地,法巴銀財富管理仍預期在寬鬆的金融環境和市場預期聯準會進入降息循環的情況下,目前的股市反彈趨勢仍獲得一些支持。從估值角度來看,標普500指數去年12月中的前瞻本益比為19倍,與過去10年的歷史平均本益比相比有接近+1個標準差。雖然股市估值可能在短期內維持高點,但法巴銀認為,若預期美國通膨和經濟成長放緩,股市也許會進一步波動及向下修正,再加上從2024年春季起針對美國大選出現更多的相關消息,選舉的不確定性亦可能對政策變動較為敏感的產業帶來波動性。

法巴銀財富管理預期,儘管美國消費者物價指數(CPI)通膨預期從2023年的4.2%降至2024年的2.4%,2024年美國國內生產毛額(GDP) 成長率為0.7%,相較於2023年的2.4%有所放緩,法巴銀情境為美國經濟將在2024年上半年出現放緩,但在很大程度上仍對企業營收有利。目前市場一致預期的2024年營收成長約為11%,相對2023年的1.9%似乎相當樂觀,但仍要留意2024年上半年經濟放緩的程度,可能使經濟面臨溫和放緩的風險。

美股前景取決於2024年美國經濟放緩的程度,而放緩程度將隨著今年的展開逐漸變得清晰。法巴銀財富管理目前預期,美國聯準會將於今年6月降息 ,在經濟衰退溫和且失業率輕微上升的環境下,降息對企業獲利的衝擊有限。

不過,根據法國巴黎銀行財富管理的投資長團隊觀察,歷史上在聯準會暫停升息後的6個月內,美股會反彈上漲接近13%,而熊市調整通常在聯準會首次降息後接近1個月開始。雖然歷史並不能完全反映未來,但這意味投資人現在應持續投資,並且密切留意2024年下半年市場不確定性可能大增的情況。

※【NOWnews 今日新聞】提醒投資人,投資一定有風險,投資有賺有賠,申購前應詳閱公開說明書,學習正確的投資觀念才能將損失的風險降至最低。