為替火燙的房市降溫,央行加碼祭出選擇性信用管制措施,限制六都及新竹縣市自然人第二戶房貸不得有寬限期;部分銀行基於配合政策,或是本身房貸承作水位將滿,也開始上調第二、三戶房的最低利率門檻。不少人在網路社團討論,若是首購身分,貸款條件是否也恐受到波及?對此,業者觀察,首購族房貸條件若受影響,多半是許多交易熱區價格衝太快、太高,銀行鑑價跟不上,導致貸款成數拿不到8成,受政策影響的族群仍以換屋為主,但無論如何,現在進場購屋,自備款建議多準備1成才較為保險。

目前央行政策定調及部分銀行,主要都是針對第二戶以上貸款條件做出限制。住商不動產企劃研究室資深經理徐佳馨表示,自住部分,主要影響仍是換屋族為主,過去可以「先買後賣」,如今若是換屋自備款較有限,無法使用寬限期先減輕負擔,或是利率等條件不若第一戶來得好,至於首購族部分,仍視個人信用狀況、與銀行往來狀況,以及銀行本身配合政策態度而定,衝擊相對較小。

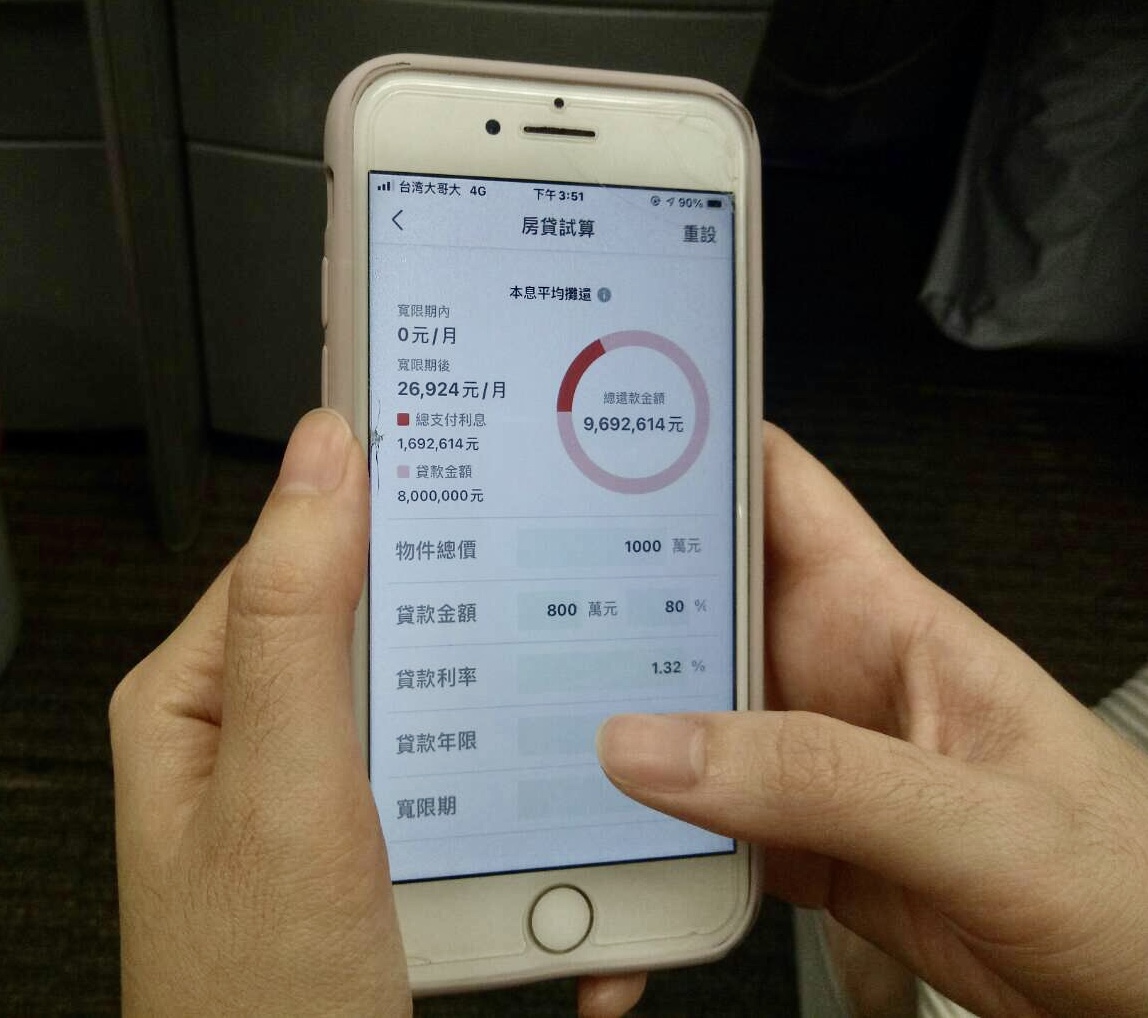

信義房屋太平樹孝店店長陳昱帆也表示,自住又具首購資格的申貸人受到政策影響較小,但因房市太熱,熱門區段房價不斷跳高,銀行鑑價一旦跟不上,就會使購屋族拿到的貸款條件較過去差。舉例來說,若是買屋齡20年左右中古屋,目前會建議貸款成數抓在7成、利率1.35%左右。

至於房市近況相當熱絡的楠梓區也有同樣情形。信義房屋楠梓店專案經理簡怡仁觀察,首購族受政策影響相對有限,但以主力產品屋齡10年內新古屋來說,除非從事軍公教或高資產客戶,仍能拿到1.31%利率,多數購屋族一般都是1.4%以上,且房貸成數要抓7成,較難拿到過去常見的8成甚至8成5,主要也是因為景氣太熱,房價跳太快,導致鑑價跟不上所致。

徐佳馨強調,目前會建議購屋族要將房貸成數抓7成,也就是自備款應準備至少3成,較不會發生簽約後現金軋不過來的窘境。若是自備款真的負擔太大,首購族可以考慮使用寬限期,減輕一開始每月還款負擔,或是採用擔保品、保人,甚或是保單變線等方式,以便湊齊所需現金。

我是廣告 請繼續往下閱讀

信義房屋太平樹孝店店長陳昱帆也表示,自住又具首購資格的申貸人受到政策影響較小,但因房市太熱,熱門區段房價不斷跳高,銀行鑑價一旦跟不上,就會使購屋族拿到的貸款條件較過去差。舉例來說,若是買屋齡20年左右中古屋,目前會建議貸款成數抓在7成、利率1.35%左右。

至於房市近況相當熱絡的楠梓區也有同樣情形。信義房屋楠梓店專案經理簡怡仁觀察,首購族受政策影響相對有限,但以主力產品屋齡10年內新古屋來說,除非從事軍公教或高資產客戶,仍能拿到1.31%利率,多數購屋族一般都是1.4%以上,且房貸成數要抓7成,較難拿到過去常見的8成甚至8成5,主要也是因為景氣太熱,房價跳太快,導致鑑價跟不上所致。

徐佳馨強調,目前會建議購屋族要將房貸成數抓7成,也就是自備款應準備至少3成,較不會發生簽約後現金軋不過來的窘境。若是自備款真的負擔太大,首購族可以考慮使用寬限期,減輕一開始每月還款負擔,或是採用擔保品、保人,甚或是保單變線等方式,以便湊齊所需現金。