在啟動了 3 輪 QE 之後,美國聯準會似乎擔心 QE 可能帶來的負面聯想,一再強調目前對市場操作的寬鬆動作「不是 QE」。但專家認為,無論近期操作的名稱叫什麼,無可否認的,是聯準會繼續印鈔,而且很可能會深陷於此。

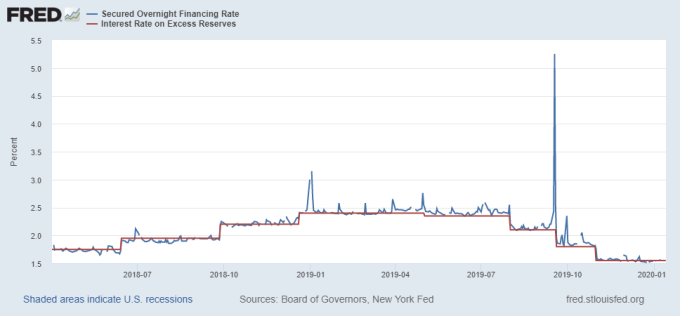

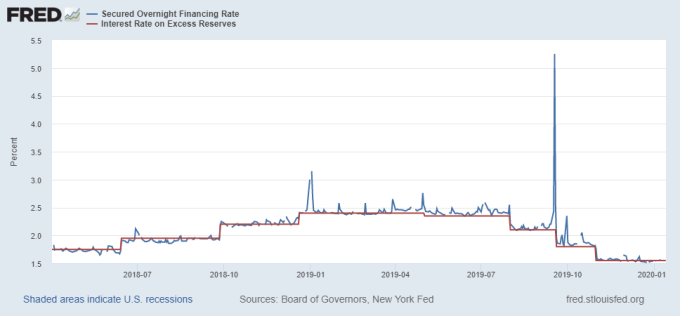

聯準會這波動作,源於去年 9 月隔夜附買回利率 (Repo Rate) 的突然飆升,聯準會不得不向市場注資,帶動資產負債表的擴大。

研究公司 Quill Intelligence 執行長 Danielle DiMartino Booth 過去曾任職達拉斯 Fed,也一直批評過去 3 輪的 QE 政策。她認為,即使不承認 QE4 已經實質在運作,但其實離得也不遠。

Repo rate(來源:紐約 Fed)

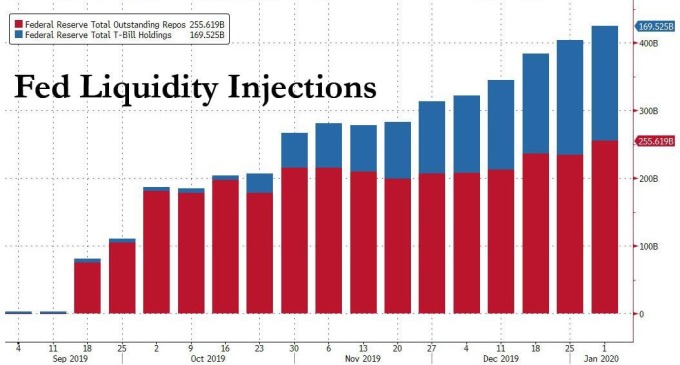

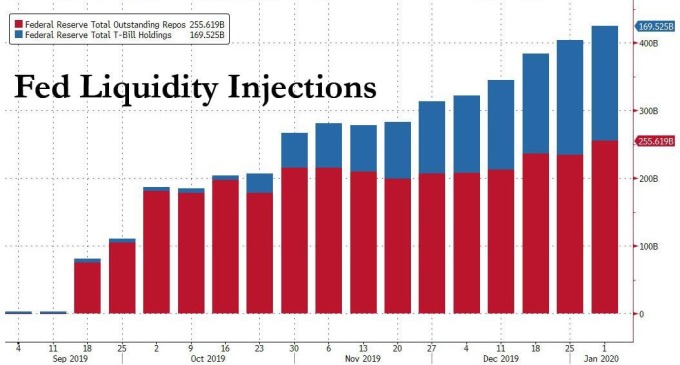

但除了購買資產長短天期的差異之外,這一政策的實施幾乎等同 QE,這使得如《Zero Hedge》等財經部落格及媒體,改以「非 QE」來指稱這一政策。Booth 表示,這輪「非 QE」的行動,每個月對市場的注資額度多達 1000 億美元。

Fed 流動性注入 (圖表取自 Zero Hedge)

Booth 說,到目前為止,聯準會均解釋這些操作是「技術性」的,但實際上「桌子已經擺好了」,如果聯準會感受到壓力,他們就會買進長天期資產。

她指出,美國工商業貸款較去年同期下降,不僅銀行變得不太願意提供,實質上的需求也在下降,工業生產很可能連 3 季萎縮,這對經濟面來說,是重大的危險信號。

那麼聯準會該怎麼辧呢?雖然目前當家的鮑爾還未說話,但至少前主席柏南克 (Ben S. Bernanke) 會支持進一步寬鬆。

柏南克在近日發表的部落格指出,下一個重大危機,將考驗央行向市場注入流動性的能力和效率。他建議聯準會可以考慮其他央行採行的政策,例如:購買私人證券、負利率、資助貸款計畫、或殖利率曲線控制策略。

Booth 則認為,鮑爾的 QE 可能還會是徒勞無功,但當經濟放緩的跡象出現,鮑爾還是得讓水桶保持充沛,進行可能無效的寬鬆政策。這個時候,鮑爾可能不會在乎這些行動到底是 QE,或者不是 QE。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

研究公司 Quill Intelligence 執行長 Danielle DiMartino Booth 過去曾任職達拉斯 Fed,也一直批評過去 3 輪的 QE 政策。她認為,即使不承認 QE4 已經實質在運作,但其實離得也不遠。

QE4 已經箭在弦上

聯準會目前注資的方式,是購買 12 個月以下的國庫券,並使得在縮表 7000 億美元之後,又擴增至逾 4000 億美元的資產負債。聯準會主席鮑爾 (Jerome Powell) 強調,這只是短期作為,因此不應稱為「QE」。但除了購買資產長短天期的差異之外,這一政策的實施幾乎等同 QE,這使得如《Zero Hedge》等財經部落格及媒體,改以「非 QE」來指稱這一政策。Booth 表示,這輪「非 QE」的行動,每個月對市場的注資額度多達 1000 億美元。

Booth 說,到目前為止,聯準會均解釋這些操作是「技術性」的,但實際上「桌子已經擺好了」,如果聯準會感受到壓力,他們就會買進長天期資產。

經濟已有疲軟跡象

在經濟正走向疲軟之際,Booth 表示,這些事很快會發生。她指出,美國工商業貸款較去年同期下降,不僅銀行變得不太願意提供,實質上的需求也在下降,工業生產很可能連 3 季萎縮,這對經濟面來說,是重大的危險信號。

那麼聯準會該怎麼辧呢?雖然目前當家的鮑爾還未說話,但至少前主席柏南克 (Ben S. Bernanke) 會支持進一步寬鬆。

柏南克在近日發表的部落格指出,下一個重大危機,將考驗央行向市場注入流動性的能力和效率。他建議聯準會可以考慮其他央行採行的政策,例如:購買私人證券、負利率、資助貸款計畫、或殖利率曲線控制策略。

Booth 則認為,鮑爾的 QE 可能還會是徒勞無功,但當經濟放緩的跡象出現,鮑爾還是得讓水桶保持充沛,進行可能無效的寬鬆政策。這個時候,鮑爾可能不會在乎這些行動到底是 QE,或者不是 QE。

更多精彩內容請至 《鉅亨網》 連結>>