創紀錄的美國公司債熱潮即將受到考驗,牛津經濟研究院 (Oxford Economics) 週四 (31 日) 發布研究報告警告,在過去 10 年中大量發行及積累便宜公司債的企業將面臨一個重大障礙,未來 5 年內將有 4 兆美元的債券到期。

美國企業已經開始出現獲利下降和槓桿率上升的問題,這兩者都可能使實力較弱的企業更難保持當前的還本付息。

Oxford Economics 資深經濟學家 Lydia Boussour 寫道,如果經濟成長進一步放緩並且放貸方開始緊縮銀根,則任何未能將到期債務延期的債務都可能擴散到包括就業市場在內的其他經濟領域。

Lydia Boussour 寫道:「雖然公司債本身不太可能引發衰退,但下次經濟下滑可能會破壞公司債市場的穩定,進而加劇金融狀況的進一步收緊並進一步抑制投資和就業。」

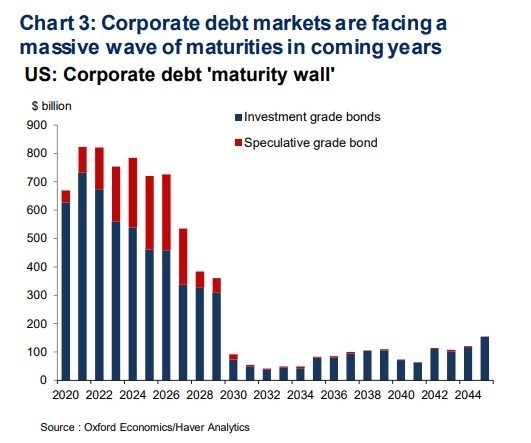

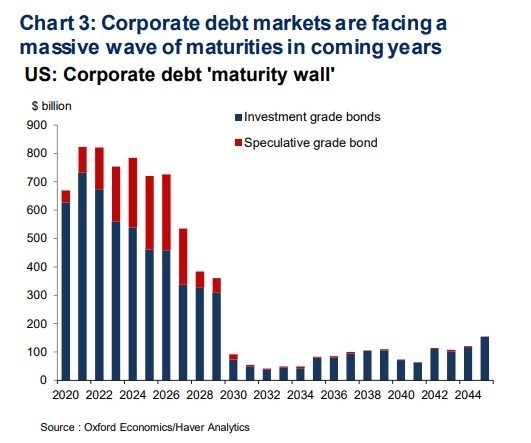

下圖顯示了未來幾年投資級和投機級美國公司債面臨的到期狀況。

Lydia Boussour 表示,在再融資需求達到頂峰的未來幾年中,美國企業將需要持續以低利率獲得大量信貸,尤其是由於創紀錄的 2.5 兆美元投資級債券目前處於 BBB 評級,僅高於垃圾債一級。

Lydia Boussour 寫道:「任何金融壓力都可能使再融資任務複雜化,尤其是從 2022 年開始,那時低息債務的到期日將真正開始。」

同時,儘管 Fed 展開一系列降息以協助信貸保持流動和經濟繁榮,但近幾個月來企業信貸已經出現裂縫。

信用評級公司標普全球 (S&P Global) 本月稍早時候表示,其企業排名「最薄弱」的名單在 9 月達到 10 年來新高,而穆迪評級 (Moody's) 警告,垃圾債券的違約可能「輕易超過上次週期」。

過去 10 年中一些最積極的企業融資交易發生在大約 1.2 兆美元的槓桿貸款市場中,上週美國銀行美林證券的分析師指出該市場出現「壓力來源眾多且倍增」的跡象。

儘管目前槓桿貸款違約率相對於 2008 年全球金融危機之後的超過 10% 僅約為 2%,但 Boussour 指出,在本週期中,不良貸款的整體回收率預計將從金融危機前的 82% 水平下降至約 69%。

這意味著槓桿貸款的任何違約後果都可能比過去更糟,同時會衝擊眾多投資人,這些投資人大幅投資公司債,以冀望在超低殖利率的環境中獲得更高回報。

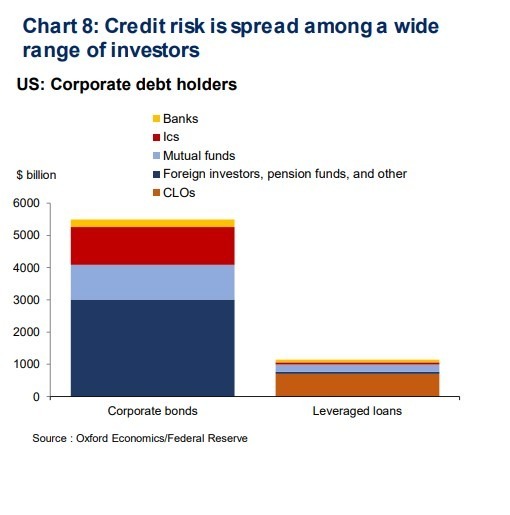

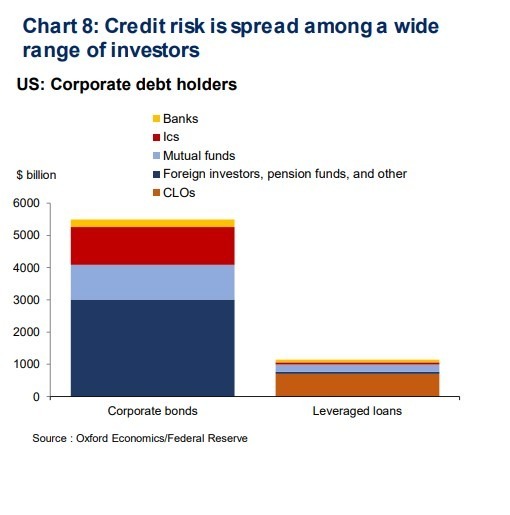

下圖顯示從退休金到擔保貸款憑證 (collateralized loan obligations) 的公司債和貸款持有人的分布情形。擔保貸款憑證是比照債券交易方式出售的槓桿貸款。

Boussour 寫道:「除了考量美國公司債負擔的規模,而且還考慮到其支撐的基礎越來越不穩定,我們認為情況值得密切關注。」

我是廣告 請繼續往下閱讀

Oxford Economics 資深經濟學家 Lydia Boussour 寫道,如果經濟成長進一步放緩並且放貸方開始緊縮銀根,則任何未能將到期債務延期的債務都可能擴散到包括就業市場在內的其他經濟領域。

Lydia Boussour 寫道:「雖然公司債本身不太可能引發衰退,但下次經濟下滑可能會破壞公司債市場的穩定,進而加劇金融狀況的進一步收緊並進一步抑制投資和就業。」

下圖顯示了未來幾年投資級和投機級美國公司債面臨的到期狀況。

Lydia Boussour 表示,在再融資需求達到頂峰的未來幾年中,美國企業將需要持續以低利率獲得大量信貸,尤其是由於創紀錄的 2.5 兆美元投資級債券目前處於 BBB 評級,僅高於垃圾債一級。

Lydia Boussour 寫道:「任何金融壓力都可能使再融資任務複雜化,尤其是從 2022 年開始,那時低息債務的到期日將真正開始。」

同時,儘管 Fed 展開一系列降息以協助信貸保持流動和經濟繁榮,但近幾個月來企業信貸已經出現裂縫。

信用評級公司標普全球 (S&P Global) 本月稍早時候表示,其企業排名「最薄弱」的名單在 9 月達到 10 年來新高,而穆迪評級 (Moody's) 警告,垃圾債券的違約可能「輕易超過上次週期」。

過去 10 年中一些最積極的企業融資交易發生在大約 1.2 兆美元的槓桿貸款市場中,上週美國銀行美林證券的分析師指出該市場出現「壓力來源眾多且倍增」的跡象。

儘管目前槓桿貸款違約率相對於 2008 年全球金融危機之後的超過 10% 僅約為 2%,但 Boussour 指出,在本週期中,不良貸款的整體回收率預計將從金融危機前的 82% 水平下降至約 69%。

這意味著槓桿貸款的任何違約後果都可能比過去更糟,同時會衝擊眾多投資人,這些投資人大幅投資公司債,以冀望在超低殖利率的環境中獲得更高回報。

下圖顯示從退休金到擔保貸款憑證 (collateralized loan obligations) 的公司債和貸款持有人的分布情形。擔保貸款憑證是比照債券交易方式出售的槓桿貸款。

Boussour 寫道:「除了考量美國公司債負擔的規模,而且還考慮到其支撐的基礎越來越不穩定,我們認為情況值得密切關注。」