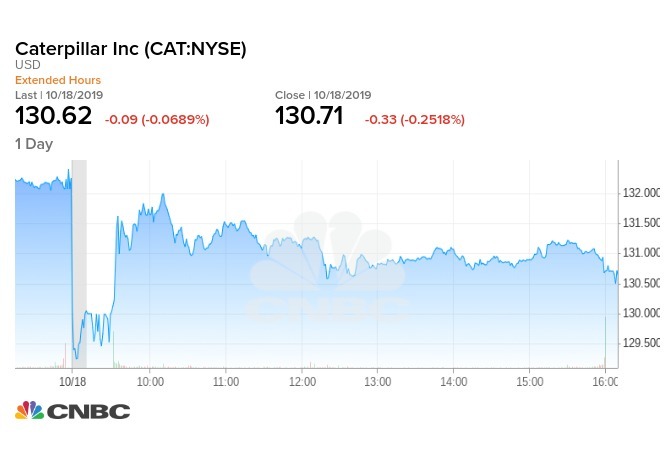

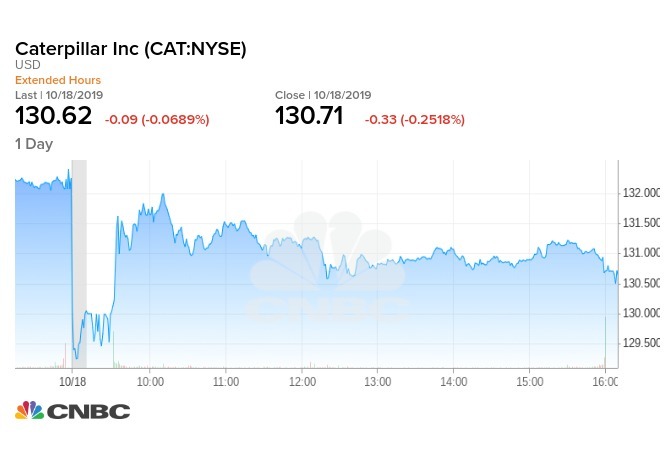

在摩根士丹利週五調降 Caterpillar 股票評級後,Caterpillar (CAT-US) 轉而收低 0.25% 至 130.71 美元。

摩根士丹利 Yakavonis 認為,該公司核心建設和能源、運輸領域面臨的風險越來越大,因為美國建築設備市場將在 2019 年達到頂峰,而能源和運輸市場明年也將無法再加速,「Caterpillar 靠著能源部門和執行庫藏股的行動支撐 EPS,但無法完全抵銷這些阻力。」

她預期該公司 2020 年就會面臨 EPS 負成長。

Caterpillar 預計本月 23 日公布季度財報。根據 Zacks 調研機構的調查,分析師共識預期該公司 EPS 下降 1.1% 至 2.83 美元、營收下降 0.9% 至 133.8 億美元。

Caterpillar 對中國有大量曝險,因此越來越受中美貿易戰影響,中國第三季經濟成長放緩至 6%,為 27 年來增速最慢的一次,美國製造業也顯示成長放緩。

營收:自去年同期的 135.12 億美元下降至 134.29 億美元 (根據 FactSet 調查,財務分析網站 Estimize 預期 134.79 億美元。

她預期明年該公司「獲利適度衰退」,因此下修營收和 EPS 估計,使其分別低於共識預期 4% 和 2%。她還提到,近期石油和天然氣資本支出預期下修將衝擊能源和運輸領域。摩根士丹利石油服務團隊預期,明年北美上游支出將下降 7%。

除了摩根士丹利,BMO 分析師也預期 Caterpillar 下半年將持續令人失望。

「多數公司預期,今年下半年需求將大幅降低,到進入明年才會復甦,但我們預期短週期業務會持續回落,且隨著這些負面趨勢可能滲透到較晚的週期領域、資本支出相關的企業,例如 Caterpillar 和 Terex,且橫跨數個領域的庫存去化行動可能進一步加劇銷量下降的情形。」

花旗今年 9 月也因預期 Caterpillar 產品需求將下降,並調降對該公司明年的獲利預期

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

摩根士丹利 Yakavonis 認為,該公司核心建設和能源、運輸領域面臨的風險越來越大,因為美國建築設備市場將在 2019 年達到頂峰,而能源和運輸市場明年也將無法再加速,「Caterpillar 靠著能源部門和執行庫藏股的行動支撐 EPS,但無法完全抵銷這些阻力。」

她預期該公司 2020 年就會面臨 EPS 負成長。

Caterpillar 預計本月 23 日公布季度財報。根據 Zacks 調研機構的調查,分析師共識預期該公司 EPS 下降 1.1% 至 2.83 美元、營收下降 0.9% 至 133.8 億美元。

Caterpillar 對中國有大量曝險,因此越來越受中美貿易戰影響,中國第三季經濟成長放緩至 6%,為 27 年來增速最慢的一次,美國製造業也顯示成長放緩。

Caterpillar 第三季之分析師預期

EPS:自去年同期的 2.86 美上升至 2.91 美元 (根據 FactSet 調查),財務分析網站 Estimize 預期為 2.86 美元。營收:自去年同期的 135.12 億美元下降至 134.29 億美元 (根據 FactSet 調查,財務分析網站 Estimize 預期 134.79 億美元。

華爾街看法

Yakavonis 表示,「我們對北美建築設備更換週期的分析指出,明年更換週期將再遇阻力,同時經銷商庫存水準上升,也大大提升了去花庫存的風險,邁向 2020 年的價格變化令人擔心,明年就算 Caterpillar 的投入成本下降,其利潤恐怕也仍承受壓力。」她預期明年該公司「獲利適度衰退」,因此下修營收和 EPS 估計,使其分別低於共識預期 4% 和 2%。她還提到,近期石油和天然氣資本支出預期下修將衝擊能源和運輸領域。摩根士丹利石油服務團隊預期,明年北美上游支出將下降 7%。

除了摩根士丹利,BMO 分析師也預期 Caterpillar 下半年將持續令人失望。

「多數公司預期,今年下半年需求將大幅降低,到進入明年才會復甦,但我們預期短週期業務會持續回落,且隨著這些負面趨勢可能滲透到較晚的週期領域、資本支出相關的企業,例如 Caterpillar 和 Terex,且橫跨數個領域的庫存去化行動可能進一步加劇銷量下降的情形。」

花旗今年 9 月也因預期 Caterpillar 產品需求將下降,並調降對該公司明年的獲利預期

更多精彩內容請至 《鉅亨網》 連結>>