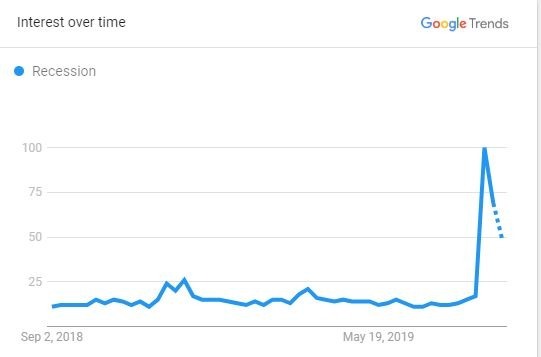

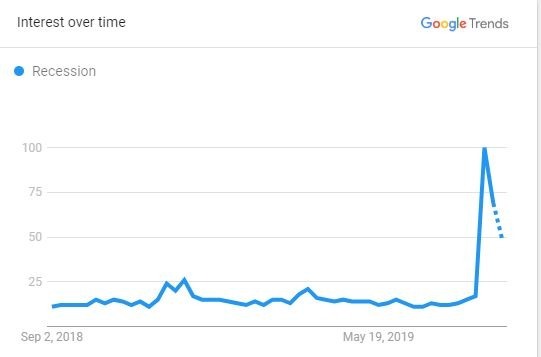

美國是否會陷入經濟衰退,這是盤旋在所有美國人心中的大哉問。根據谷歌搜索顯示,自 7 月底聯準會 (Fed) 自金融危機以來首次降息以來,經濟衰退的擔憂呈指數級增加。

評估這些指標並不容易,許多經濟學家、基金管理人和分析師對美國經濟的健康與否都有不同看法,並對長期擴張能否持續意見分歧。

以下是部分正在閃現紅燈的主要經濟衰退指標:

在美國債券市場利率全面下降的情況下,指標 10 年期國債的殖利率自 8 月 14 日以來已多次跌破 2 年期殖利率。在健康的市場中,長期債券利率通常高於短期債券。當短期債券提供更高的殖利率時,它被稱為殖利率曲線的倒掛,這種債券市場現象在歷史上是最終經濟衰退的可信訊號:它在前 7 次經濟衰退之前都曾出現。瑞士信貸 (Credit Suisse) 表示,在倒掛後平均約 22 個月出現衰退。

高盛和花旗集團策略師上月調降了標普 500 指數的 2019 年和 2020 年獲利預測,理由是經濟低迷、貿易戰威脅和潛在的貨幣貶值。

根據 IHS Markit 的數據,這是 2009 年 9 月來首次低於中性 50.0 門檻。任何低於 50 的讀數都表示收縮。

Fed 成員在 7 月會議中對製造業等弱勢經濟部門表示擔憂。根據 Fed 7 月會議紀錄顯示,美中貿易戰與全球經濟成長憂慮相吻合,繼續「對企業信心和企業資本支出計劃造成壓力」。

7 月的報告指出,「數據重複過去 2 個月的步伐:運費指數已經從『潛在放緩警告』變成『顯示經濟萎縮』,」「儘管第 2 季 GDP 初值仍然積極,但在細部分析後發現並沒有那麼積極,而且我們認為 GDP 到年底將會出現負成長的風險。」

該商品在過去半年下跌超過 13%。

《The Seven Report》的 Tom Essaye 表示,8 月銅價的下跌是「目前為止最重要的發展」,「市場顯然過於樂觀,因為宏觀背景下存在多重風險」。

EPU 指數追蹤報紙報導使用與經濟和政治不確定性相關的流行語的次數。此外,它還衡量了即將到期的稅法數量以及經濟學家之間的分歧範圍:不同意見越多,指數越高。

由於預期美中間可望達成貿易協議,該指數在 7 月下跌至 280 水平。

在由川普總統 2017 年的稅收改革帶來的高點下滑後,由於不確定性,企業對未來的投資決定猶豫不決。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

評估這些指標並不容易,許多經濟學家、基金管理人和分析師對美國經濟的健康與否都有不同看法,並對長期擴張能否持續意見分歧。

以下是部分正在閃現紅燈的主要經濟衰退指標:

債券市場

也許最受關注的經濟衰退指標是倒掛的殖利率曲線。在美國債券市場利率全面下降的情況下,指標 10 年期國債的殖利率自 8 月 14 日以來已多次跌破 2 年期殖利率。在健康的市場中,長期債券利率通常高於短期債券。當短期債券提供更高的殖利率時,它被稱為殖利率曲線的倒掛,這種債券市場現象在歷史上是最終經濟衰退的可信訊號:它在前 7 次經濟衰退之前都曾出現。瑞士信貸 (Credit Suisse) 表示,在倒掛後平均約 22 個月出現衰退。

GDP

美國國內生產總值 (GDP) 正在放緩。美國商務部週四 (29 日) 公佈第 2 季 GDP 數據成長 2%,這是 2018 年第 4 季來的最低成長率,低於今年前 3 個月的 3% 成長率。企業獲利

今年的獲利成長預測大幅下降。根據 FactSet 統計,去年 12 月,分析師估計標準普爾 500 指數今年的獲利成長率約為 7.6%。這個數字現在只有約 2.3%。高盛和花旗集團策略師上月調降了標普 500 指數的 2019 年和 2020 年獲利預測,理由是經濟低迷、貿易戰威脅和潛在的貨幣貶值。

製造業收縮

美國製造業成長 8 月放緩至近 10 年來的最低水平。8 月美國製造業 PMI (採購經理人指數) 為 49.9,低於 7 月的 50.4。根據 IHS Markit 的數據,這是 2009 年 9 月來首次低於中性 50.0 門檻。任何低於 50 的讀數都表示收縮。

Fed 成員在 7 月會議中對製造業等弱勢經濟部門表示擔憂。根據 Fed 7 月會議紀錄顯示,美中貿易戰與全球經濟成長憂慮相吻合,繼續「對企業信心和企業資本支出計劃造成壓力」。

卡斯運費指數 (The Cass Freight Index)

從貨運的角度來看,經濟前景看起來很嚴峻。7 月卡斯運費指數下跌 5.9%,之前 6 月下跌 5.3%,5 月下跌 6%。7 月的報告指出,「數據重複過去 2 個月的步伐:運費指數已經從『潛在放緩警告』變成『顯示經濟萎縮』,」「儘管第 2 季 GDP 初值仍然積極,但在細部分析後發現並沒有那麼積極,而且我們認為 GDP 到年底將會出現負成長的風險。」

銅

銅因其在經濟中的領先指標地位而被非正式地稱為「銅博士」。在經濟學中,因其在住宅建築和商業建築中的應用而被稱為經濟健康的指標。該商品在過去半年下跌超過 13%。

《The Seven Report》的 Tom Essaye 表示,8 月銅價的下跌是「目前為止最重要的發展」,「市場顯然過於樂觀,因為宏觀背景下存在多重風險」。

黃金

自 5 月美國和中國加劇關稅鬥爭以來,黃金價格飆升了 20% 以上。與政府債券類似,在經濟不確定時期,黃金被稱為避險交易。全球經濟政策不確定性指數 (EPU)

衡量全球政策相關擔憂的經濟政策不確定性指數在 6 月達到歷史最高水平 342。EPU 指數追蹤報紙報導使用與經濟和政治不確定性相關的流行語的次數。此外,它還衡量了即將到期的稅法數量以及經濟學家之間的分歧範圍:不同意見越多,指數越高。

由於預期美中間可望達成貿易協議,該指數在 7 月下跌至 280 水平。

商業支出

根據美國商務部的單季 GDP 報告,第 2 季私人國內私人投資總額下跌 5.5%,為 2015 年第 4 季來的最低水平。在由川普總統 2017 年的稅收改革帶來的高點下滑後,由於不確定性,企業對未來的投資決定猶豫不決。

更多精彩內容請至 《鉅亨網》 連結>>