殖利率倒掛將成為全球現象?在市場對全球經濟瀕臨衰退的升高下,亞洲債券市場出現「鏡像反應」,似乎正在步上美國殖利率倒掛的後塵,尤其是新加坡、澳洲和日本殖利率下滑的情形,令人格外關注。

周三德國公布的第二季 GDP 陷入萎縮,意味著德國經濟的黃金十年告終;中國公布七月工業產出數據較去年同期增加 4.8%,增速創下 17 年來新低,突顯在美中貿易戰的影響下,全球經濟陷入困境。

美股道瓊指數周三重挫 800 點,市場恐慌情緒蔓延,積極搶進債券市場避險,美國、英國殖利率出現倒掛後,亞太主要市場澳洲、日本、南韓、香港和新加坡債市大漲,與債券反向連動的殖利率幾乎全面下跌。

面瓶經濟前景的風險擴大,全球降息潮將至,投資人正競相將資金投向期限較長的債券,伴隨資金轉向避險資產,一些亞洲主要債市的走勢和美國國債相似度極高。

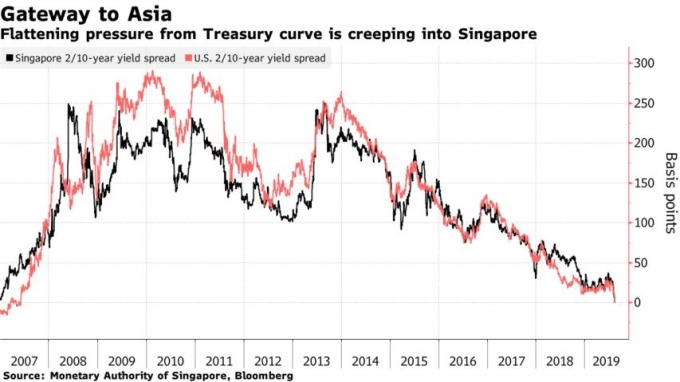

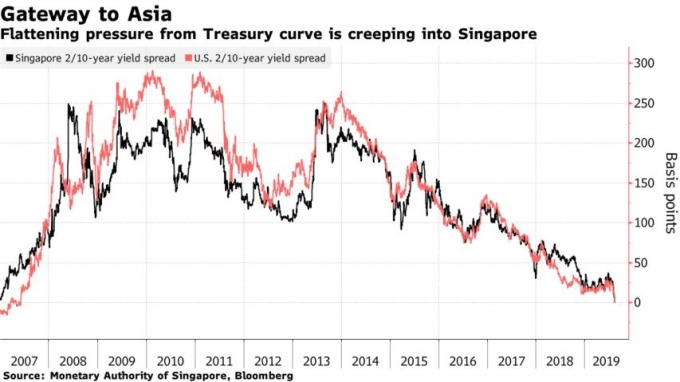

新加坡公債殖利率曲線和美債走勢亦步亦趨。(來源:Bloomberg)

馬來亞銀行金英證券固定收益研究主管 Winson Phoon 指出,殖利率曲線趨平是一種全球現象,新加坡也不例外,面對預期中的巨大經濟放緩風險,投資人避險資產的需求升高,紛紛投資更長期的主權債券。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

美股道瓊指數周三重挫 800 點,市場恐慌情緒蔓延,積極搶進債券市場避險,美國、英國殖利率出現倒掛後,亞太主要市場澳洲、日本、南韓、香港和新加坡債市大漲,與債券反向連動的殖利率幾乎全面下跌。

面瓶經濟前景的風險擴大,全球降息潮將至,投資人正競相將資金投向期限較長的債券,伴隨資金轉向避險資產,一些亞洲主要債市的走勢和美國國債相似度極高。

新加坡

新加坡兩年期和 10 年期國債殖利率利差本周縮小至一個基點,為 2006 年 11 月以來的最小差距。由於新加坡金管局將匯率而非利率作為主要政策工具,新加坡與美國的利率和殖利率水平通常是亦步亦趨。

馬來亞銀行金英證券固定收益研究主管 Winson Phoon 指出,殖利率曲線趨平是一種全球現象,新加坡也不例外,面對預期中的巨大經濟放緩風險,投資人避險資產的需求升高,紛紛投資更長期的主權債券。

澳洲

澳洲的殖利率曲線由 3 年期和 10 年期公債組成,目前也趨於平緩。由於全球債券反彈以及市場對澳洲央行持續降息的預期升高,澳洲殖利率面臨下跌壓力愈來愈大。日本

三菱 UFJ 摩根士丹利證券高級固定收益策略師 Katsutoshi Inadome 表示,不排除日本 2 年期和 10 年期公債殖利率倒掛的可能性,投資人仍然對日本央行的舉動抱持謹慎態度,但全球避險風潮可能會占上風。更多精彩內容請至 《鉅亨網》 連結>>