週三 (14 日) 美股受到美債殖利率曲線「關鍵指標」:10 年期美債殖利率與 2 年期殖利率利差倒掛之影響,美股是開盤之後一路殺低,收盤道瓊指數再度血崩 800 點,創下自 2018 年 10 月 10 日以來的最大跌點。

週三 (14 日),10 年期美債殖利率減 2 年期殖利率利差創下 2007 年來首次出現「倒掛」之紀錄,一度最深跌至 -1.60%,伴隨著債券市場急速升溫的避險情緒,市場廣泛憂慮美國經濟正走向衰退,拖累週三 (14 日) 美股重挫。

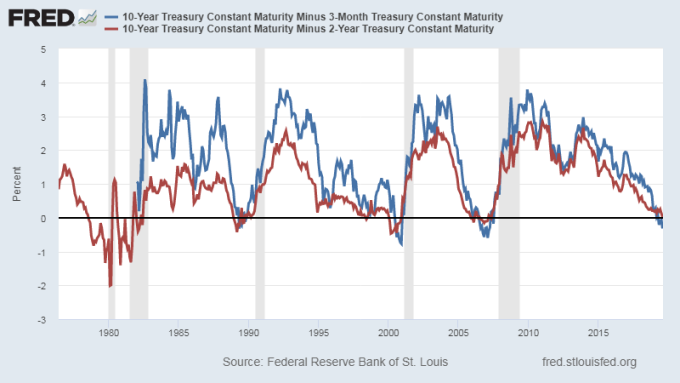

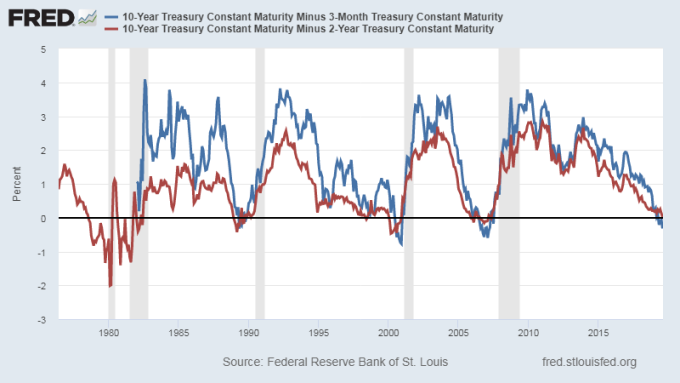

10 年期美債殖利率減 2 年期殖利率利差,長期即是經濟學家關注「經濟衰退」風險之指標,而另一指標 10 年期美債殖利率減 3 個月期利差,事實上也早已在今年 5 月份時,即出現倒掛。

紅:美債 10 年期美債殖利率減 2 年期利差 藍:美債 10 年期美債殖利率減 3 個月期利差 圖片:Fred

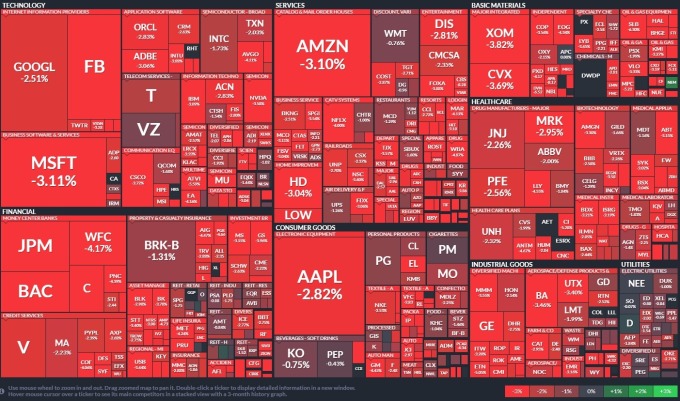

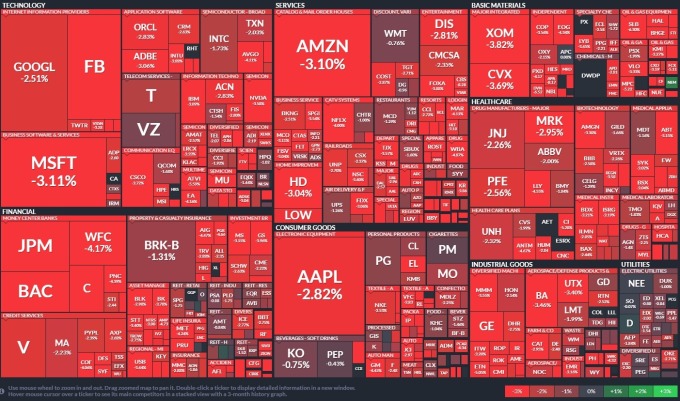

週三 (14 日)S&P500 所有類股皆重挫 圖片:FINVIZ

FAANG 主要個股 FaceBook (FB-US) 下跌 4.64%;蘋果 (AAPL-US) 下跌 2.98%;亞馬遜 (AMZN-US) 下跌 3.36%、Netflix (NFLX-US) 下跌 4.22%、Google 母公司 Alphabet (GOOG-US) 下跌 2.71%。

晶片族群也集體暴跌,AMD (AMD-US) 下跌 5.82%;美光 (MU-US) 下跌 4.82%;高通 (QCOM-US) 下跌 1.80%;Qorvo (QRVO-US) 下跌 2.68%;賽靈思 (XLNX-US) 下跌 3.24%;NVIDIA (NVDA-US) 下跌 3.83%;英特爾 (INTC-US) 下跌 2.07%。

其他重要道瓊成分股,微軟 (MSFT-US) 下跌 3.01%;卡特彼勒 (CAT-US) 下跌 3.23%;陶氏化學 (DOW-US) 下跌 5.93%;思科 (CSCO-US) 下跌 4.19%;波音 (BA-US) 下跌 3.74%;艾克森美孚 (XOM-US) 下跌 4.01%;雪弗龍 (CVX-US) 下跌 3.80%。

台股 ADR 亦重挫,台積電 ADR (TSM-US) 下跌 3.39%;日月光 ADR (ASX-US) 下跌 0.71%;友達 ADR (AUO-US) 下跌 3.90%;聯電 ADR (UMC-US) 下跌 0.25%;中華電信 ADR (CHT-US) 下跌 1.29%。

川普在推文中再度要求說道:「Fed 必須馬上行動、Fed 是美國的央行,並不是世界的央行。」「過去 Fed 總是動作很快,但現在卻動作非常非常地慢。」

週三 (14 日) 較早時候,白宮貿易顧問納瓦羅 (Peter Navarro) 亦曾表示,Fed 應盡快降息 50 個基點,納瓦羅表示,此舉將可望刺激道瓊突破 30000 點。

摩根士丹利預計,若當前國際形勢仍無法好轉,那麼估計在「3 個季度」之後,美國就將陷入經濟衰退,摩根士丹利在早前發出的一篇研報中預期,Fed 將於今年 9 月、10 月各降息一碼,而 2020 年則可能再降 4 碼。

而面對著美債市場瘋狂般地避險狂潮,摩根大通 (JPMorgan) 則更是大膽預估,10 年期美債殖利率將跌至「0%」或「0%」以下區間,預期 2021 年就可能發生。

摩根大通分析師 Jan Loeys 表示,從目前宏觀經濟數據來看,美國經濟的衰退風險是比預期來的還要更早,估計美債很可能加入歐債、日債等「負值利率」俱樂部。

Jan Loeys 說道:「Fed 防止美國陷入經濟衰退的力量,很可能會減弱。」「好好著手準備吧,觸發衰退的因素已經提早發生,美債市場很明顯地已經做出行動。」

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

10 年期美債殖利率減 2 年期殖利率利差,長期即是經濟學家關注「經濟衰退」風險之指標,而另一指標 10 年期美債殖利率減 3 個月期利差,事實上也早已在今年 5 月份時,即出現倒掛。

- 美股道瓊指數下跌 800.49 點,或 3.05%,收 25479.42 點。

- 那斯達克指數下跌 242.42 點,或 3.02%,收 7773.94 點。

- 標普 500 指數下跌 85.72 點,或 2.93%,收 2840.60 點。

- 費城半導體指數下跌 47.12 點,或 3.16,收 1442.54 點。

FAANG 主要個股 FaceBook (FB-US) 下跌 4.64%;蘋果 (AAPL-US) 下跌 2.98%;亞馬遜 (AMZN-US) 下跌 3.36%、Netflix (NFLX-US) 下跌 4.22%、Google 母公司 Alphabet (GOOG-US) 下跌 2.71%。

晶片族群也集體暴跌,AMD (AMD-US) 下跌 5.82%;美光 (MU-US) 下跌 4.82%;高通 (QCOM-US) 下跌 1.80%;Qorvo (QRVO-US) 下跌 2.68%;賽靈思 (XLNX-US) 下跌 3.24%;NVIDIA (NVDA-US) 下跌 3.83%;英特爾 (INTC-US) 下跌 2.07%。

其他重要道瓊成分股,微軟 (MSFT-US) 下跌 3.01%;卡特彼勒 (CAT-US) 下跌 3.23%;陶氏化學 (DOW-US) 下跌 5.93%;思科 (CSCO-US) 下跌 4.19%;波音 (BA-US) 下跌 3.74%;艾克森美孚 (XOM-US) 下跌 4.01%;雪弗龍 (CVX-US) 下跌 3.80%。

台股 ADR 亦重挫,台積電 ADR (TSM-US) 下跌 3.39%;日月光 ADR (ASX-US) 下跌 0.71%;友達 ADR (AUO-US) 下跌 3.90%;聯電 ADR (UMC-US) 下跌 0.25%;中華電信 ADR (CHT-US) 下跌 1.29%。

白宮反應:

而週三 (14 日) 面對美股集體大跌,美國總統川普 (Donald Trump) 再度於推特發文重批聯準會 (Fed),川普表示,就是因為去年 Fed 升息四碼的速度太快,導致現在要回頭降息、扭轉借貸成本,已經太晚了。川普在推文中再度要求說道:「Fed 必須馬上行動、Fed 是美國的央行,並不是世界的央行。」「過去 Fed 總是動作很快,但現在卻動作非常非常地慢。」

週三 (14 日) 較早時候,白宮貿易顧問納瓦羅 (Peter Navarro) 亦曾表示,Fed 應盡快降息 50 個基點,納瓦羅表示,此舉將可望刺激道瓊突破 30000 點。

華爾街分析:

投行摩根士丹利 (Morgan Stanley) 分析師認為,現在美國企業信心嚴重不足、資本支出低迷,主要仍是受到美中貿易戰的衝擊打壓,而貿易戰所帶來的全球經濟成長放緩,正開始拖累美國經濟同步下行。摩根士丹利預計,若當前國際形勢仍無法好轉,那麼估計在「3 個季度」之後,美國就將陷入經濟衰退,摩根士丹利在早前發出的一篇研報中預期,Fed 將於今年 9 月、10 月各降息一碼,而 2020 年則可能再降 4 碼。

而面對著美債市場瘋狂般地避險狂潮,摩根大通 (JPMorgan) 則更是大膽預估,10 年期美債殖利率將跌至「0%」或「0%」以下區間,預期 2021 年就可能發生。

摩根大通分析師 Jan Loeys 表示,從目前宏觀經濟數據來看,美國經濟的衰退風險是比預期來的還要更早,估計美債很可能加入歐債、日債等「負值利率」俱樂部。

Jan Loeys 說道:「Fed 防止美國陷入經濟衰退的力量,很可能會減弱。」「好好著手準備吧,觸發衰退的因素已經提早發生,美債市場很明顯地已經做出行動。」

更多精彩內容請至 《鉅亨網》 連結>>