投資人追尋殖利率的渴望,讓美國企業債市場有些地方看來與 2007 年十分相似。

殖利率最高的企業債,因借款人違約可能性高,有時也被稱為「垃圾債」,它的回報率通常會相對高於評級較高的投資級債券。

然而,投資人發現,與可比較的投資級債務相比,持有垃圾債的回報率被大幅壓縮,逼得投資人在尋求更豐厚回報之際,只得從 13 兆美元的負殖利率債券中退出。

這意味著投資人為求回報率,承擔的風險也越來越大。

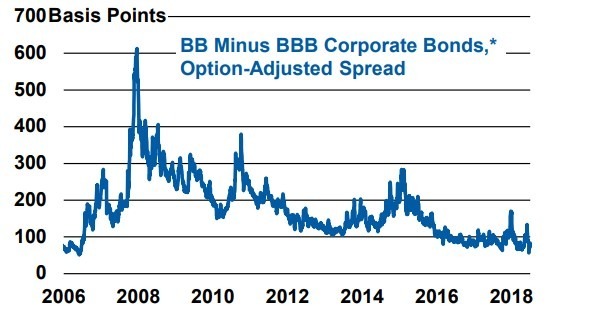

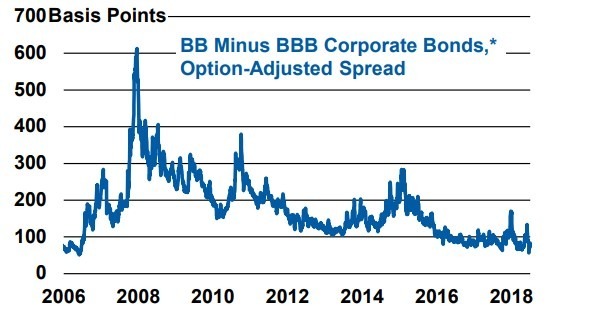

根據摩根士丹利財富管理 (Morgan Stanley Wealth Management) 旗下全球投資委員會統計,評級為「BBB」、也就是瀕臨「垃圾級」債券的殖利率,與來自高收益類別評級為「BB」的債券殖利率,目前只有 60 個基點、即 0.60 個百分點的差距。

摩根士丹利投資委員會建立一張圖表,顯示投資人對「BBB」和「BB」級企業債券之間所謂的無風險指標 (如美國國債) 的利差已降至 12 年來最低水平,與 2008-09 金融危機爆發以來,兩類債務之間存在最大利差形成明顯對比。

該委員會在週一 (8 日) 給客戶的報告中寫道:「負殖利率債券的膨脹已經給信貸市場創造了新一輪資金流入,其中渴望收益的投資人正在尋求正面的實際回報。」

報告指出,「結果這對美國企業債的影響是,最低評級的投資級債券 (BBB) 和最佳的高殖利率債券 (BB) 間的殖利率差異現在處於 12 年低點。」

歐洲高殖利率市場的情況變得更加詭異,自歐洲央行 (ECB) 行長德拉吉數週前暗示可能會實施更多貨幣刺激措施以來,平常殖利率在 2% 左右的歐元高收益率債券現在都淪入負殖利率。

Amundi Pioneer 高收益率聯合主任 Ken Monaghan 週一表示,「你在美國看到的,也正在歐洲發生,」「它基本上是告訴你人們為尋求收益而不遺餘力。」

然而,美國銀行美林 (Bank of America Merrill Lynch) 分析師週一在給客戶的報告中警告,過去幾個月高達 1.2 兆美元高收益市場交易並不熱絡,因為現金持續流進和流出高收益基金。

該團隊在其最新的高收益綜合報告中指出,在 5 月 26 日至 6 月 7 日期間有 71 億美元流出高收益基金,導致利差擴大約 110 基點。但在 6 月初出現 66 億美元流入時,利差又縮小 70 個基點。

美林分析師對於高收益率市場這樣的流量總結指出,以平均每天交易 100 億美元來說,「這樣的數量對市場無關緊要」。

但研究人員仍警示,「最近幾個月流動資金價格大幅上漲。」

雖然標準普爾 500 指數、道瓊工業平均指數和納斯達克綜合指數上週創下歷史收盤新高,但都在週一連續第二個交易日走低。

如果波動性急遽飆升,或者如果市場普遍預期足以推升股市的聯準會 (Fed) 降息未能出現,那麼潛在的痛苦很快就會展現出來。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

然而,投資人發現,與可比較的投資級債務相比,持有垃圾債的回報率被大幅壓縮,逼得投資人在尋求更豐厚回報之際,只得從 13 兆美元的負殖利率債券中退出。

這意味著投資人為求回報率,承擔的風險也越來越大。

根據摩根士丹利財富管理 (Morgan Stanley Wealth Management) 旗下全球投資委員會統計,評級為「BBB」、也就是瀕臨「垃圾級」債券的殖利率,與來自高收益類別評級為「BB」的債券殖利率,目前只有 60 個基點、即 0.60 個百分點的差距。

摩根士丹利投資委員會建立一張圖表,顯示投資人對「BBB」和「BB」級企業債券之間所謂的無風險指標 (如美國國債) 的利差已降至 12 年來最低水平,與 2008-09 金融危機爆發以來,兩類債務之間存在最大利差形成明顯對比。

該委員會在週一 (8 日) 給客戶的報告中寫道:「負殖利率債券的膨脹已經給信貸市場創造了新一輪資金流入,其中渴望收益的投資人正在尋求正面的實際回報。」

報告指出,「結果這對美國企業債的影響是,最低評級的投資級債券 (BBB) 和最佳的高殖利率債券 (BB) 間的殖利率差異現在處於 12 年低點。」

歐洲高殖利率市場的情況變得更加詭異,自歐洲央行 (ECB) 行長德拉吉數週前暗示可能會實施更多貨幣刺激措施以來,平常殖利率在 2% 左右的歐元高收益率債券現在都淪入負殖利率。

Amundi Pioneer 高收益率聯合主任 Ken Monaghan 週一表示,「你在美國看到的,也正在歐洲發生,」「它基本上是告訴你人們為尋求收益而不遺餘力。」

然而,美國銀行美林 (Bank of America Merrill Lynch) 分析師週一在給客戶的報告中警告,過去幾個月高達 1.2 兆美元高收益市場交易並不熱絡,因為現金持續流進和流出高收益基金。

該團隊在其最新的高收益綜合報告中指出,在 5 月 26 日至 6 月 7 日期間有 71 億美元流出高收益基金,導致利差擴大約 110 基點。但在 6 月初出現 66 億美元流入時,利差又縮小 70 個基點。

美林分析師對於高收益率市場這樣的流量總結指出,以平均每天交易 100 億美元來說,「這樣的數量對市場無關緊要」。

但研究人員仍警示,「最近幾個月流動資金價格大幅上漲。」

雖然標準普爾 500 指數、道瓊工業平均指數和納斯達克綜合指數上週創下歷史收盤新高,但都在週一連續第二個交易日走低。

如果波動性急遽飆升,或者如果市場普遍預期足以推升股市的聯準會 (Fed) 降息未能出現,那麼潛在的痛苦很快就會展現出來。

更多精彩內容請至 《鉅亨網》 連結>>