本週稍早,道瓊工業平均指數跌破 200 日移動均線。投資人應該對此擔心嗎?

許多股票市場技術分析師認為跌破 200 日移動均線表明主要趨勢已經開始下降。深信不移的信徒們喜歡指出,只要在 200 日移動均線被突破後拋售股票,多能迴避史上所有主要的熊市。

當然,這種說法聽來讓人印象深刻。但是其中還有很多細膩的操作手法。想要了解原因,不如考慮在相同論點下對任何小於 20% 的隨機選擇設定值。

《MarketWatch》專欄作家 Mark Hulbert 撰文指出,為了說明,不如想像一下 8.2% 這個門檻。根據一般定義,熊市是至少下跌 20%,而我們知道歷史上的每個熊市都從下跌 8.2% 開始。所以你可以說這個門檻保護投資人避開了每個熊市。

然而,這個 8.2% 的門檻並沒有什麼神奇或透視。說它能保障投資人的能力實際上只不過是一個數學事實:20% 的降幅大於 8.2%。

所以關於 200 日移動均線的說法真的只是廢話一句。一旦回歸現實,它就變成了一個簡單的經驗問題:這種逢跌就賣、依循理論的投資人表現是否會比堅持買入並持有策略的投資人更好?

答案是否定的。根據《Hulbert Financial Digest》的一項研究,在過去一個世紀裡,在未經調整和風險調整的基礎上,並將不含稅負的交易成本納入考量後,200 日移動均線理論始終未能超越簡單的買入並持有策略。在過去 25 年中,即使不考慮後者成本,結果也是一樣的。

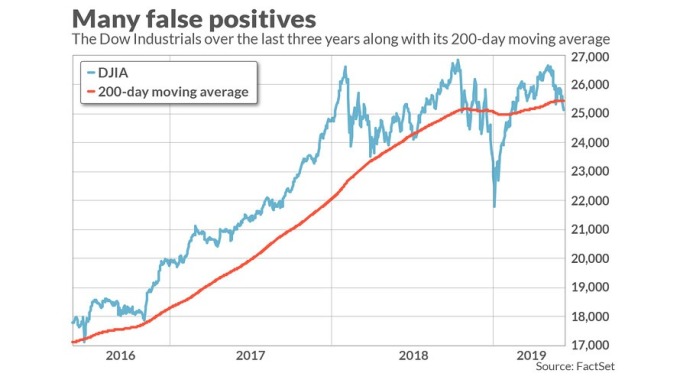

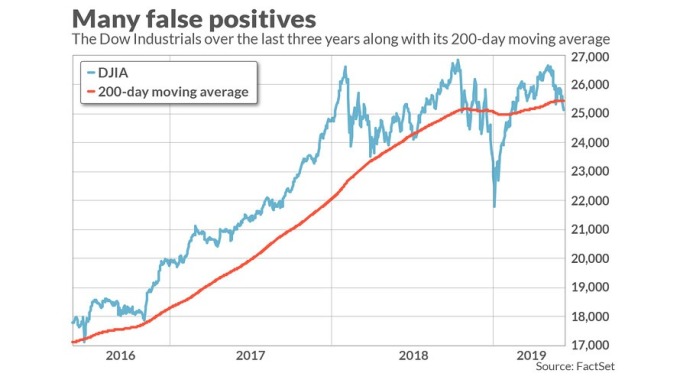

其中一個原因顯示在下面這張圖中,該圖顯示了道瓊工業平均指數過去三年的 200 日移動均線走勢。注意道瓊指數有多少次跌到低於平均水平後幾乎立即回升。如果你願意的話,不妨稱之為偽正值。

試著考慮看看,到從長期來看,如果每次股市跌破 200 日均線就出場,投資組合的波動性比市場低 33%。但相反地透過建立另一套投資組合,不間斷投資 67% 於指數基金和 33% 在現金,減少的波動性是一樣的,但卻能賺更多錢;當然前提是假設未來和過去一樣。

說到底,5 月初美股可能真的已經開始進入熊市。但它最近跌破 200 日移動均線並沒有告訴你它實際上是否真的如此。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

當然,這種說法聽來讓人印象深刻。但是其中還有很多細膩的操作手法。想要了解原因,不如考慮在相同論點下對任何小於 20% 的隨機選擇設定值。

《MarketWatch》專欄作家 Mark Hulbert 撰文指出,為了說明,不如想像一下 8.2% 這個門檻。根據一般定義,熊市是至少下跌 20%,而我們知道歷史上的每個熊市都從下跌 8.2% 開始。所以你可以說這個門檻保護投資人避開了每個熊市。

然而,這個 8.2% 的門檻並沒有什麼神奇或透視。說它能保障投資人的能力實際上只不過是一個數學事實:20% 的降幅大於 8.2%。

所以關於 200 日移動均線的說法真的只是廢話一句。一旦回歸現實,它就變成了一個簡單的經驗問題:這種逢跌就賣、依循理論的投資人表現是否會比堅持買入並持有策略的投資人更好?

答案是否定的。根據《Hulbert Financial Digest》的一項研究,在過去一個世紀裡,在未經調整和風險調整的基礎上,並將不含稅負的交易成本納入考量後,200 日移動均線理論始終未能超越簡單的買入並持有策略。在過去 25 年中,即使不考慮後者成本,結果也是一樣的。

其中一個原因顯示在下面這張圖中,該圖顯示了道瓊工業平均指數過去三年的 200 日移動均線走勢。注意道瓊指數有多少次跌到低於平均水平後幾乎立即回升。如果你願意的話,不妨稱之為偽正值。

試著考慮看看,到從長期來看,如果每次股市跌破 200 日均線就出場,投資組合的波動性比市場低 33%。但相反地透過建立另一套投資組合,不間斷投資 67% 於指數基金和 33% 在現金,減少的波動性是一樣的,但卻能賺更多錢;當然前提是假設未來和過去一樣。

說到底,5 月初美股可能真的已經開始進入熊市。但它最近跌破 200 日移動均線並沒有告訴你它實際上是否真的如此。