分析師表示,美股整個 5 月表現都落後債市,但歷史表明,股市可能會在本週末收回一些失地。

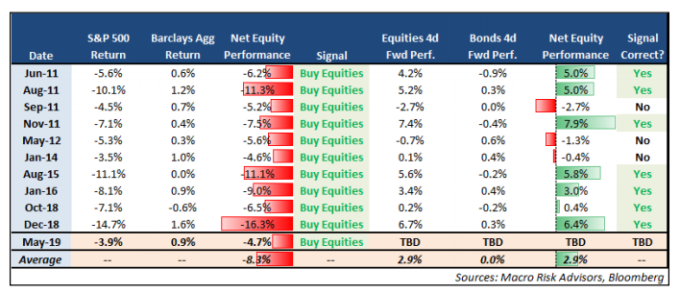

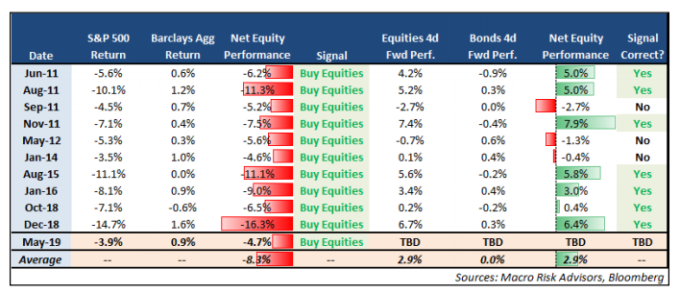

Macro Risk Advisors 策略師 Vinay Viswanathan 和 Max Grinacoff 表示,情況是這樣的:從 1989 年開始,當債券的表現超過股市 4% 以上時,平均在月底前股票會上漲 2.1%。

截至上週末,標準普爾綜合回報指數 (S&P Total Return Index) 5 月下跌 3.9%,而彭博巴克萊綜合美國債券總回報指數 (Bloomberg Barclays Aggregate U.S. Bond Total Return Index) 上漲 0.85%,股票表現低於債券 4.72 個百分點。

這意味著向來在股票和債券間保持一定比例分配的平衡基金,將需要調整其部位。分析師表示,換言之,他們將不得不在週五 (31 日) 前買入股票或出售債券。

此外,他們還注意到股票和債券回報之間的差距是過去 5 年中第 5 大負值,並且在過去 10 次出現時,股票的平均月底漲幅上升至 2.9%(見下表)。

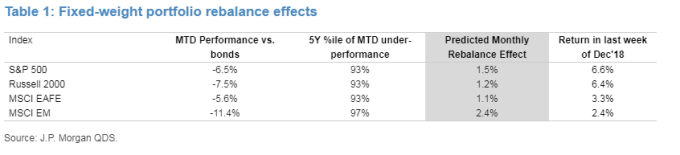

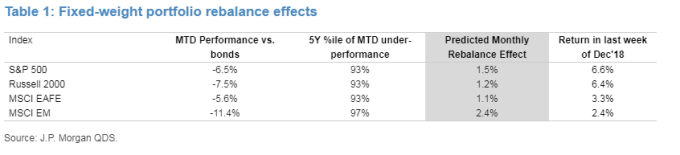

對於 5 月,他們看到了「與 12 月相似但不那麼完全的類似場景」。

摩根大通分析師表示,除了過去 5 年內股市表現低於最高多年期債券的拋售外,市場流動性也受到波動性上升的影響。此外,與去年 12 月一樣,5 月的最後一週因假日而縮短,更讓「有點壓縮」的再平衡交易成為可能。

因此,Kaplan 和 Kolanovic 認為,他們預計固定資產配置組合的再平衡將為本週股市帶來利多。他們根據他們的模型指出下表中潛在的價格影響。

然而,時間不多了。由於投資人剛從國殤日週末回歸,美股週二 (28 日) 在漲跌之間反彈,然後大跌收於負值。而美國國債殖利率因債券繼續反彈而下跌,在觸及 2017 年 10 月以來的最低水平後,10 年期國債殖利率下跌近 6 個基點至 2.263%。殖利率和債券價格走勢相反。

實際上,一些分析師認為債券殖利率的持續下跌,顯示對經濟成長前景的擔憂,正是美股週二震盪的催化劑。

雖然歷史模式值得注意,但它們並不是市場表現的絕佳指南。如果是的話,交易會非常簡單。無論如何,股票和債券的最終 5 月成績單將於週五公佈。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

截至上週末,標準普爾綜合回報指數 (S&P Total Return Index) 5 月下跌 3.9%,而彭博巴克萊綜合美國債券總回報指數 (Bloomberg Barclays Aggregate U.S. Bond Total Return Index) 上漲 0.85%,股票表現低於債券 4.72 個百分點。

這意味著向來在股票和債券間保持一定比例分配的平衡基金,將需要調整其部位。分析師表示,換言之,他們將不得不在週五 (31 日) 前買入股票或出售債券。

此外,他們還注意到股票和債券回報之間的差距是過去 5 年中第 5 大負值,並且在過去 10 次出現時,股票的平均月底漲幅上升至 2.9%(見下表)。

對於 5 月,他們看到了「與 12 月相似但不那麼完全的類似場景」。

摩根大通分析師表示,除了過去 5 年內股市表現低於最高多年期債券的拋售外,市場流動性也受到波動性上升的影響。此外,與去年 12 月一樣,5 月的最後一週因假日而縮短,更讓「有點壓縮」的再平衡交易成為可能。

因此,Kaplan 和 Kolanovic 認為,他們預計固定資產配置組合的再平衡將為本週股市帶來利多。他們根據他們的模型指出下表中潛在的價格影響。

然而,時間不多了。由於投資人剛從國殤日週末回歸,美股週二 (28 日) 在漲跌之間反彈,然後大跌收於負值。而美國國債殖利率因債券繼續反彈而下跌,在觸及 2017 年 10 月以來的最低水平後,10 年期國債殖利率下跌近 6 個基點至 2.263%。殖利率和債券價格走勢相反。

實際上,一些分析師認為債券殖利率的持續下跌,顯示對經濟成長前景的擔憂,正是美股週二震盪的催化劑。

雖然歷史模式值得注意,但它們並不是市場表現的絕佳指南。如果是的話,交易會非常簡單。無論如何,股票和債券的最終 5 月成績單將於週五公佈。

更多精彩內容請至 《鉅亨網》 連結>>