週五 (4 日) 股神巴菲特 (Warren Buffett) 接受美媒專訪,談論到當前美國經濟情勢,巴菲特直言,現在美國經濟的現況「非常奇怪」,早已超出他讀過的任何經濟學教科書所教之內容,目前美國經濟的現況,早已是任何教科書都無法預見的。

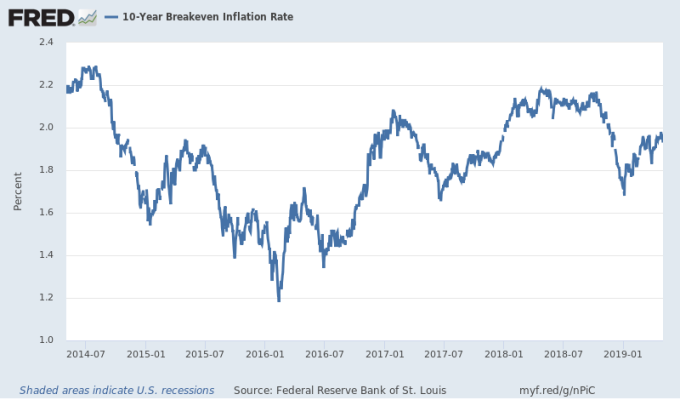

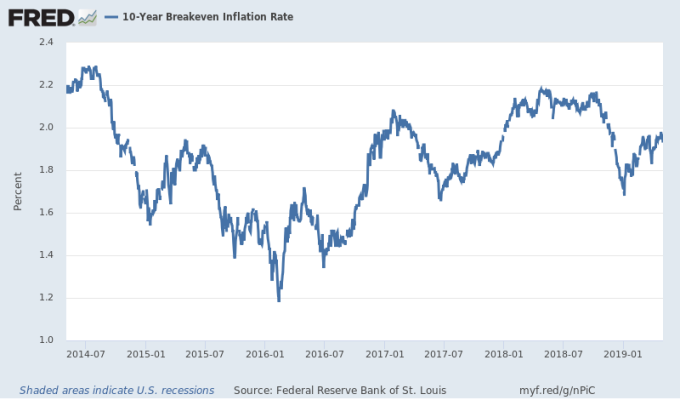

巴菲特進一步表示,目前美國的失業率如此之低,但是通膨和利率卻並未隨之上升,而與此同時的是,美國政府還在增加財政支出及政府赤字,巴菲特認為,這些現象都已經超出了經濟學書本上的預知範疇。

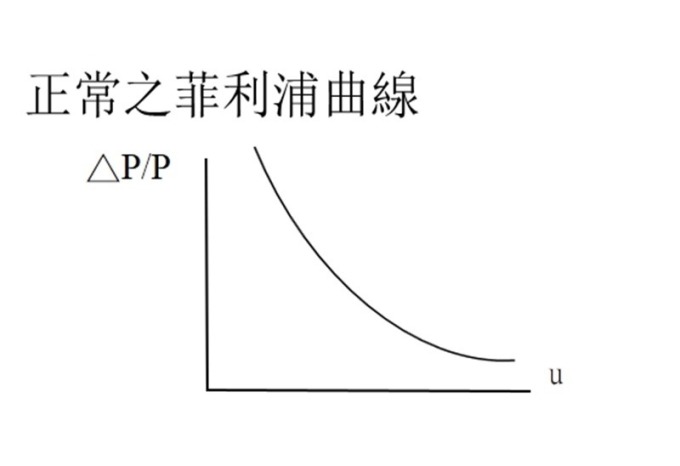

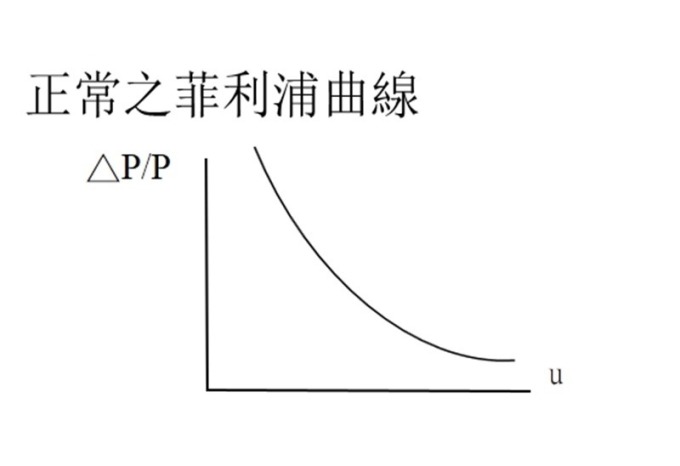

正常之菲利浦曲線

十年期美債平衡通膨率 (圖片:Fred)

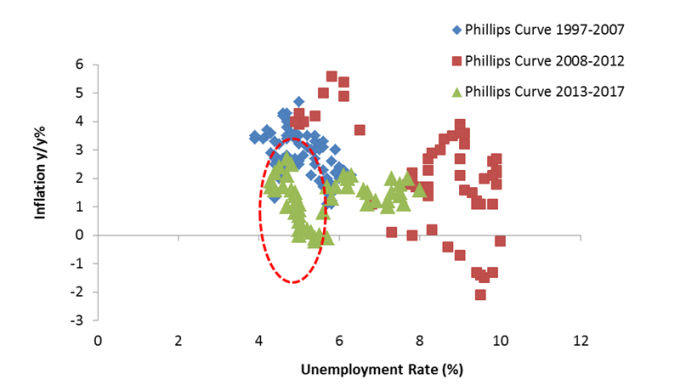

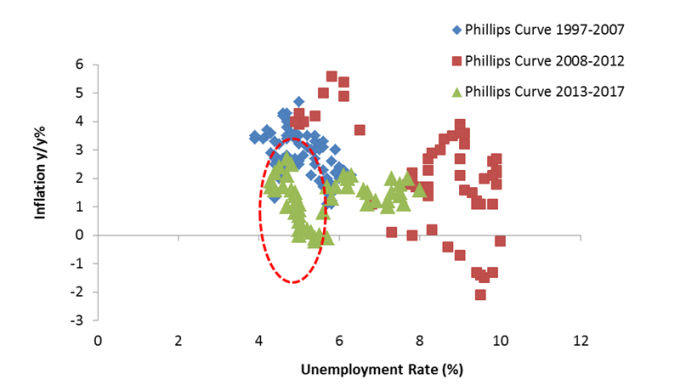

美國各經濟時期時的菲利浦曲線 (圖片:Bloomberg)

巴菲特對目前美國經濟現況認為,目前的美國經濟早已超出任何經濟學教科書所能預見之範疇,但估計超低失業率與低利率、低通膨率之現象,這樣的狀況是不會持續太久。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

菲利浦曲線已死?

事實上巴菲特所談論的,也是近年來全球經濟學界普遍所困擾的現象,即「菲利浦曲線已死」,菲利浦曲線主要為衡量失業率與通膨率之間的相互關係,而在正常的菲利浦曲線下,失業率與通膨率是會存在著「反向關係」,意即為當通膨率越高時,則失業率越低,反之當通膨率越低時,則失業率越高。

美國 4 月非農、失業率大好!

週五 (4 日) 美國勞工部公布 4 月新增非農就業為 26.3 萬人,遠超乎預期的 19.0 萬人,同時失業率更是自前月的 3.8% 降至 3.6%,再度彰顯美國經濟的強勁韌性。巴菲特對目前美國經濟現況認為,目前的美國經濟早已超出任何經濟學教科書所能預見之範疇,但估計超低失業率與低利率、低通膨率之現象,這樣的狀況是不會持續太久。

更多精彩內容請至 《鉅亨網》 連結>>