終日奔波在職場與家庭間,上有高堂、下有子女的三明治族,總有一種中年人說不出的壓力,專家指出,若想樂活退休,以退休後普遍還有20年黃金歲月來估算,若退休後每月希望能維持4萬元的基本開銷,退休金至少須預備960萬元,充裕一點的退休生活則須預備每月8萬元金額,20年加總需1920萬元,建議應盤點自身財務資源及人生風險,尤其40世代應及早啟動中長期「被動收入」投資計畫,才能提前擁有財務自由,達成生活工作平衡。

凱基銀行財富管理處副總經理劉熾原指出,對於30世代的人來說,正處在人生的起飛期,收入相對不高,但未來薪資成長幅度可期,此階段最適合多方嘗試,ETF、基金搭配智慧鎖利等工具均適合投資,從經驗中逐步修正、奠定理財觀念與良好基礎,儲備人生的第一桶金。

同時,此時規畫保險配置,也是性價比最高的時機,根據統計若發生殘疾直到身故大約需7至10年,若以每月需5萬元支付照護費用,光這些支出就需420至600萬元不等,30世代不妨及早介入長照保險。

至於40世代就是退休規畫的關鍵時期,未來是否能財務自由、安養天年,還是逐步邁向下流老人之路,關鍵取決於是否能「創造被動收入」。而所謂的「被動收入」,是指在固定薪資之外,透過投資理財工具、業外投資等方式創造額外收入。

劉熾原強調,40世代因收入較為穩定且已小有積蓄,在投資工具配比上可優先考慮具有上漲潛力的股票型基金、ETF、海外債券及外幣等商品,同時建議尋求專業的理財人員,多面向評估所面臨的投資、保險、稅賦及資產移轉等問題,建構出更符合自身需求的理財規畫,為高品質的退休生活提前準備。

此外,也應透過保險建構家庭風險防護網。以45歲上有高堂、下有一雙子女且房貸剩800萬元的男性為例,子女高等教育基金須準備200萬元,也須為父母預備20年每月2萬元的孝養金,整體來看,壽險保障規畫至少須1500萬元,才能基本保障家人的幸福。

另一方面,40世代經常面臨長輩醫療或長照問題,故投資部位應保留適當資金靈活調度彈性,此時可考慮將部分資金配置在銀行的優惠定存方案,除了保本還可賺取利息,且一般定存專案年期最長不超過2年,在資金的調度上相對具彈性,隨時能應付大額醫療費用支出、長期看護需求等情況。

至於50世代已屆退休年齡,往往已有儲蓄基礎,然而在薪資成長幅度有限,且風險承受度大降等考量下,現金配置比重需越高,建議至少保留3成。

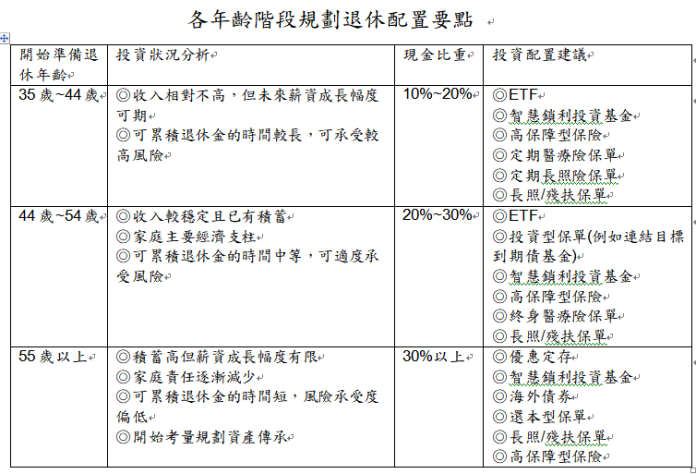

▲各年齡階段規畫退休配置重點。(圖/凱基銀行提供)

▲各年齡階段規畫退休配置重點。(圖/凱基銀行提供)

我是廣告 請繼續往下閱讀

同時,此時規畫保險配置,也是性價比最高的時機,根據統計若發生殘疾直到身故大約需7至10年,若以每月需5萬元支付照護費用,光這些支出就需420至600萬元不等,30世代不妨及早介入長照保險。

至於40世代就是退休規畫的關鍵時期,未來是否能財務自由、安養天年,還是逐步邁向下流老人之路,關鍵取決於是否能「創造被動收入」。而所謂的「被動收入」,是指在固定薪資之外,透過投資理財工具、業外投資等方式創造額外收入。

劉熾原強調,40世代因收入較為穩定且已小有積蓄,在投資工具配比上可優先考慮具有上漲潛力的股票型基金、ETF、海外債券及外幣等商品,同時建議尋求專業的理財人員,多面向評估所面臨的投資、保險、稅賦及資產移轉等問題,建構出更符合自身需求的理財規畫,為高品質的退休生活提前準備。

此外,也應透過保險建構家庭風險防護網。以45歲上有高堂、下有一雙子女且房貸剩800萬元的男性為例,子女高等教育基金須準備200萬元,也須為父母預備20年每月2萬元的孝養金,整體來看,壽險保障規畫至少須1500萬元,才能基本保障家人的幸福。

另一方面,40世代經常面臨長輩醫療或長照問題,故投資部位應保留適當資金靈活調度彈性,此時可考慮將部分資金配置在銀行的優惠定存方案,除了保本還可賺取利息,且一般定存專案年期最長不超過2年,在資金的調度上相對具彈性,隨時能應付大額醫療費用支出、長期看護需求等情況。

至於50世代已屆退休年齡,往往已有儲蓄基礎,然而在薪資成長幅度有限,且風險承受度大降等考量下,現金配置比重需越高,建議至少保留3成。

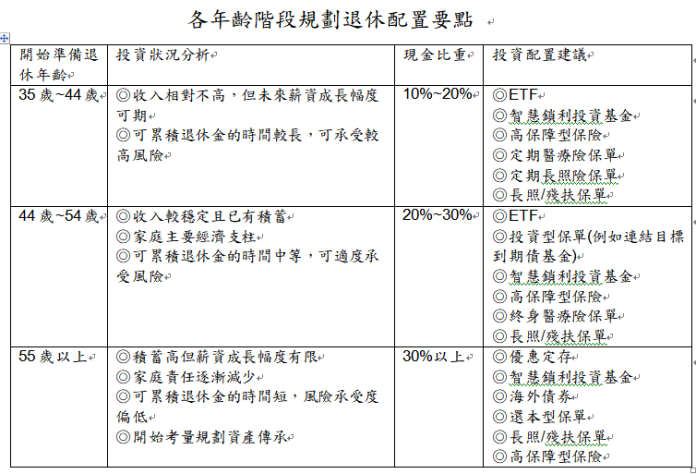

▲各年齡階段規畫退休配置重點。(圖/凱基銀行提供)

▲各年齡階段規畫退休配置重點。(圖/凱基銀行提供)