陸股市場傳出,有中國地方銀監部門鼓勵有條件的銀行將逾期 60 天以上貸款納入不良貸款。業內人士認為,雖然這項政策並非硬性的要求,但此舉已顯示出主管機關強化銀行資產品質的決心,對於潛在的風險採取更謹慎的態度。

而鼓勵銀行以更嚴格標準確認不良貸款,必然導致銀行擴大提撥壞帳準備的力道,短期內可能對銀行獲利等財務指標帶來一定影響。目前,中國少部分銀行獲利能力變差,壞帳準備率接近主管機關要求的底線,若全面推動該政策會有一定難度。

光大證券指出,目前 90 天以上逾期貸款已有接近 90% 納入不良貸款中,但 60 天以上納入不良貸款的比率約在 30% 至 50% 之間。若 60 天以上全數計入不良貸款,預估中國銀行業不良貸款餘額將增加人民幣 1000 億至 2000 億元左右。

交通銀行則表示,主管機關此舉意味著銀行需更加真實地反映不良資產,並採用更加嚴格的提撥壞帳標準。對於那些獲利能力佳、不良貸款率偏低、風險抵抗能力較強的銀行可以試行,主動暴露風險。

值得一提的是,相較於目前主管機關要求逾期 90 天以上貸款納入不良貸款,已有銀行主動採取更加穩健的風險政策。郵儲銀行表示,該行進一步加強風險管理的前瞻性,已將逾期 60 天以上貸款已基本納入不良貸款內,逾期 30 天以上貸款納入不良貸款比重達到 97%。

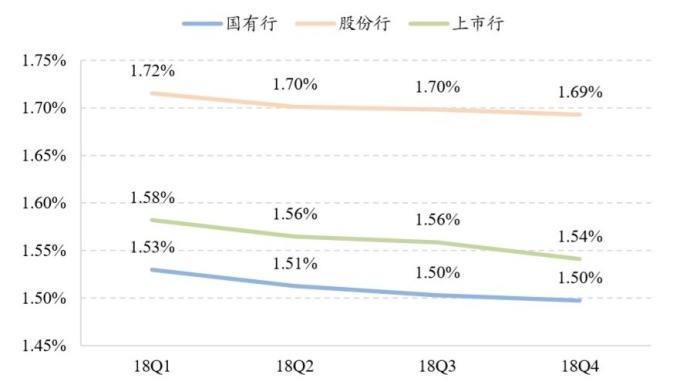

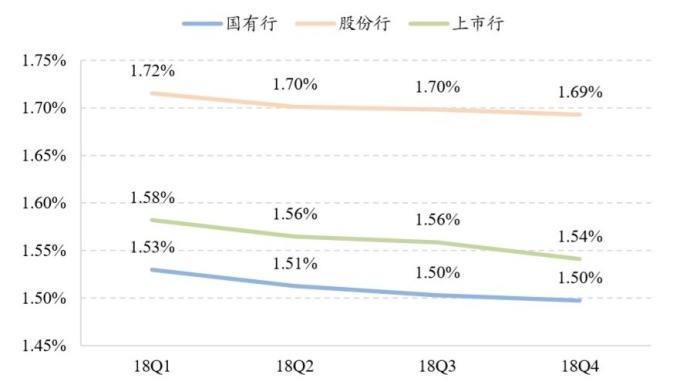

從已公布 2018 年年報的 19 家 A 股上市銀行來看,整體銀行業資產品質穩定。截至 2018 年底,有 13 家銀行不良貸款率比前一年度下滑,1 家保持不變,5 家成長;而有 15 家銀行撥備覆蓋率較前一年度提升,4 家下滑。

圖: 國泰君安

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

光大證券指出,目前 90 天以上逾期貸款已有接近 90% 納入不良貸款中,但 60 天以上納入不良貸款的比率約在 30% 至 50% 之間。若 60 天以上全數計入不良貸款,預估中國銀行業不良貸款餘額將增加人民幣 1000 億至 2000 億元左右。

交通銀行則表示,主管機關此舉意味著銀行需更加真實地反映不良資產,並採用更加嚴格的提撥壞帳標準。對於那些獲利能力佳、不良貸款率偏低、風險抵抗能力較強的銀行可以試行,主動暴露風險。

值得一提的是,相較於目前主管機關要求逾期 90 天以上貸款納入不良貸款,已有銀行主動採取更加穩健的風險政策。郵儲銀行表示,該行進一步加強風險管理的前瞻性,已將逾期 60 天以上貸款已基本納入不良貸款內,逾期 30 天以上貸款納入不良貸款比重達到 97%。

從已公布 2018 年年報的 19 家 A 股上市銀行來看,整體銀行業資產品質穩定。截至 2018 年底,有 13 家銀行不良貸款率比前一年度下滑,1 家保持不變,5 家成長;而有 15 家銀行撥備覆蓋率較前一年度提升,4 家下滑。

更多精彩內容請至 《鉅亨網》 連結>>