過去當談論到股市表現,公司市值對股價走勢有一定影響,但在過去 10 年左右時間,投資人發現用公司市值大、小來預測股票後市的方式已失靈,雖然總市值愈高的企業,往往代表在該產業上的影響力愈大,市場通常也會給予的較高評價,但分析師認為,持續低通膨增長的環境,可能是造成目前美股大、小型股走勢差不多的重要原因。

在將近一個世紀以來,美股小型股與大型股之間的相關度,大略遵循著可預測的模式,但在過去 10 年左右的時間裡,情況有所變化,公司大小與股價走勢的關聯,已變得較不可預測。 舉例來說,自 1926 年以來,美股共出現了 6 個時期小型股表現優於大型股,而大型股表現優於小型股的時期亦出現 6 次,據投資機構 Leuthold Group 的數據顯示,前者平均持續了 6.1 年,而後者平均維持 6.4 年。

而在 19 世紀年代,美股投資人的交易習慣是,看對一個趨勢之後,即長期持有並獲利,如在 6 個小型股表現優於大型股之時期,投資人即會湧入小型股投資,然後長期持有,直至趨勢改變才獲利了結。 而過去美股投資人可以透過長期持有大型股或小型股之方式獲利,主要是因為大、小型股風水輪流轉平均需要 6 年以上時間,意即為在大型股強勢時期只要投入大型股即可持續獲利,反之在小型股強勢時期,即投入小型股。

但此該歷史數值已不適用。

2018 年上半年,小型股羅素 2000 指數報酬率優於大型股羅素 1000 指數達 4.8%,但在那之後,截至本週為止,美股小型股表現卻落後大型股 7.7%,代表著大、小型股的走勢,在短期內發生劇烈變化。

上述情況不僅是在今年發生的異狀,據 Leuthold 的數據顯示,小型股與大型股的相對表現,自 2005 年以來一直呈現無趨勢可循的情況,這是過去 90 年以來,大、小型股無明顯贏家的最長時期。

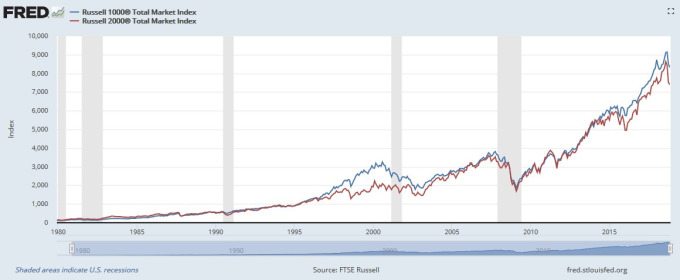

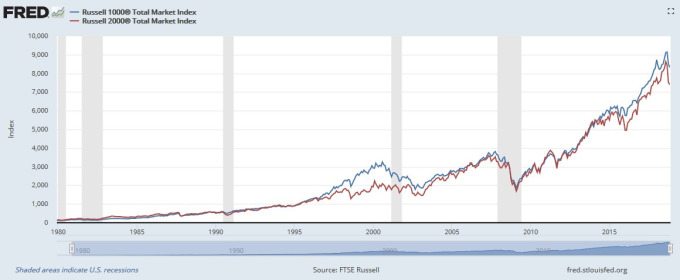

羅素 1000 指數與羅素 2000 指數走勢

舉例來說,在第二次世界大戰和 1970 年代的高通膨時期,小型股表現良好,但在 1980 年代早期的通貨緊縮時代,小型股卻陷入困境。

過去,美國的通膨週期趨勢明顯,小型股和大型股之間的關係也是如此。但自 21 世紀初以來,通膨一直保持穩定,故若這種情況持續下去,採取長期買入並持有的投資者,可能會發現報酬率不如以往。

分析師認為,在現今的市況之下,投資人需要更頻繁的進行交易,時時變換手上的投資組合,以快速捕捉股市變化的趨勢,若依賴過往利用大、小型股之間的相關度試圖取得良好報酬,這將變得更具挑戰性。 Paulsen 建議投資者減少以市值評價為邏輯的投資策略,直到通膨回歸其長期的趨勢。CFRA 的 ETF 和共同基金資深研究主管 Todd Rosenbluth 亦對此表示贊同,Todd Rosenbluth 指出,投資者需在投資組合中同時擁有大型股和小型股,而不是只選擇持有其中一種類型的股票。 為避免投資組合受到公司市值影響,其中一種解決方式即是持有等權重的投資組合,例如 Invesco 羅素 1000 等權重 ETF (EQAL) 和 Invesco 羅素 2000 等權重 ETF (EQWS)。雖然這樣的基金在大型股表現良好時,回報可能會劣於大盤,但這樣的策略可在小型股領先時,提供投資人更好的保護。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

而在 19 世紀年代,美股投資人的交易習慣是,看對一個趨勢之後,即長期持有並獲利,如在 6 個小型股表現優於大型股之時期,投資人即會湧入小型股投資,然後長期持有,直至趨勢改變才獲利了結。 而過去美股投資人可以透過長期持有大型股或小型股之方式獲利,主要是因為大、小型股風水輪流轉平均需要 6 年以上時間,意即為在大型股強勢時期只要投入大型股即可持續獲利,反之在小型股強勢時期,即投入小型股。

但此該歷史數值已不適用。

2018 年上半年,小型股羅素 2000 指數報酬率優於大型股羅素 1000 指數達 4.8%,但在那之後,截至本週為止,美股小型股表現卻落後大型股 7.7%,代表著大、小型股的走勢,在短期內發生劇烈變化。

上述情況不僅是在今年發生的異狀,據 Leuthold 的數據顯示,小型股與大型股的相對表現,自 2005 年以來一直呈現無趨勢可循的情況,這是過去 90 年以來,大、小型股無明顯贏家的最長時期。

舉例來說,在第二次世界大戰和 1970 年代的高通膨時期,小型股表現良好,但在 1980 年代早期的通貨緊縮時代,小型股卻陷入困境。

過去,美國的通膨週期趨勢明顯,小型股和大型股之間的關係也是如此。但自 21 世紀初以來,通膨一直保持穩定,故若這種情況持續下去,採取長期買入並持有的投資者,可能會發現報酬率不如以往。

分析師認為,在現今的市況之下,投資人需要更頻繁的進行交易,時時變換手上的投資組合,以快速捕捉股市變化的趨勢,若依賴過往利用大、小型股之間的相關度試圖取得良好報酬,這將變得更具挑戰性。 Paulsen 建議投資者減少以市值評價為邏輯的投資策略,直到通膨回歸其長期的趨勢。CFRA 的 ETF 和共同基金資深研究主管 Todd Rosenbluth 亦對此表示贊同,Todd Rosenbluth 指出,投資者需在投資組合中同時擁有大型股和小型股,而不是只選擇持有其中一種類型的股票。 為避免投資組合受到公司市值影響,其中一種解決方式即是持有等權重的投資組合,例如 Invesco 羅素 1000 等權重 ETF (EQAL) 和 Invesco 羅素 2000 等權重 ETF (EQWS)。雖然這樣的基金在大型股表現良好時,回報可能會劣於大盤,但這樣的策略可在小型股領先時,提供投資人更好的保護。

更多精彩內容請至 《鉅亨網》 連結>>