2008 年的金融海嘯對香港的副作用,就是 1300 億美元 (約港幣 1 兆元) 的熱錢流入香港,直到今年 4 月才開始逐步流走。香港金管局總裁陳德霖表示,迄今累計流出約港幣 1035 億元,為當年流入資金的 1/10,揚言「流走多些都不成問題」。

他重申,資金流出香港,港美利差自然會收窄,流走多少才會改變利率,市場自然會找到答案,強調都是按現有機制而行。

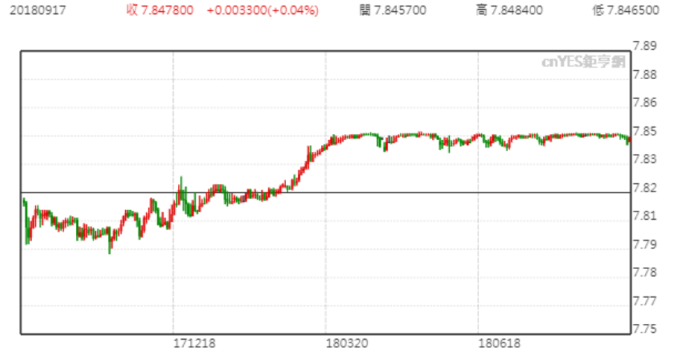

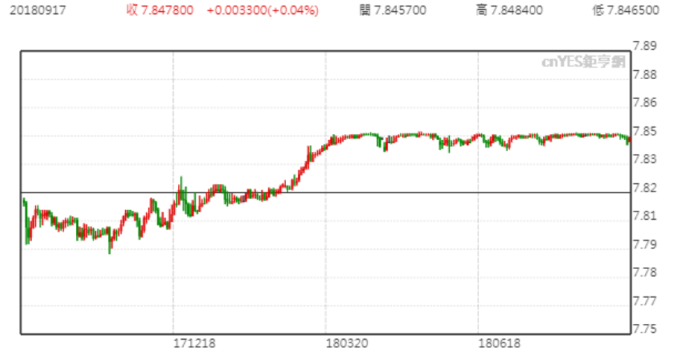

美元兌港幣今 (17) 日最新報 7.8478 兌 1 美元。

不過,他認為屆時香港利率也未必會迅速攀升至與美國利率平價,參照 2005 年,當結餘回落至正常水平,也要需時 6 至 9 個月,港美利差才明顯收窄。他預料,最快 11、12 月銀行結餘才有望降至 200 億元,今年香港只加 P(最優惠利率)1 次,明年則加 1 至 2 次,最多 3 次。

華僑永亨銀行經濟師李若凡指出,目前銀行結餘仍處較高水平,加上有 1 兆多元的外匯基金票據,金管局可透過調節外匯基金票據來釋放流動性,故難以估計銀行結餘降至甚麼水平才算低位,但相信銀行結餘要回落至約 100 億元,始見資金偏緊。她估計香港大型銀行 12 月加 P 的機會較大,明年香港或加 P2 至 3 次。

陳德霖表示,如果相信過去 10 年 8 載的極低利率及大舉量化寬鬆 (QE),是造成資產市場抗奮、過熱的話,就應該會相信當美國利率正常化及縮表,亦會帶來影響,其實這是正常的調整,也是預期之內。

至於會否因此造成大震盪,他認為視乎各經濟體的本身體質,目前所見土耳其、阿根廷雖有壓力,但只屬個別經濟體問題。

就市場憂慮利率的升速會否過急,陳德霖認為,暫時未見到有此傾向。

今 (17) 日,短天期港幣拆款利率 (Hibor) 全線下跌,隔夜 Hibor 報 1.80732%,1 週和 2 週 Hibor 分別跌至 1.60643%、1.59821%。

與房貸利率相關的 1 個月 Hibor 下滑至 1.69964%,2 個月 Hibor 跌至 1.81071%

長天期利率微升,3 個月 Hibor 升至 2.01429%,半年期 Hibor 升至 2.18882%;1 年期 Hibor 升至 2.55514%。

圖:香港銀行公會

我是廣告 請繼續往下閱讀

美元兌港幣今 (17) 日最新報 7.8478 兌 1 美元。

不過,他認為屆時香港利率也未必會迅速攀升至與美國利率平價,參照 2005 年,當結餘回落至正常水平,也要需時 6 至 9 個月,港美利差才明顯收窄。他預料,最快 11、12 月銀行結餘才有望降至 200 億元,今年香港只加 P(最優惠利率)1 次,明年則加 1 至 2 次,最多 3 次。

華僑永亨銀行經濟師李若凡指出,目前銀行結餘仍處較高水平,加上有 1 兆多元的外匯基金票據,金管局可透過調節外匯基金票據來釋放流動性,故難以估計銀行結餘降至甚麼水平才算低位,但相信銀行結餘要回落至約 100 億元,始見資金偏緊。她估計香港大型銀行 12 月加 P 的機會較大,明年香港或加 P2 至 3 次。

陳德霖表示,如果相信過去 10 年 8 載的極低利率及大舉量化寬鬆 (QE),是造成資產市場抗奮、過熱的話,就應該會相信當美國利率正常化及縮表,亦會帶來影響,其實這是正常的調整,也是預期之內。

至於會否因此造成大震盪,他認為視乎各經濟體的本身體質,目前所見土耳其、阿根廷雖有壓力,但只屬個別經濟體問題。

就市場憂慮利率的升速會否過急,陳德霖認為,暫時未見到有此傾向。

今 (17) 日,短天期港幣拆款利率 (Hibor) 全線下跌,隔夜 Hibor 報 1.80732%,1 週和 2 週 Hibor 分別跌至 1.60643%、1.59821%。

與房貸利率相關的 1 個月 Hibor 下滑至 1.69964%,2 個月 Hibor 跌至 1.81071%

長天期利率微升,3 個月 Hibor 升至 2.01429%,半年期 Hibor 升至 2.18882%;1 年期 Hibor 升至 2.55514%。