近期新興市場在出現一輪暴跌之後,最近幾個交易日之內,新興市場似乎出現了回穩,其中較明顯的趨勢即是阿根廷披索、南非蘭德、巴西里拉、印度盧比等領跌貨幣,並未再度出現破底。

然而新興市場「適合」進入抄底了嗎?

以下為投資人提供 2 項觀察新興市場能否抄底的「重要指標」:

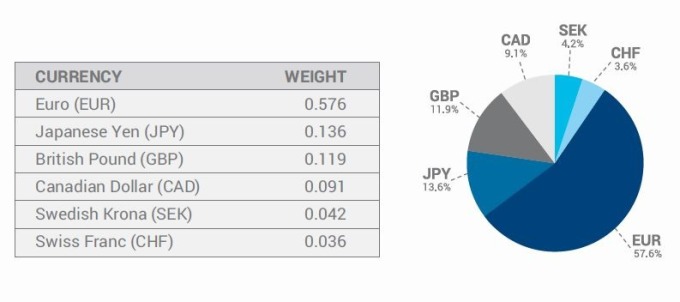

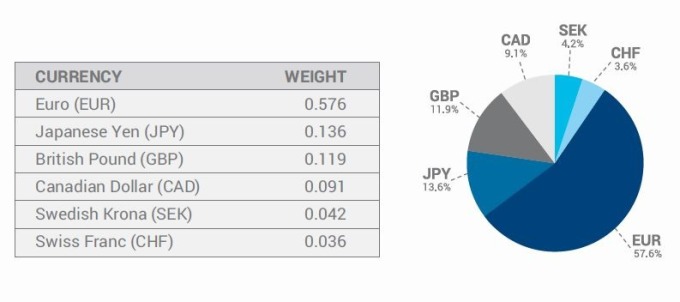

而一般市場上常聽到的「美元指數」,皆指的是 ICE 美元指數,該指數是衡量美元兌 6 種主要貨幣,即歐元、日圓、英鎊、加幣、瑞典克朗、瑞士法郎,而貨幣的佔比取決於該國與美國的貿易額;而 ICE 美元指數中又以歐元佔比 57.6% 最大,其次是日圓的 13.6%,再來是英鎊的 11.9%、加幣 9.1%、瑞典克朗 4.2%、瑞士法郎 3.6%。

投資人可以從權重上清晰可見,事實上 ICE 美元指數並未納入新興市場貨幣,參考貨幣並非十分全面,而若使用 ICE 美元指數觀察新興市場貨幣,部分程度上也容易造成失真。

ICE 美元指數權重 圖片來源:ICE

貿易美元加權指數權重中,雖然歐元佔比一樣最大為 18.8%,但比起 ICE 美元指數歐元佔比 57.6% 來說,權重已大幅降低,並且貿易美元加權指數還有納入人民幣、墨西哥幣、韓圜、台幣、馬幣、巴西幣等重要新興市場貨幣。

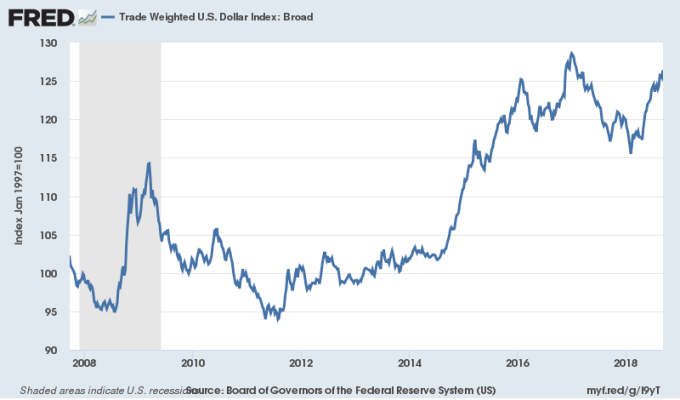

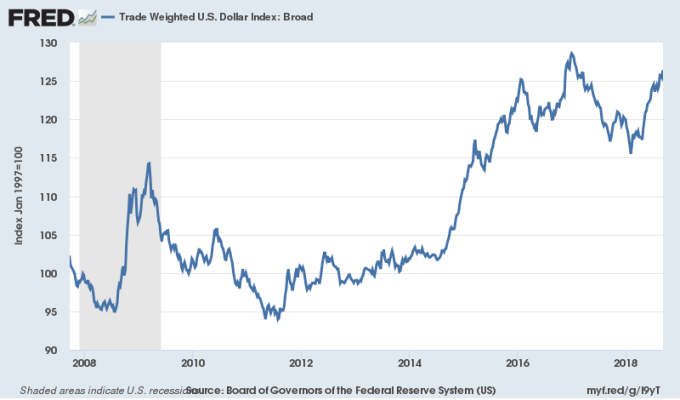

如下圖所示,貿易美元加權指數近期也是出現顯著走強,新興市場貨幣相應走貶也是可以理解,故若未來貿易美元加權指數漲勢趨緩,才可以認定新興市場資金流出的壓力,在短線上出現緩解。

貿易美元加權指數 圖片來源:Fred

如下圖所示,近期新興市場公司債與美債利差顯著出現擴大,意味著新興市場債市正廣泛遭到市場拋售,導致兩債利差走高,目前新興市場公司債與美債利差已激升至 2.84%,若要找出一個新興市場「止穩」的定義,那麼新興市場債與美債利差勢必不能再度走高。

新興市場公司債與美債選擇權調整利差 圖片來源:Fred

但目前 Fed 升息循環已走了一半路程,同時 Fed 亦在持續執行縮表政策,總體經濟的利率上行壓力,也正持續在債券市場發酵。

一些市場分析師或認為目前新興市場與美債利差已擴大至合理水準,但隨著美國景氣持續緊俏,Fed 在可預見的未來,升息腳步恐怕在短期之內並不會暫停,一些經常帳赤字體質較差的新興市場,估將仍承受著「被動去槓桿」之壓力。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

以下為投資人提供 2 項觀察新興市場能否抄底的「重要指標」:

1. 貿易加權美元指數 (Trade Weighted US dollar Index):

眾所皆知地,匯率市場就像是個翹翹板,一國貨幣升值、另一個相對貨幣則會出現貶值,是故當美元升值之時,其餘新興市場貨幣必然走貶,而新興市場貨幣的走貶也意味著外資正在大舉撤資;反之美元的貶值,即可望幫助新興市場貨幣回穩。而一般市場上常聽到的「美元指數」,皆指的是 ICE 美元指數,該指數是衡量美元兌 6 種主要貨幣,即歐元、日圓、英鎊、加幣、瑞典克朗、瑞士法郎,而貨幣的佔比取決於該國與美國的貿易額;而 ICE 美元指數中又以歐元佔比 57.6% 最大,其次是日圓的 13.6%,再來是英鎊的 11.9%、加幣 9.1%、瑞典克朗 4.2%、瑞士法郎 3.6%。

投資人可以從權重上清晰可見,事實上 ICE 美元指數並未納入新興市場貨幣,參考貨幣並非十分全面,而若使用 ICE 美元指數觀察新興市場貨幣,部分程度上也容易造成失真。

貿易美元加權指數權重中,雖然歐元佔比一樣最大為 18.8%,但比起 ICE 美元指數歐元佔比 57.6% 來說,權重已大幅降低,並且貿易美元加權指數還有納入人民幣、墨西哥幣、韓圜、台幣、馬幣、巴西幣等重要新興市場貨幣。

如下圖所示,貿易美元加權指數近期也是出現顯著走強,新興市場貨幣相應走貶也是可以理解,故若未來貿易美元加權指數漲勢趨緩,才可以認定新興市場資金流出的壓力,在短線上出現緩解。

2. 新興市場公司債與美債利差:

美國公債殖利率一向被市場視為是無風險利率,也是資產定價模型 CAPM 中,衡量風險溢價的常見基準指標,而新興市場債市比起美債而言,是具有相當程度的風險市場,是故新興市場債市勢必與美債維持著一定的利差貼水。如下圖所示,近期新興市場公司債與美債利差顯著出現擴大,意味著新興市場債市正廣泛遭到市場拋售,導致兩債利差走高,目前新興市場公司債與美債利差已激升至 2.84%,若要找出一個新興市場「止穩」的定義,那麼新興市場債與美債利差勢必不能再度走高。

但目前 Fed 升息循環已走了一半路程,同時 Fed 亦在持續執行縮表政策,總體經濟的利率上行壓力,也正持續在債券市場發酵。

一些市場分析師或認為目前新興市場與美債利差已擴大至合理水準,但隨著美國景氣持續緊俏,Fed 在可預見的未來,升息腳步恐怕在短期之內並不會暫停,一些經常帳赤字體質較差的新興市場,估將仍承受著「被動去槓桿」之壓力。

更多精彩內容請至 《鉅亨網》 連結>>