相隔超過 12 年,隨著美國聯準會 (Fed)9 月底召開利率會議,香港或再踏入升息循環。專家建議,後市需要注視港元拆款利率 (Hibor) 與定存利率的走向,包括重磅新股美團點評的招股反應會否挾高拆借需求,以衡量銀行資金成本及調整最優惠利率 (P) 壓力。券商預料,升息有利金融類股,房價將微跌,地產股估值處於歷史低位,相對抗跌。

在港美升息及中美貿易戰兩大陰霾下,港股已經連跌 4 個月,累挫 2919 點或 9.5%。大市上次連跌 5 個月可追溯至 2015 年 9 月,當時調整幅度達 26%。另外,自龍頭銀行滙豐 (0005-HK) 在 2006 年 3 月將 P 加至 8% 後,業界便不曾加 P。

美國聯準會 (Fed) 將於香港時間 9 月 27 日淩晨公佈利率會議決議,升息機率達 96%,同日被視為香港有機會升息的時機。

高盛資深中國經濟分析師鄧敏強表示,Fed 今、明 2 季或各升息一次,明年再升息 4 次,預期港美利差會逐步擴大,加上貿易糾紛持續令市場避險情緒上升,加重港幣貶值壓力。若全球投資情緒惡化,甚至加快資本外流速度。

他認為,香港金管局可透過外匯基金票據調節拆款利率升勢,一般來說,外匯基金票據到期時會將之續期,但為了釋放流動性,當局未必將所有票據續期。故港銀是否調整 P,仍要視乎銀行體系的流動性、港元 Hibor、存款利率等因素,若 Hibor 急升,銀行加 P 壓力也隨之增加。

港幣兌美元匯價 8 月多番徘徊 7.85 弱方兌換保證水準,香港金管局更單月 8 度進場承接港幣賣盤,總結餘已降至約 760 億元水準。港幣兌美元最新報 7.849 兌 1 美元。

她指出,目前市場避險意識強,港銀升息步伐不會太進取,港幣在升息過後也有機會持續弱勢,以反映資金流向美元市場。

瑞士寶盛私銀中國及香港市場高級證券分析師周雯玲認為,香港升息對資產市場影響並不直接,但投資者闊別上一次升息多時,同時觀望美國最新的商品徵稅清單,相信會拖低股市成交及限制反彈空間,等待一個較清晰的進場理由。

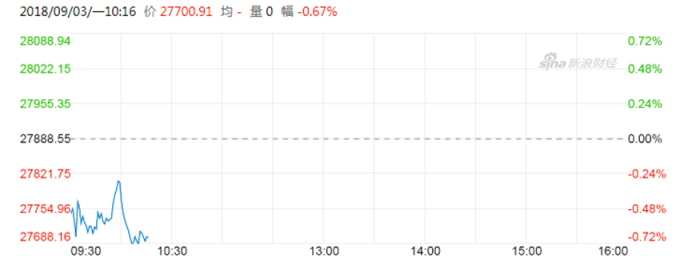

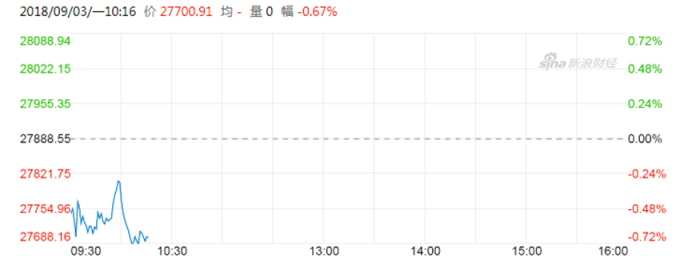

恆生指數今 (3) 日開低,截至發稿,報 27700 點,跌 0.67%。

圖:新浪財經

因市場對升息已有充分預期,香港房市氣氛轉趨平穩。星展香港房地產分析師丘卓文相信,升息後樓市不會崩盤,但不排除會令買樓意欲稍為降溫,樓價有可能跌 1% 至 2%。

他認為,目前地產股的估值處於歷史低位,股價較每股資產淨值 (NAV) 折讓約 40% 至 50%,故純粹升息的單一因素,不會對地產股有重大衝擊。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

美國聯準會 (Fed) 將於香港時間 9 月 27 日淩晨公佈利率會議決議,升息機率達 96%,同日被視為香港有機會升息的時機。

高盛資深中國經濟分析師鄧敏強表示,Fed 今、明 2 季或各升息一次,明年再升息 4 次,預期港美利差會逐步擴大,加上貿易糾紛持續令市場避險情緒上升,加重港幣貶值壓力。若全球投資情緒惡化,甚至加快資本外流速度。

他認為,香港金管局可透過外匯基金票據調節拆款利率升勢,一般來說,外匯基金票據到期時會將之續期,但為了釋放流動性,當局未必將所有票據續期。故港銀是否調整 P,仍要視乎銀行體系的流動性、港元 Hibor、存款利率等因素,若 Hibor 急升,銀行加 P 壓力也隨之增加。

港幣兌美元匯價 8 月多番徘徊 7.85 弱方兌換保證水準,香港金管局更單月 8 度進場承接港幣賣盤,總結餘已降至約 760 億元水準。港幣兌美元最新報 7.849 兌 1 美元。

她指出,目前市場避險意識強,港銀升息步伐不會太進取,港幣在升息過後也有機會持續弱勢,以反映資金流向美元市場。

瑞士寶盛私銀中國及香港市場高級證券分析師周雯玲認為,香港升息對資產市場影響並不直接,但投資者闊別上一次升息多時,同時觀望美國最新的商品徵稅清單,相信會拖低股市成交及限制反彈空間,等待一個較清晰的進場理由。

恆生指數今 (3) 日開低,截至發稿,報 27700 點,跌 0.67%。

因市場對升息已有充分預期,香港房市氣氛轉趨平穩。星展香港房地產分析師丘卓文相信,升息後樓市不會崩盤,但不排除會令買樓意欲稍為降溫,樓價有可能跌 1% 至 2%。

他認為,目前地產股的估值處於歷史低位,股價較每股資產淨值 (NAV) 折讓約 40% 至 50%,故純粹升息的單一因素,不會對地產股有重大衝擊。

更多精彩內容請至 《鉅亨網》 連結>>