多年來,半導體股票的表現一直優於大盤,但摩根士丹利 (大摩) Morgan Stanley (MS-US) 現在警告投資人,紅火行業似乎已經到達頂點了。昨日收盤費城半導體指數收低 14.71 點或 1.05% 至 1389.06。

由於晶片庫存水平上升,大摩將其半導體評級從下調至「謹慎」。「謹慎」為摩根士丹利的最低評級,意味著其分析師認為該行業將在未來 12 至 18 個月內表現不佳。

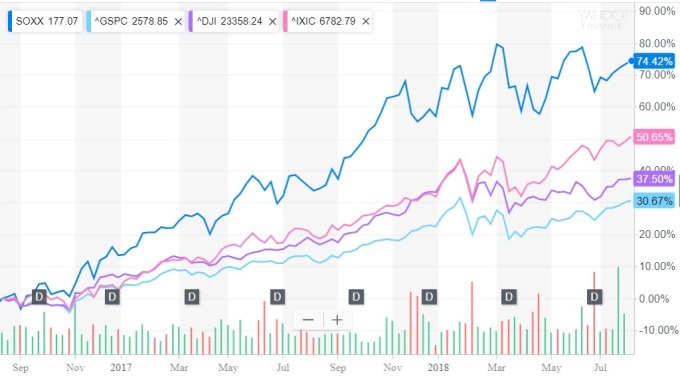

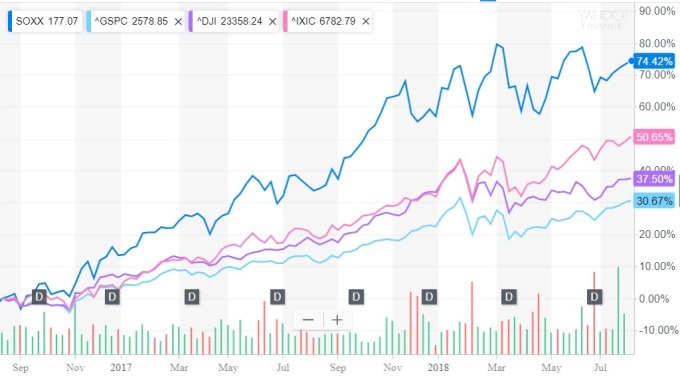

截至週三,iShares 費城半導體 ETF 的 12 個月表現為上漲 12%,而 S&P 500 指數的回報率為 7%。

費城半導體(深藍)/ 圖:雅虎金融

Moore 提到,「考慮到我們從過熱的半週期看到的半導體公司的風險,我們對廣泛的產業內企業預測一直處於保守的思維」。

就個別股票而言,該公司將應用材料 (AMAT-US) 的評級從「超重」降至「同等重量」。對於安森美半導體 (ON-US),摩根士丹利也將其評級從「同等重量」下調至「減持」。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

大摩分析師 Joseph Moore 週四 (9 日) 給投資人的報告中提到,「半導體週期顯示出過熱的跡象,而週期性指標正在閃爍著紅色警戒。任何交貨時間和、或需求放緩,將對整體庫存做大幅度的調整」。此外,Moore 認為,由於庫存增加及交貨時間延長,使任何需求放緩及交期調整都可能帶來市場的調整,把誤差值降至最低。Moore 對該行業的評估為「風險回報則是是 3 年來最差」。

截至週三,iShares 費城半導體 ETF 的 12 個月表現為上漲 12%,而 S&P 500 指數的回報率為 7%。

數據顯示,3 年來表現最好的半導體股票為輝達 (NVDA-US)、超微 AMD (AMD-US)。該分析師表示,晶片分銷商的庫存處於 10 年來的最高水平。因此,摩根士丹利的晶片股票中,下半年的每股純益 EPS 中位數預測比華爾街平均水平低 2%,也比華爾街平均的 2019 年預測低 4%。

Moore 提到,「考慮到我們從過熱的半週期看到的半導體公司的風險,我們對廣泛的產業內企業預測一直處於保守的思維」。

就個別股票而言,該公司將應用材料 (AMAT-US) 的評級從「超重」降至「同等重量」。對於安森美半導體 (ON-US),摩根士丹利也將其評級從「同等重量」下調至「減持」。

更多精彩內容請至 《鉅亨網》 連結>>