ECB 的 QE 似乎快看到盡頭,一般認為,德國長期公債殖利率可望長期站在 0% 上方,歐洲定存儲戶對此應該很感動,但專家卻表明,市場可能高興的太早了。

High Frequency Economics 首席經濟學家 Carl Weinberg 表示,投資者恐怕就要看到 10 年期德國公債殖利率跌回 0% 附近,因為幾個因素:

這可能會嚇傻美國投資人,因為又進一步證明歐洲資本市場被打破了。知名基金經理人如舊債王葛洛斯 (Bill Gross)、新債王岡拉克 (Jeffrey Gundlach) 等,都不只一次下注認為德國公債殖利率會再攀升。

德債看空者認為,通膨一直盤旋在高於 10 年債券殖利率的水準,意味著通膨會吃掉支付給債券持有人的利息價值,通膨貼水過度收斂,投資者應該快點脫手。

另一個分析師調高德國公債殖利率的理由是,ECB 必須快點結束 QE 並展開升息,這樣才能跟上 Fed 緊縮貨幣政策的腳步,維持美歐利差之間的差距。

然而,ECB 雖然在 6 月的利率會議上宣布,將於 2018 年底結束每月的 QE 購債計畫,但 ECB 亦明確指出,ECB 會推遲到明年下半年才討論升息,Weinberg 認為,目前 ECB 幾乎沒有空間可以再有意義地購買德國公債了。

「ECB 退場這件事並無法影響德債殖利率,因為 ECB 本來就無法再買入德債,因為已達到了德債的法定購買上限。」Weinberg 表示。

10 年期美國公債殖利率和 10 年期德國公債殖利率之間的利差擴大到 255 個基點或 2.55 個百分點,創下自 1999 年歐元區成立以來最大差距。

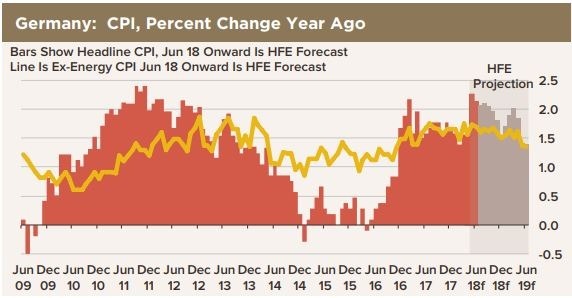

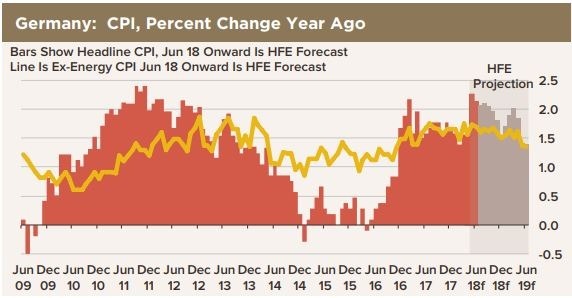

除了 ECB 的政策,德國通膨放軟也削弱了德債殖利率上升的動力。5 月份德國消費者物價 (不含波動性大的鮮食和能源價格) 年增 1.7%,預計將放緩。

由於開放邊境、湧入移工,所以德國勞動市場雖然緊繃,但卻沒有因此讓德國勞工薪資增加,5 月份德國平均工資年增率僅僅 0.3%。

德國財政部估計,今年第三季發行的公債金額將比原先預期減少約 60 億歐元。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

- 1. 德債價格正在上漲 (債券價格上升、殖利率為下降。)

- 2. 通膨下滑

- 3. 新政府繼續執行財政紀律以及 ECB 決定推遲升息至明年下半年

這可能會嚇傻美國投資人,因為又進一步證明歐洲資本市場被打破了。知名基金經理人如舊債王葛洛斯 (Bill Gross)、新債王岡拉克 (Jeffrey Gundlach) 等,都不只一次下注認為德國公債殖利率會再攀升。

德債看空者認為,通膨一直盤旋在高於 10 年債券殖利率的水準,意味著通膨會吃掉支付給債券持有人的利息價值,通膨貼水過度收斂,投資者應該快點脫手。

另一個分析師調高德國公債殖利率的理由是,ECB 必須快點結束 QE 並展開升息,這樣才能跟上 Fed 緊縮貨幣政策的腳步,維持美歐利差之間的差距。

然而,ECB 雖然在 6 月的利率會議上宣布,將於 2018 年底結束每月的 QE 購債計畫,但 ECB 亦明確指出,ECB 會推遲到明年下半年才討論升息,Weinberg 認為,目前 ECB 幾乎沒有空間可以再有意義地購買德國公債了。

「ECB 退場這件事並無法影響德債殖利率,因為 ECB 本來就無法再買入德債,因為已達到了德債的法定購買上限。」Weinberg 表示。

10 年期美國公債殖利率和 10 年期德國公債殖利率之間的利差擴大到 255 個基點或 2.55 個百分點,創下自 1999 年歐元區成立以來最大差距。

除了 ECB 的政策,德國通膨放軟也削弱了德債殖利率上升的動力。5 月份德國消費者物價 (不含波動性大的鮮食和能源價格) 年增 1.7%,預計將放緩。

由於開放邊境、湧入移工,所以德國勞動市場雖然緊繃,但卻沒有因此讓德國勞工薪資增加,5 月份德國平均工資年增率僅僅 0.3%。

德國財政部估計,今年第三季發行的公債金額將比原先預期減少約 60 億歐元。

更多精彩內容請至 《鉅亨網》 連結>>