投資者或許認為本週稍早義大利政亂引起的股市波動很糟糕了吧?倘若全球央行都不再提供寬鬆貨幣政策的支援,屆時光景又可能是如何呢?

一些投資者擔心,美國公債湧入大量買家、義大利公債遭大量拋售,這些在在凸顯出,如果各國央行進一步邁向正常化政策時,市場會變得多瘋狂。

BMO Capital Markets 固定收入分析師 Aaron Kohli 表示,「目前為止,義大利所有政治大事都是在非常寬鬆的貨幣條件下發生的,如果此類事件發生在未來,恐將對市場的影響更大,因為屆時對抗此類事件的緩衝空間將變得微薄許多。」

歐洲央行和日本央行仍在加入其危機時代的證券資產組合,同時,Fed 邁向正常化貨幣政策的腳步卻是同儕最快,只差再升息幾次就可以到達廣泛認為正常利率的水準了,亦即高於該利率,就會開始壓縮經濟活動。

義大利 2 年期公債殖利率曾於週二上升超過 150 個基點,是 25 年多以來最大單日上漲程度,投資者湧向美國公債,讓 10 年期公債殖利率大降 15.9 個基點,創 2016 年 6 月 24 日以來最大單日下降程度,當天正是英國公投決定脫歐的那一日。

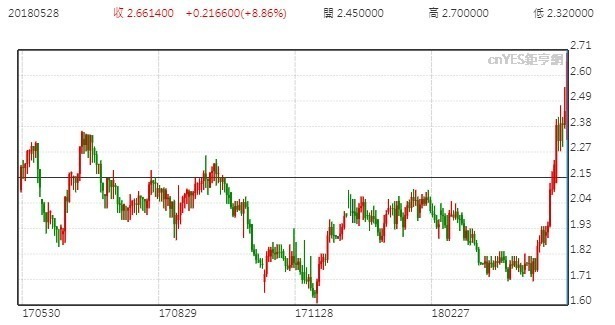

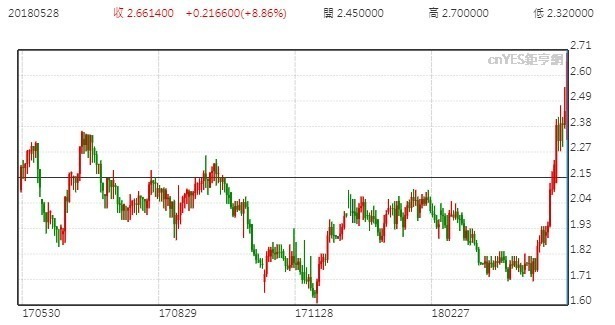

義大利 10 年期公債殖利率 (近一年以來表現)

但這場風暴很快就壓下來,義大利公債殖利率也下降了一些,10 年期義大利公債殖利率從週二出現的 4 年高點 3.072% 下降至 2.607%。股市也在貿易戰緊張情緒中慢慢復甦。

這麼迅速的反彈可能會吸引投資人進場,但一些市場參與者擔心,如果失去 ECD 每月購債的支撐,義大利債市的虧損是否會止步。投資人認為,就是因為 ECB 的寬鬆貨幣政策,所以吸引喜歡歐元區高殖利率的投資者冒著風險買義大利公債。

義大利公債的主要買家就是 ECB,這也是其購債計劃中的一部分,截至 4 月底,ECB 在資產負債表上擁有 3410 億歐元 (3960 億美元) 義大利公債。

如果 ECB 不購債,義大利和西班牙等外圍債市(歐元區內貨幣刺激措施最大受益者) 恐怕就會是下一波被「risk-off」的對象。(即投資者為了規避風險大量拋售風險資產)

不可否認的是,在 QE 退場後,外圍債券仍會受惠於 ECB 的 OMT 計畫 (直接貨幣交易)。

貨幣直接交易 (Outright Monetary Transactions;OMT) 計畫是歐洲央行 (ECB) 於 2012 年 8 月 2 日發布、並在同年 9 月 6 日利率決策會議後所啟動的貨幣政策,在特定的條件下,透過在次級、主權債券市場,購買歐元區成員國所發行的債券。

此政策主要特色有三,包括無上限的債券購買規模;自次級市場購買 1~3 年的短其主權債券;歐洲央行購買的債券和一般投資人一樣,無優先順位問題。

OMT 基本上可避免歐元區國家面臨違約風險實被迫脫離歐元區。

雖然自 2012 年創立 OMT 以來,均沒有真的使用過,但該機制有助於將義大利借款成本自無法支撐的水準降下來。

但另一方面,債市的反應也顯示出,如果未來幾個月發生類似的地緣政治衝擊,投資者可能不會再仰賴央行推升資產價格,至少一開始的時候不會。分析師表示,低利率和 QE 已經讓波動性幅度變小,並推高西班牙和義大利等股票、高殖利率債券以及公債在內的風險資產價格。

雖然投資者認為,義大利的政亂是在歐元區內部的問題,但其規模和震盪範圍已經讓全世界都感受到,意味著下一波市場拋售 (升息和央行削減資產負債表時) 也會造成衝擊。

Kohli 表示,「這強化我們的觀點,全球央行 QE 退場的計畫將會擴大未來這類事情的壓力。」

《路透社》報導,日本央行高層與決策者也開始擔心長期使用貨幣刺激措施後的代價。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

BMO Capital Markets 固定收入分析師 Aaron Kohli 表示,「目前為止,義大利所有政治大事都是在非常寬鬆的貨幣條件下發生的,如果此類事件發生在未來,恐將對市場的影響更大,因為屆時對抗此類事件的緩衝空間將變得微薄許多。」

歐洲央行和日本央行仍在加入其危機時代的證券資產組合,同時,Fed 邁向正常化貨幣政策的腳步卻是同儕最快,只差再升息幾次就可以到達廣泛認為正常利率的水準了,亦即高於該利率,就會開始壓縮經濟活動。

義大利 2 年期公債殖利率曾於週二上升超過 150 個基點,是 25 年多以來最大單日上漲程度,投資者湧向美國公債,讓 10 年期公債殖利率大降 15.9 個基點,創 2016 年 6 月 24 日以來最大單日下降程度,當天正是英國公投決定脫歐的那一日。

但這場風暴很快就壓下來,義大利公債殖利率也下降了一些,10 年期義大利公債殖利率從週二出現的 4 年高點 3.072% 下降至 2.607%。股市也在貿易戰緊張情緒中慢慢復甦。

這麼迅速的反彈可能會吸引投資人進場,但一些市場參與者擔心,如果失去 ECD 每月購債的支撐,義大利債市的虧損是否會止步。投資人認為,就是因為 ECB 的寬鬆貨幣政策,所以吸引喜歡歐元區高殖利率的投資者冒著風險買義大利公債。

義大利公債的主要買家就是 ECB,這也是其購債計劃中的一部分,截至 4 月底,ECB 在資產負債表上擁有 3410 億歐元 (3960 億美元) 義大利公債。

如果 ECB 不購債,義大利和西班牙等外圍債市(歐元區內貨幣刺激措施最大受益者) 恐怕就會是下一波被「risk-off」的對象。(即投資者為了規避風險大量拋售風險資產)

不可否認的是,在 QE 退場後,外圍債券仍會受惠於 ECB 的 OMT 計畫 (直接貨幣交易)。

貨幣直接交易 (Outright Monetary Transactions;OMT) 計畫是歐洲央行 (ECB) 於 2012 年 8 月 2 日發布、並在同年 9 月 6 日利率決策會議後所啟動的貨幣政策,在特定的條件下,透過在次級、主權債券市場,購買歐元區成員國所發行的債券。

此政策主要特色有三,包括無上限的債券購買規模;自次級市場購買 1~3 年的短其主權債券;歐洲央行購買的債券和一般投資人一樣,無優先順位問題。

OMT 基本上可避免歐元區國家面臨違約風險實被迫脫離歐元區。

雖然自 2012 年創立 OMT 以來,均沒有真的使用過,但該機制有助於將義大利借款成本自無法支撐的水準降下來。

但另一方面,債市的反應也顯示出,如果未來幾個月發生類似的地緣政治衝擊,投資者可能不會再仰賴央行推升資產價格,至少一開始的時候不會。分析師表示,低利率和 QE 已經讓波動性幅度變小,並推高西班牙和義大利等股票、高殖利率債券以及公債在內的風險資產價格。

雖然投資者認為,義大利的政亂是在歐元區內部的問題,但其規模和震盪範圍已經讓全世界都感受到,意味著下一波市場拋售 (升息和央行削減資產負債表時) 也會造成衝擊。

Kohli 表示,「這強化我們的觀點,全球央行 QE 退場的計畫將會擴大未來這類事情的壓力。」

《路透社》報導,日本央行高層與決策者也開始擔心長期使用貨幣刺激措施後的代價。

更多精彩內容請至 《鉅亨網》 連結>>