投資人是否對美股大盤的漲跌心存懷疑?是否漲跌與技術面出現了不相關性?市場是否真的是理性的?

著名財經網站《MacroTourist》分析提道,美國聯準會 Fed 通過購買債券擴大其資產負債表的日子 (量化寬鬆 QE),導致了股票市場過去幾年出現的巨大漲幅,這些債券購買是通過永久性開放市場操作 (Permanent Open Market Operations,POMO) 進行的,而《MacroTourist》在分析 POMO 與聯準會資產負債表於股市的關係後,發現有正相關。

可以確定的,Fed 的債券購買計劃對股市有直接的影響,並且在追蹤了債券購買量與股票市場表現的差距後發現,債券購買量越大,股市表現越好。

然而,現在 Fed 早已開始縮減資產負債表,雖然起初縮減的力道不大,但累積的規模,正在逐漸墊高。

Fed 有一個廣泛的清算資產負債表與到期日時程表,雖然沒有系統性地出售其投資組合,但會允許投資組合到期,不再進行本金再投資。

這意味著在這個過程裡,股市會有點不穩定。

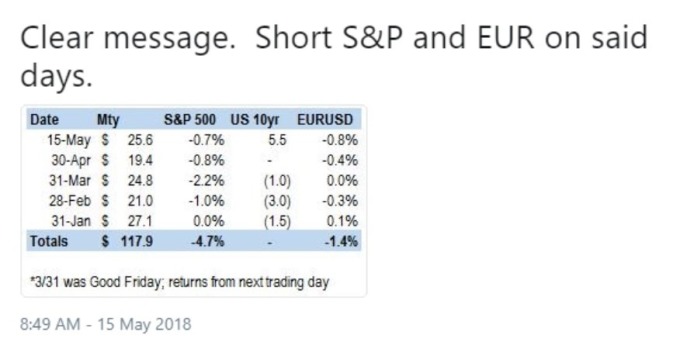

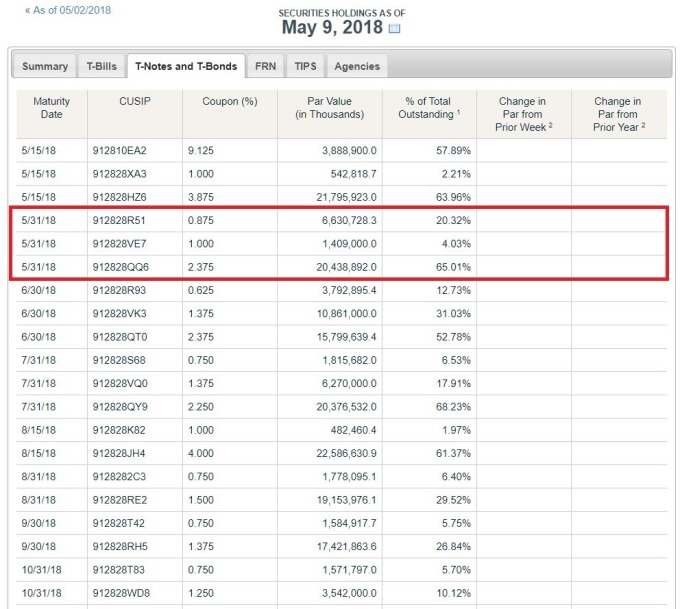

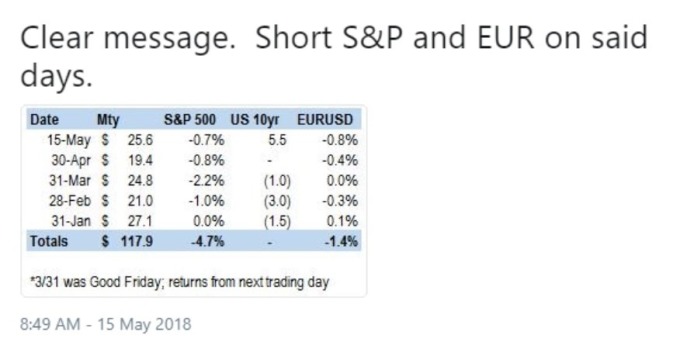

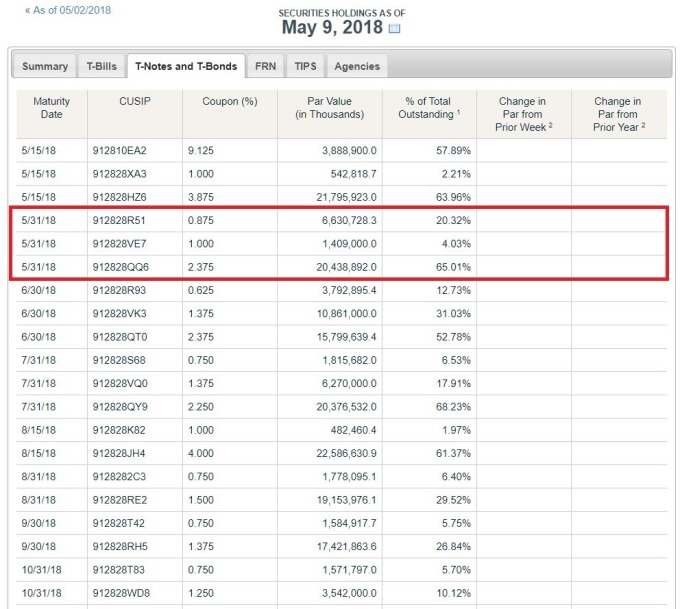

舉例來說,週二 (15 日) 有 260 億美元的債券到期,美股就出現了較大跌幅,《MacroTourist》更統計了過去 Fed 手上債券到期時,與當日美股的關係,如下圖所示,多數時間當 Fed 手上債券到期日出現,美股下跌機率即非常高,因此可推斷,在 Fed 債券到期日的當天,會給予美股負面的影響。

美債券到期日及大盤趨勢 / 圖:MacroTourist

美債券到期日 / 圖:Fed

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

可以確定的,Fed 的債券購買計劃對股市有直接的影響,並且在追蹤了債券購買量與股票市場表現的差距後發現,債券購買量越大,股市表現越好。

然而,現在 Fed 早已開始縮減資產負債表,雖然起初縮減的力道不大,但累積的規模,正在逐漸墊高。

Fed 有一個廣泛的清算資產負債表與到期日時程表,雖然沒有系統性地出售其投資組合,但會允許投資組合到期,不再進行本金再投資。

這意味著在這個過程裡,股市會有點不穩定。

舉例來說,週二 (15 日) 有 260 億美元的債券到期,美股就出現了較大跌幅,《MacroTourist》更統計了過去 Fed 手上債券到期時,與當日美股的關係,如下圖所示,多數時間當 Fed 手上債券到期日出現,美股下跌機率即非常高,因此可推斷,在 Fed 債券到期日的當天,會給予美股負面的影響。

更多精彩內容請至 《鉅亨網》 連結>>