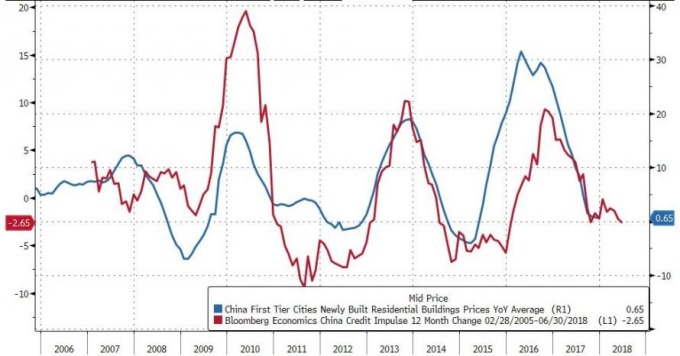

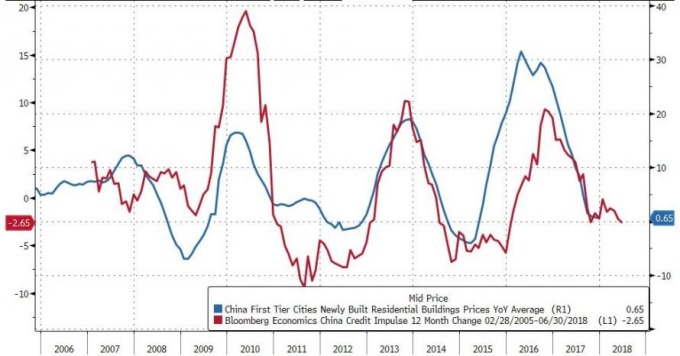

《Zerohedge》去年 12 月發布的報導,指出全球通貨緊縮警報的首要指標為中國信貸資金,而當時中國信貸曾暴跌至 27 個月的新低。目前瑞銀 UBS 也同樣認為,全球唯一一個對全球通膨或通貨緊縮造成最大影響的因素,就是中國的信貸規模。

中國一線城市 YoY 價(藍),中國信貸脈衝 YoY(紅)/ 圖:Zerohedge

報導提道,中國房市前 2 次價格下滑都使得全球漫步擴散一個通貨緊縮的氣息。此外,也懷疑 2015 年末和 2016 年的微熊市、及美聯準會 2015 年丟棄升息計劃的主要原因是中國房價急劇收縮引發的通貨緊縮現象。

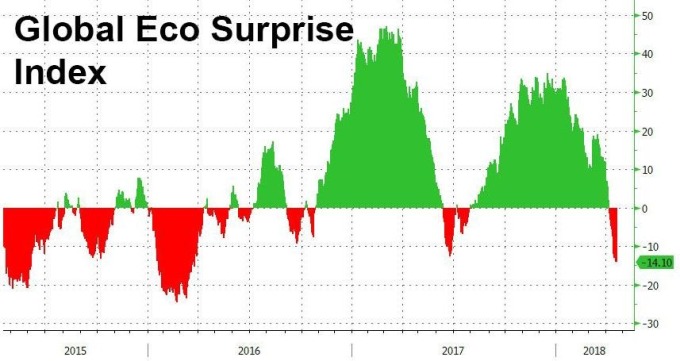

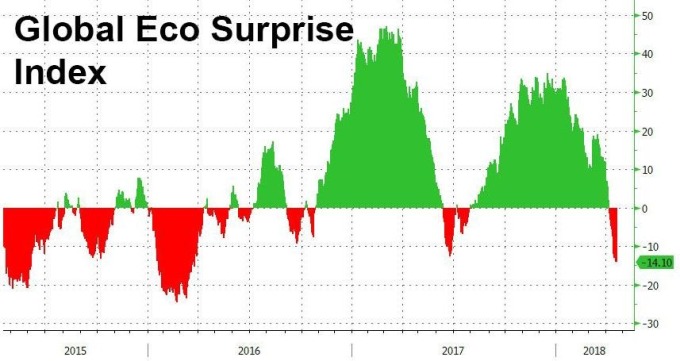

當時的微型熊市也正是花旗 Citi 全球經濟驚奇指數暴跌的時候,並促使經濟學家和分析師們詢問,「全球協調復甦」是否已經結束。

花旗全球經濟驚奇指數 / 圖:Zerohedge

中國 5 年債券殖利率 / 圖:Zerohedge

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

報導提道,中國房市前 2 次價格下滑都使得全球漫步擴散一個通貨緊縮的氣息。此外,也懷疑 2015 年末和 2016 年的微熊市、及美聯準會 2015 年丟棄升息計劃的主要原因是中國房價急劇收縮引發的通貨緊縮現象。

當時的微型熊市也正是花旗 Citi 全球經濟驚奇指數暴跌的時候,並促使經濟學家和分析師們詢問,「全球協調復甦」是否已經結束。

花旗繼續寫道,「債券市場很可能預示著中國經濟成長將面臨一個非常不健康的時期(將下滑),小幅下調存款準備金率(reserve requirement ratio,RRR)更無法阻止曲線的下移。《ZeroHedge》認為,如中國確實將要經歷一個「經濟非常不健康的時期」,全球經濟成長即將崩潰,通貨緊縮則即將到來。此外,購買美國 10 年債券的投資人也應警惕,認為美 10 年債下滑至 2% 的可能性極大,而非向 3% 移動。

如果中國經濟放緩的論點是正確的話,那麼國際銅價、智利披索幣、澳幣都將面臨下跌危機。

在宏觀經濟學裡,債券殖利率如走高(曲線往上),代表通膨會持續或成長,且經濟也會成長。相反的,債券殖利率走低(曲線往下)代表相反的結果。

更多精彩內容請至 《鉅亨網》 連結>>