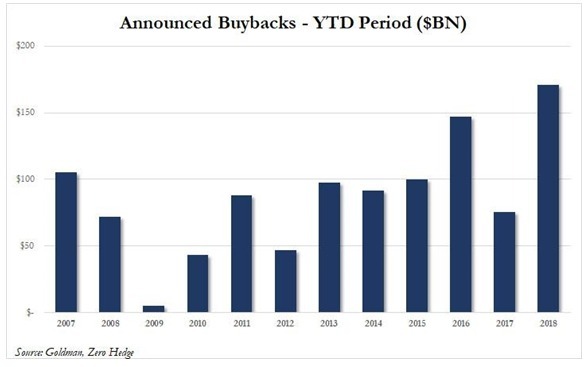

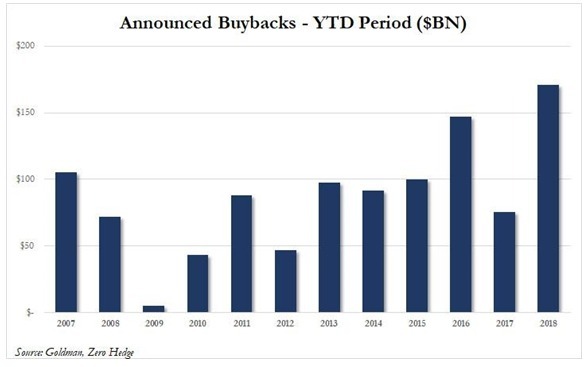

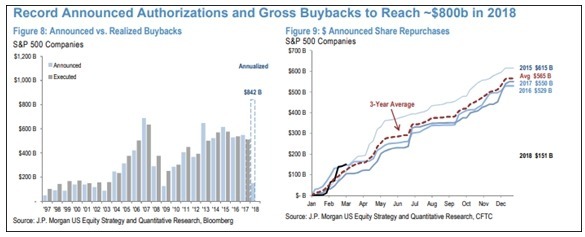

《Investing.com》報導,2018 年在紐約證券交易所 NYSE 上市的公司,正以迄今未見的速度回購自家公司的庫藏股,並且今年公開發行的公司庫藏股量也到達了歷史新高。

追踪企業庫藏股的分析機構 TrimTabs 宣稱,美股庫藏股規模從今年 1 月份的 599 億美元跳至 2 月份的 1537 億美元,也刷新了原本 2015 年 4 月紀錄保持的 1330 億美元。同時,庫藏股的回購自 2017 年 7 月開始,以連續 5 個月的成長邁進。「如果速度保持不變,今年的數量將會比過去十年以前的所有年份的總數都要多」。

美股庫藏股回購規模 / 圖:ZeroHedge

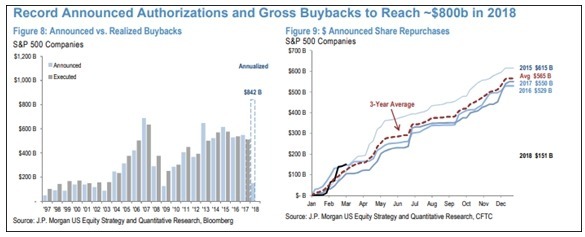

小摩報告還提道,「如果公司將總支出率提高到與上個週期類似的水平,並向股東返還高於 100% 的利潤(現在為 83%),那麼市場還會有進一步上調的空間」。

高盛 Goldman Sachs (GS-US) 首席美股分析師 David Kostin 的分析也類似,表明美股庫藏股回購率將提升。然而,Kostin 的預測較保守,預計今年庫藏股回購量達 6500 億美元。

庫藏股回購率將創新高 / 圖:Investing

S&P 500 企業中,約 44% 的公司表示計劃將部份稅收收益再度投資於資本支出或工資,而 28% 的企業表示他們會利用這些多出來的資金增加股東報酬率,摩根士丹利 Morgan Stanley (MS-US) 在最近的分析中發現企業將花費約 43% 的資金在庫藏股及股利上,而在資本支出和勞動力方面的花費約 30%。

美國反對黨民主黨人指控,美稅改案只是圖利企業及大股東的手段之一,並非改善基層員工的生活。

但新任聯準會 Fed 主席鮑威爾 Powell 在上個月的國會證詞中則表示,退回給股東的錢,到時候還是會回到更廣泛的經濟體中。但鮑威爾的這項說法,恐怕無法在短期內給予數據上的證實。反觀更重要的是,近期的庫藏股量可給近 9 年來的牛市帶來刺激,延長美股牛市的時間。

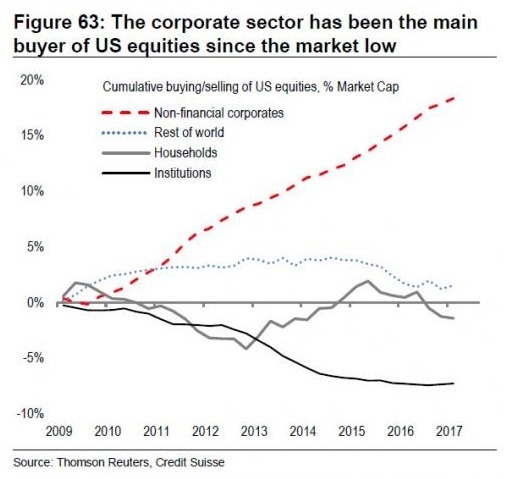

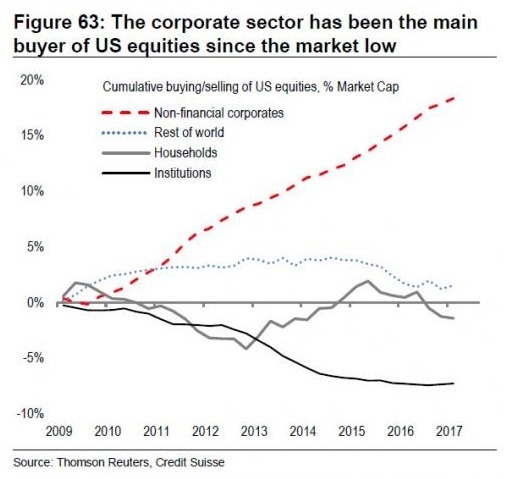

根據聯準會的資金流量數據顯示,自 2009 年以來,庫藏股早已是美股的最大買主。瑞信 (CS-US) 的新資料也顯示,9 年來非金融 (如企業本身) 購買的美證券量已達 3.3 兆美元,相當於美股市值的 18% 之多。基金和 ETF 的買入凈值才達 1.6 兆美元。相比之下,散戶和機構(含保險公司和養老基金)在同一時期分別賣出了 6720 億美元及 1.2 兆美元的股票量。代表自 2009 年以來,股票的最大買主為企業本身。

非金融機構為庫藏股的最大買主 / 圖:investing

Christopher Cole 表示:「庫藏股是低波動率的主要因素,因為大量價格不敏感的買家 (企業本身) 總是準備好購買自家股票。股票回購導致波動性降低,流動性降低,從而激勵更多的庫藏股,進一步激勵被動以及所有形式的波動性較小的系統性策略」。

Christopher Cole 認為,這就像蛇吃自己的尾巴一樣,市場不可能無限期地依靠庫藏股來維持成長,隨著升息循環的進行,公司債務水平上升和利息支出上升,將停止企業的庫藏股回購,為未來的熊市埋下伏筆。

雖然華爾街目前為美股牛市的短期受益者,但持續的庫藏股購買進,估計將促使下一次的股市跌幅更深、更重。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

小摩報告還提道,「如果公司將總支出率提高到與上個週期類似的水平,並向股東返還高於 100% 的利潤(現在為 83%),那麼市場還會有進一步上調的空間」。

高盛 Goldman Sachs (GS-US) 首席美股分析師 David Kostin 的分析也類似,表明美股庫藏股回購率將提升。然而,Kostin 的預測較保守,預計今年庫藏股回購量達 6500 億美元。

S&P 500 企業中,約 44% 的公司表示計劃將部份稅收收益再度投資於資本支出或工資,而 28% 的企業表示他們會利用這些多出來的資金增加股東報酬率,摩根士丹利 Morgan Stanley (MS-US) 在最近的分析中發現企業將花費約 43% 的資金在庫藏股及股利上,而在資本支出和勞動力方面的花費約 30%。

美國反對黨民主黨人指控,美稅改案只是圖利企業及大股東的手段之一,並非改善基層員工的生活。

但新任聯準會 Fed 主席鮑威爾 Powell 在上個月的國會證詞中則表示,退回給股東的錢,到時候還是會回到更廣泛的經濟體中。但鮑威爾的這項說法,恐怕無法在短期內給予數據上的證實。反觀更重要的是,近期的庫藏股量可給近 9 年來的牛市帶來刺激,延長美股牛市的時間。

根據聯準會的資金流量數據顯示,自 2009 年以來,庫藏股早已是美股的最大買主。瑞信 (CS-US) 的新資料也顯示,9 年來非金融 (如企業本身) 購買的美證券量已達 3.3 兆美元,相當於美股市值的 18% 之多。基金和 ETF 的買入凈值才達 1.6 兆美元。相比之下,散戶和機構(含保險公司和養老基金)在同一時期分別賣出了 6720 億美元及 1.2 兆美元的股票量。代表自 2009 年以來,股票的最大買主為企業本身。

Christopher Cole 表示:「庫藏股是低波動率的主要因素,因為大量價格不敏感的買家 (企業本身) 總是準備好購買自家股票。股票回購導致波動性降低,流動性降低,從而激勵更多的庫藏股,進一步激勵被動以及所有形式的波動性較小的系統性策略」。

Christopher Cole 認為,這就像蛇吃自己的尾巴一樣,市場不可能無限期地依靠庫藏股來維持成長,隨著升息循環的進行,公司債務水平上升和利息支出上升,將停止企業的庫藏股回購,為未來的熊市埋下伏筆。

雖然華爾街目前為美股牛市的短期受益者,但持續的庫藏股購買進,估計將促使下一次的股市跌幅更深、更重。

更多精彩內容請至 《鉅亨網》 連結>>