部份投資人因即將到來的升息因素,開始刪減投資組合內的股票持倉。然而,《MarketWatch》報導,部份產業中還是有所謂的「升息受惠股」,如小型銀行股就有機會從高利率環境中獲利。

報導指出,Hennessy 小額金融基金的 38 檔中小型銀行,大多為資產敏感類型銀行,意思是資產表上的借貸時辰通常比存款人的時辰短。舉例來說,如 Fed 聯準會開始升息,其借貸客戶獲得的利率將更快更新,而存款人的利率則較晚更新,使銀行的資金價差成長,提高獲利。

Hennessy 小額金融基金股價趨勢圖 / 圖:谷歌

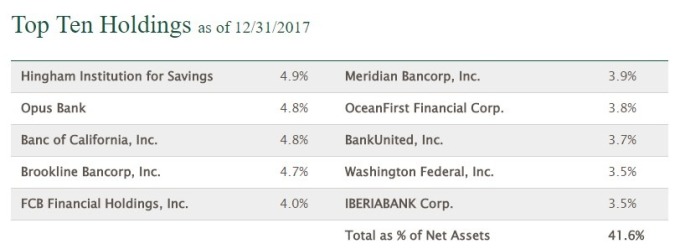

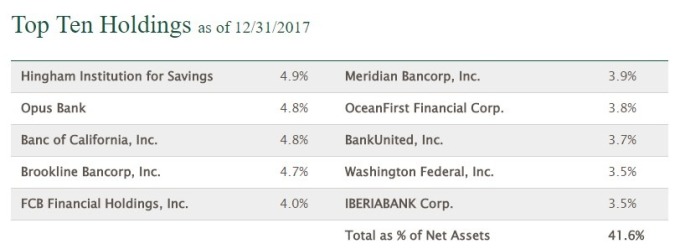

Hennessy 小額金融基金投資組合 / 圖:Hennessy

Hennessy 小額金融基金投資類型佔比 / 圖:Hennessy

其他佔比較高的銀行如 Opus 銀行 (OPB-US)、加州銀行 (BANC-US)、及 FCB (FCB-US)。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

其他佔比較高的銀行如 Opus 銀行 (OPB-US)、加州銀行 (BANC-US)、及 FCB (FCB-US)。

更多精彩內容請至 《鉅亨網》 連結>>