富士康 (2038-HK)2 月 9 日向證監會遞交招股說明書,準備借殼上市 A 股。這家創立不滿 3 年的殼公司 -- 中堅公司為一家投資控股型公司 (發行前合計控制發行人 69.14% 股權),由鴻海精密 (2317-TW)100% 間接持股。募得資金 270 億元 (人民幣,下同),將用於工業互聯網平台構建、信網路設備、雲服務設備及精密工具和工業機器人。

統計富士康整合上市的資產,年營收能力達到 3500 億元,若 A 股上市成功,市值將上看 5000 億元,有望成為 A 股市值最高的科技股龍頭。

《中國證券報》報導,富士康旗下有 9 家企業主要面向蘋果生產並銷售手機高精密金屬機構件。其中,鄭州富泰華、河南裕展 2 家公司,是富士康業績最好的子公司。其旗下業務囊括雲服務設備、精密工具、工業機人以及蘋果供應鏈等最熱門生意。

富士康注冊資本達 177.26 億元,擁有 26.9 萬名員工,2017 年營收 3545 億元,比騰訊 2016 年收入的 2 倍還多,參照 2016 年年報,在 A 股排名第 14 位;2017 年歸母淨利潤 158.6 億元,在 A 股排名第 24 位。

富士康股價

分析認為,國內科技類最大公司海康威視 (002415-CN) 市值 3400 多億元,360 借殼江南嘉捷 (601313-CN) 上市後市值達 3400 多億元,富士康很可能成為 A 股市值最高的科技股龍頭。

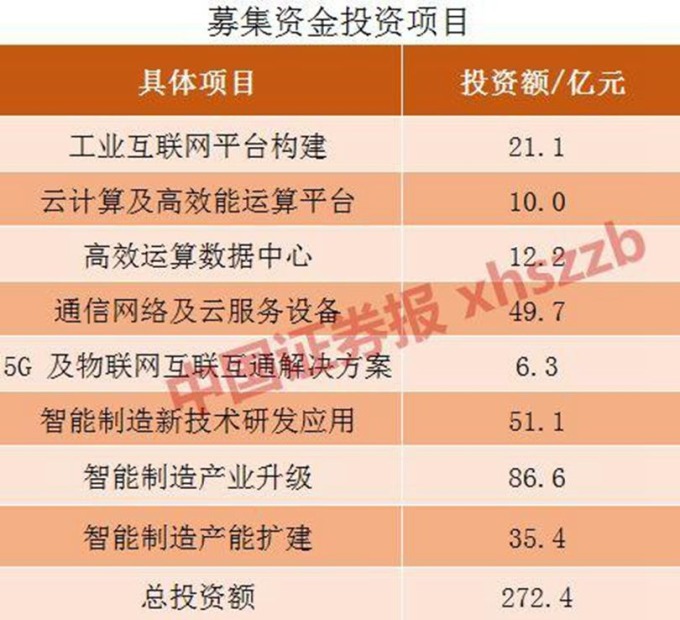

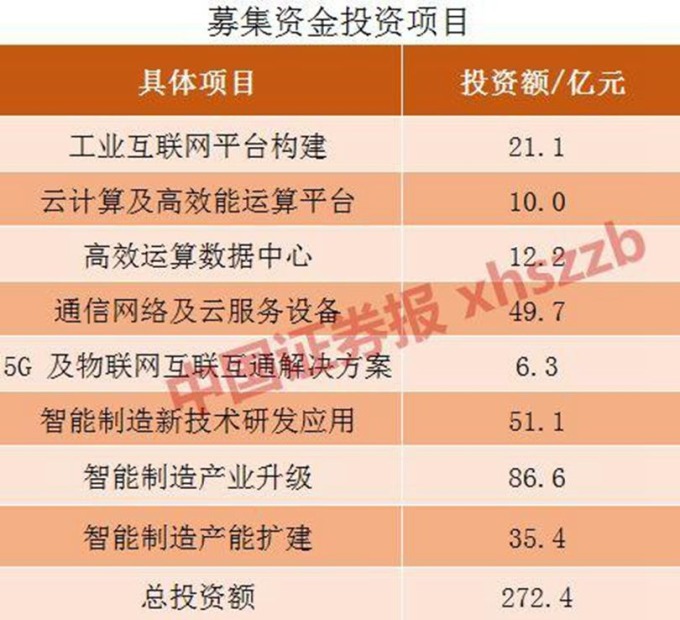

富士康這次 IPO 募集資金超過 270 億元,主要投向工業互聯網平台構建、雲計算及高效能運算平台等 8 個方面。

(圖:中國證券報)

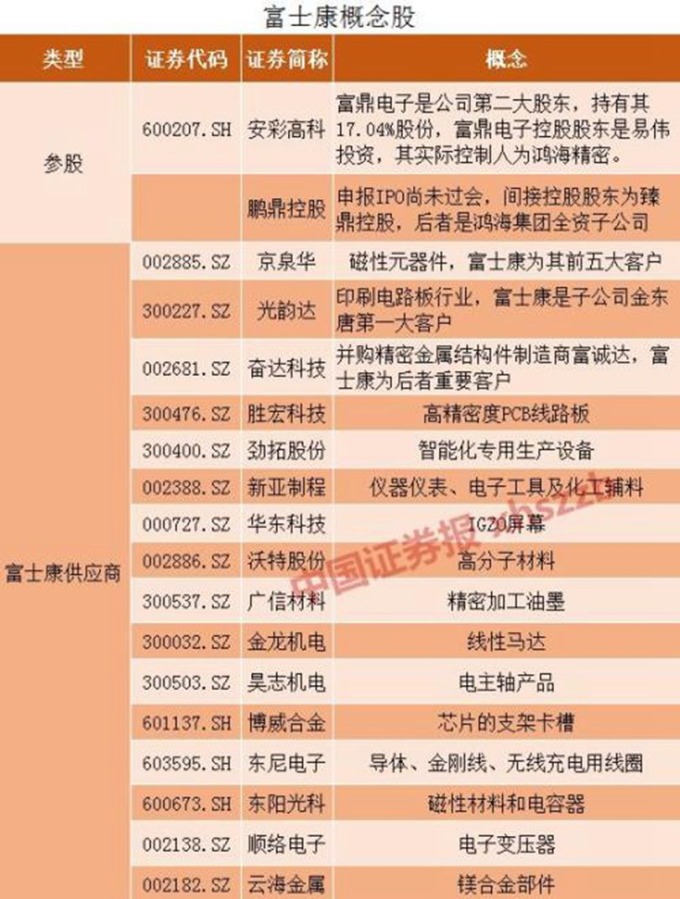

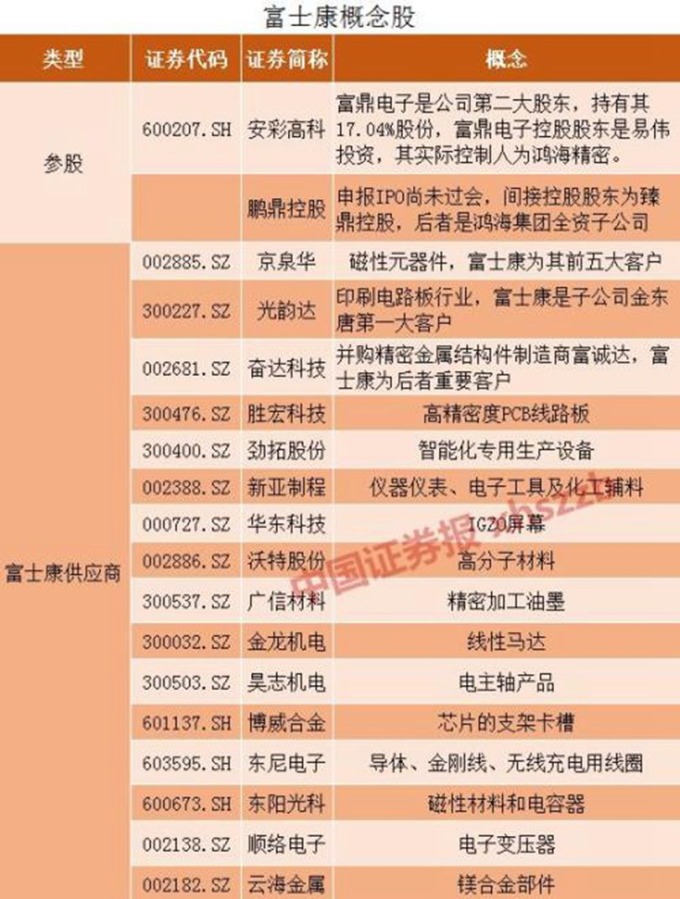

此次科技「巨無霸」回 A 股上市消息落地勢必成為市場關注焦點,相關概念股有望獲市場關注,其中安彩高科 (600207-CN),為第二大股東富鼎電子科技 (嘉善) 有限公司是富士康旗下子公司;宇環數控 (002903-CN) 則是富士康精密磨削設備提供商,公司在互動平台表示,富士康上市將有利於公司產品與服務的提升及業務發展。

富士康概念股值得關注。 (圖:中國證券報)

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

《中國證券報》報導,富士康旗下有 9 家企業主要面向蘋果生產並銷售手機高精密金屬機構件。其中,鄭州富泰華、河南裕展 2 家公司,是富士康業績最好的子公司。其旗下業務囊括雲服務設備、精密工具、工業機人以及蘋果供應鏈等最熱門生意。

富士康注冊資本達 177.26 億元,擁有 26.9 萬名員工,2017 年營收 3545 億元,比騰訊 2016 年收入的 2 倍還多,參照 2016 年年報,在 A 股排名第 14 位;2017 年歸母淨利潤 158.6 億元,在 A 股排名第 24 位。

分析認為,國內科技類最大公司海康威視 (002415-CN) 市值 3400 多億元,360 借殼江南嘉捷 (601313-CN) 上市後市值達 3400 多億元,富士康很可能成為 A 股市值最高的科技股龍頭。

富士康這次 IPO 募集資金超過 270 億元,主要投向工業互聯網平台構建、雲計算及高效能運算平台等 8 個方面。

此次科技「巨無霸」回 A 股上市消息落地勢必成為市場關注焦點,相關概念股有望獲市場關注,其中安彩高科 (600207-CN),為第二大股東富鼎電子科技 (嘉善) 有限公司是富士康旗下子公司;宇環數控 (002903-CN) 則是富士康精密磨削設備提供商,公司在互動平台表示,富士康上市將有利於公司產品與服務的提升及業務發展。

更多精彩內容請至 《鉅亨網》 連結>>