蘇寧金融研究院宏觀經濟研究中心主任黃志龍對 2018 年中國經濟做出 6 大預判。他表示,進入到 2018 年,新年新氣象,中國經濟也邁入新時代。2018 年中國經濟將向何處去,或許是每個投資者都關注的話題。在此,蘇寧金融研究院試圖對 2018 年中國經濟進行大膽的預判和猜想。一年過後,再來看今 (2) 日做出的預判,肯定會有一些會最終變成現實,也有些會有明顯的偏差。

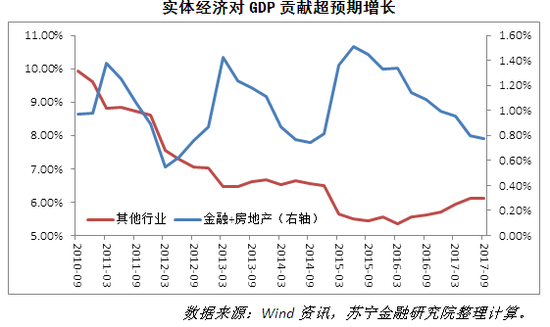

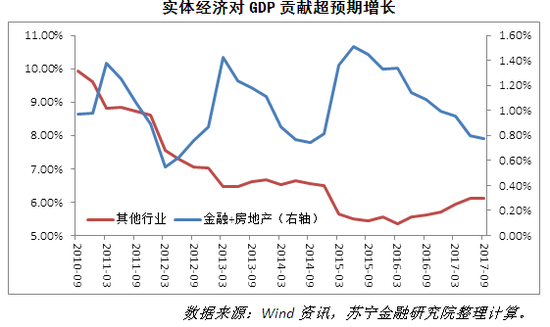

事實上,過去兩年供給側結構性改革,使得中國經濟增長質量顯著提升。一個值得高度關注的趨勢是:當前監管部門嚴控的金融業和房地產行業對經濟增長的貢獻率在不斷下降,實體經濟部門對 GDP 的貢獻率則不斷攀升。

在經濟增速基本穩定情況下,2017 年三季度房地產和金融業對 GDP 累計貢獻率降至 11.2%,實體經濟的貢獻率則達到了 88.8%。

從拉動 GDP 增速看,2016 年一季度實體經濟貢獻的 GDP 增速迎來拐點,2017 年前三季度已經達到了 6.13 個百分點,而房地產和金融業貢獻的 GDP 增速則下降到 0.77 個百分點,較 2015 年上半年的峰值 1.51 個百分點接近腰斬。這一趨勢正是中央控制脫實向虛、發展實體經濟所期待的目標。

一是如前文所述,中央對經濟增長前景不悲觀,穩增長壓力不大;

二是決策部門屢屢強調 2018 年將繼續實行穩健中性貨幣政策,加上在防風險的政策目標下,嚴厲的金融監管舉措將會延續,兩方面因素,將使得資金市場的供給端持續承壓;

三是當前資金市場利率的上升,仍然是 2015-2016 年低利率環境的常態化回歸。當前的利率水平,沒有偏離歷史平均利率水平的中樞;

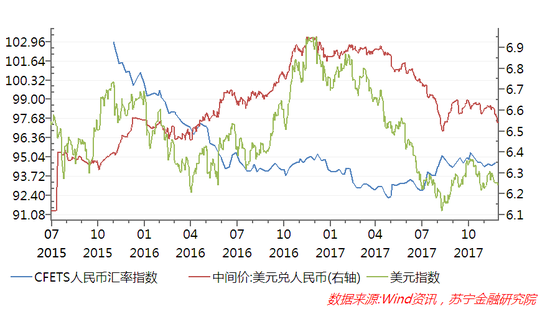

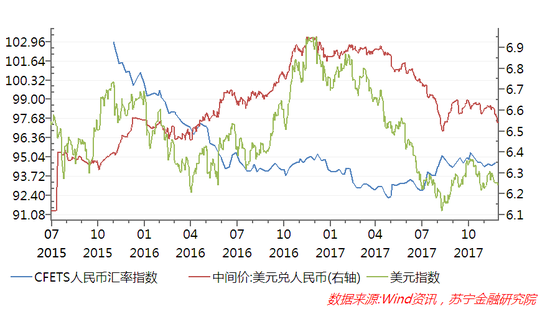

2018 年上半年,在川普稅改、美國聯準會升息的共同影響下,加上 2017 年美元指數貶值幅度一度超過 10%,美元指數可能會出現階段性、恢復性的回升,相應地,人民幣對美元匯率可能會有一定的貶值壓力。但是從中長期來看,稅改會增加美國財政赤字,再則美元升值也不符合川普振興美國實體經濟的目標,因此美元指數並不具備持續升值的基礎。

從政策層面看,中央經濟工作會議要求把國企做強做優做大,強和優是優先目標,大是強和優之後的自然結果,同時中央強調以處置僵屍企業為主要抓手破除無效供給,結合 2017 年 11 月 26 日國資委發文《關於加強中央企業 PPP 業務風險管控的通知》(國資委 192 號文),對於央企參與 PPP 項目的規模、範圍進行了嚴格規定,控制央企舉債參與 PPP 項目。預計 2018 年國企去槓桿的深度和廣度將持續推進。

與此相對應的是,金融危機以來民營企業經過市場化出清去槓桿,資產負債表修復已接近完成,民企槓桿率已處於底部,並低於國有企業槓桿率達 10 個百分點。

與此同時,中央強調促進有效投資特別是民間投資合理增長,並從產權保護、鼓勵企業家精神、推進社會資本參與國企混改等方面鼓勵民間投資。因此,2018 年民企加槓桿將成為大概率事件。

一是人民日報在中央經濟工作會議閉幕前發表了財政部部長的文章《加快建立現代財政制度》,預示著 2018 年將啟動新一輪財稅體制改革,該文提出了未來財政改革的三大主攻方向:建立權責清晰、財力協調、區域均衡的中央和地方財政關系;建立全面規範透明、標準科學、約束有力的預算制度,全面實施績效管理;深化稅收制度改革,健全地方稅體系;

二是與過去兩年決策部門大力支持 PPP 項目不同,2017 年 11 月下旬,財政部、央行和國資委連續出台政策文件,從 PPP 項目審批、資金來源和央企參與度等三方面重點防控 PPP 項目大躍進的風險。

在此背景下,隨著穩增長的目標逐漸淡化,2018 年基礎設施建設投資增速將可能出現持續的回落。

但是,當前嚴厲的限貸政策仍將受制於央行和銀監會政策取向,短期內難有放鬆的跡象,加上按揭貸款利率的持續上揚,將抑制居民加槓桿的意願和空間。因此,為了保持政策的穩定性和連續性,2018 年房地產調控政策整體放鬆的可能性較低。

相比較而言,在租購並舉的住房制度環境下,長期租賃市場將得到中央和地方政府前所未有的支持和鼓勵。如何激活社會資本參與專業化、機構化住房租賃市場,降低土地價格、發展房地產信托基金(REITs)無疑是有效的工具。

降低土地價格,將使得當前過低租金回報率上升到合理水平,而 REITs 等資產證券化市場的發展,將增加租賃住房作為不動產的流動性,吸引更廣泛的社會資金參與租賃市場的投資。

在商品住宅補庫存投資、棚戶區改革和租賃住房投資的三方面因素驅動下, 2018 年房地產投資仍將保持 5% 左右的增長,並不會像市場預期的那麽悲觀。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

預判一:經濟增速將回落到 6.5% 左右,但增長質量將明顯提升

經濟增速是每個投資者都關注的焦點之一。當前,中央對經濟增長速度頗有信心,多次強調高質量增長,不提適度擴大總需求等穩增長目標。由此,只要不出現大面積的失業現象,決策者對經濟增速的容忍度甚至將調整到 6%-6.5% 區間內。事實上,過去兩年供給側結構性改革,使得中國經濟增長質量顯著提升。一個值得高度關注的趨勢是:當前監管部門嚴控的金融業和房地產行業對經濟增長的貢獻率在不斷下降,實體經濟部門對 GDP 的貢獻率則不斷攀升。

在經濟增速基本穩定情況下,2017 年三季度房地產和金融業對 GDP 累計貢獻率降至 11.2%,實體經濟的貢獻率則達到了 88.8%。

從拉動 GDP 增速看,2016 年一季度實體經濟貢獻的 GDP 增速迎來拐點,2017 年前三季度已經達到了 6.13 個百分點,而房地產和金融業貢獻的 GDP 增速則下降到 0.77 個百分點,較 2015 年上半年的峰值 1.51 個百分點接近腰斬。這一趨勢正是中央控制脫實向虛、發展實體經濟所期待的目標。

預判二:資金市場利率將持續保持高位水平

之所以做出這樣的預判,有以下四方面的原因:一是如前文所述,中央對經濟增長前景不悲觀,穩增長壓力不大;

二是決策部門屢屢強調 2018 年將繼續實行穩健中性貨幣政策,加上在防風險的政策目標下,嚴厲的金融監管舉措將會延續,兩方面因素,將使得資金市場的供給端持續承壓;

三是當前資金市場利率的上升,仍然是 2015-2016 年低利率環境的常態化回歸。當前的利率水平,沒有偏離歷史平均利率水平的中樞;

預判三:人民幣匯率將保持先弱後強的窄幅波動趨勢

市場關注人民幣匯率走勢,通常是關注人民幣對美元雙邊匯率的波動。而在當前匯率形成機制下,由於人民幣匯率指數(CFETS)保持相對穩定的可能性較大。因此,人民幣對美元匯率的波動,主要取決於美元指數自身的變化。2018 年上半年,在川普稅改、美國聯準會升息的共同影響下,加上 2017 年美元指數貶值幅度一度超過 10%,美元指數可能會出現階段性、恢復性的回升,相應地,人民幣對美元匯率可能會有一定的貶值壓力。但是從中長期來看,稅改會增加美國財政赤字,再則美元升值也不符合川普振興美國實體經濟的目標,因此美元指數並不具備持續升值的基礎。

預判四:國企繼續去槓桿,民企有望加槓桿

中國宏觀杠桿率高企主要來自於企業部門,企業部門高杠桿又集中在國有企業。為了實現控制宏觀槓桿率目標,2018 年國有企業去杠桿無疑是重中之重。從政策層面看,中央經濟工作會議要求把國企做強做優做大,強和優是優先目標,大是強和優之後的自然結果,同時中央強調以處置僵屍企業為主要抓手破除無效供給,結合 2017 年 11 月 26 日國資委發文《關於加強中央企業 PPP 業務風險管控的通知》(國資委 192 號文),對於央企參與 PPP 項目的規模、範圍進行了嚴格規定,控制央企舉債參與 PPP 項目。預計 2018 年國企去槓桿的深度和廣度將持續推進。

與此相對應的是,金融危機以來民營企業經過市場化出清去槓桿,資產負債表修復已接近完成,民企槓桿率已處於底部,並低於國有企業槓桿率達 10 個百分點。

與此同時,中央強調促進有效投資特別是民間投資合理增長,並從產權保護、鼓勵企業家精神、推進社會資本參與國企混改等方面鼓勵民間投資。因此,2018 年民企加槓桿將成為大概率事件。

預判五:地方財政將進一步規範透明化,基建投資將受到抑制

近年來,地方財政開前門、堵後門的各項政策在持續不斷推進。最近中央關於地方財政相關的政策動向值得關注:一是人民日報在中央經濟工作會議閉幕前發表了財政部部長的文章《加快建立現代財政制度》,預示著 2018 年將啟動新一輪財稅體制改革,該文提出了未來財政改革的三大主攻方向:建立權責清晰、財力協調、區域均衡的中央和地方財政關系;建立全面規範透明、標準科學、約束有力的預算制度,全面實施績效管理;深化稅收制度改革,健全地方稅體系;

二是與過去兩年決策部門大力支持 PPP 項目不同,2017 年 11 月下旬,財政部、央行和國資委連續出台政策文件,從 PPP 項目審批、資金來源和央企參與度等三方面重點防控 PPP 項目大躍進的風險。

在此背景下,隨著穩增長的目標逐漸淡化,2018 年基礎設施建設投資增速將可能出現持續的回落。

預判六:REITs 將助力住房租賃市場實現跨越式發展

房地產市場始終是輿論關注的熱點。2018 年房地產市場,差異化調控政策將得到進一步落實,全國一刀切的限購、限貸的嚴厲調控政策將有所緩和,特別是限購政策,廣州、南京、武漢等城市已通過吸引人才落戶等政策出現放鬆的跡象。但是,當前嚴厲的限貸政策仍將受制於央行和銀監會政策取向,短期內難有放鬆的跡象,加上按揭貸款利率的持續上揚,將抑制居民加槓桿的意願和空間。因此,為了保持政策的穩定性和連續性,2018 年房地產調控政策整體放鬆的可能性較低。

相比較而言,在租購並舉的住房制度環境下,長期租賃市場將得到中央和地方政府前所未有的支持和鼓勵。如何激活社會資本參與專業化、機構化住房租賃市場,降低土地價格、發展房地產信托基金(REITs)無疑是有效的工具。

降低土地價格,將使得當前過低租金回報率上升到合理水平,而 REITs 等資產證券化市場的發展,將增加租賃住房作為不動產的流動性,吸引更廣泛的社會資金參與租賃市場的投資。

在商品住宅補庫存投資、棚戶區改革和租賃住房投資的三方面因素驅動下, 2018 年房地產投資仍將保持 5% 左右的增長,並不會像市場預期的那麽悲觀。

更多精彩內容請至 《鉅亨網》 連結>>