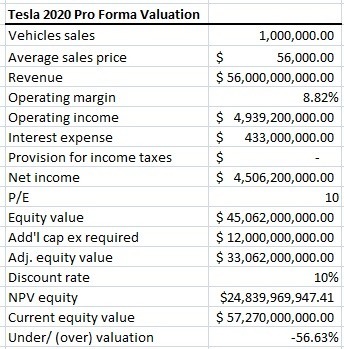

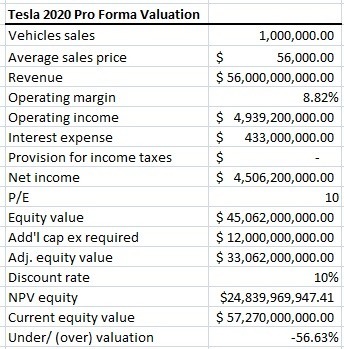

為了預估特斯拉的股價在 2020 年,是否依然處於被高估狀態,《Seeking Alpha》專欄作家製作估值模型,銷售數量依照公司目標的 2020 年交車 100 萬台,營業利潤率與本益比,則是套用業界平均,作者認為,就算達到交車目標,特斯拉依然被高估。

特斯拉股價日線走勢圖

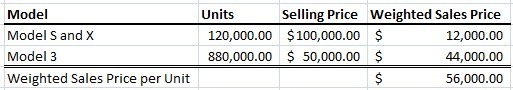

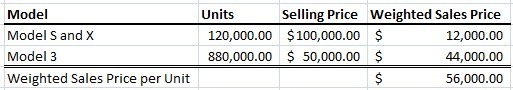

作者所預估的銷售量與價格

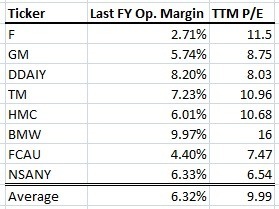

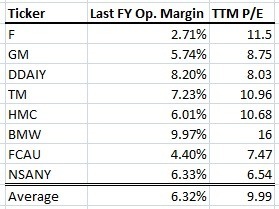

業界的營業利潤率與本益比

特斯拉目前的長期債務為 9.5 億美元,現金為 35 億美元。現金將被花在額外的資本支出,以及彌補額外的營業虧損。特斯拉目前每年的債務利息之出約為 4.33 億美元,我們將從營業現金流量中扣除。由於長期的經營虧損,作者假設特斯拉在 2020 年,儘管獲利也將不用繳稅,特斯拉擁有超過 434 億美元的聯邦政府債券,和 31 億美元的國有結轉資產。

作者用 10% 的貼現率 (discount rate),去計算 2020 年特斯拉的價值,結論是特斯拉被「高估」56.63%,就算把本益比調成 20,特斯拉也只是勉強符合市場期望,不會因為出貨量達到公司預期,而出現價值大幅提升狀況。

估值模型結果顯示特斯拉在 2020 年依然被高估

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

特斯拉目前的長期債務為 9.5 億美元,現金為 35 億美元。現金將被花在額外的資本支出,以及彌補額外的營業虧損。特斯拉目前每年的債務利息之出約為 4.33 億美元,我們將從營業現金流量中扣除。由於長期的經營虧損,作者假設特斯拉在 2020 年,儘管獲利也將不用繳稅,特斯拉擁有超過 434 億美元的聯邦政府債券,和 31 億美元的國有結轉資產。

作者用 10% 的貼現率 (discount rate),去計算 2020 年特斯拉的價值,結論是特斯拉被「高估」56.63%,就算把本益比調成 20,特斯拉也只是勉強符合市場期望,不會因為出貨量達到公司預期,而出現價值大幅提升狀況。

更多精彩內容請至 《鉅亨網》 連結>>