今年以來新興債市一路吸金,受惠結構性改革、基本面好轉、高殖利率、低評價等優勢,後市續航力強。第三季以來投信發行新基金也紛紛鎖定新興債市,產品型態包括目標到期型、一般債券型、平衡型等,投資策略多元,其中,目標到期債券基金因為具有有確定的投資時間與目標收益,在債市掀起投資風潮,尤其收益優於定存,適合定存族投資。

弘收投資執行董事高級投資組合經理胡星表示,因為過高的債務,加上通膨風險減弱,以及日趨「熊平」(bear flattening) 的收益曲線,預期全球利率上行空間有限,以美國聯準會預期明 (2018) 年將升息三次來說,弘收投資卻認為只有 1-2 次的升息空間,因此有利債市發展。

胡星進一步指出,今年以來全球股市表現出色,美國股市估值已在歷史高位,弘收投資認為股市估值風險已經顯現,相對地,亞洲債券市場相當具有吸引力,預期優於全球債券市場,主要在於亞洲債券市場受美國升息周期影響相對較小,且亞洲債券市場的違約率低於全球。

加上「目標到期債券基金」收益優於定存,成為定存族的投資新寵,因此,兆豐投信推出兆豐國際三年到期新興亞洲債券基金,由弘收投資擔任顧問操作,分別有美元與人民幣計價級別,且有配息級別,為季配息。

兆豐國際三年到期新興亞洲債券基金經理人林邦傑表示,近二年興起的目標到期債券基金是結合實體債券與一般債券型基金的投資方式,好處是有確定的投資時間與目標收益,投資門檻低,又能分散風險;尤其投資組合存續期間會隨時間降低,最後歸零,在升息環境下,利率影響較小,較傳統債券基金更具防禦優勢。

同類型基金中,以兆豐國際三年到期新興亞洲債券基金存續期間最短,基金 12/19 起展開募集,成立後即不再接受申購。

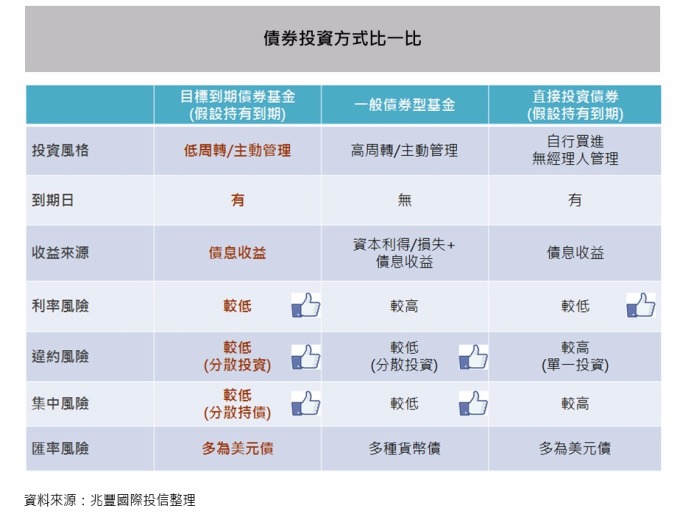

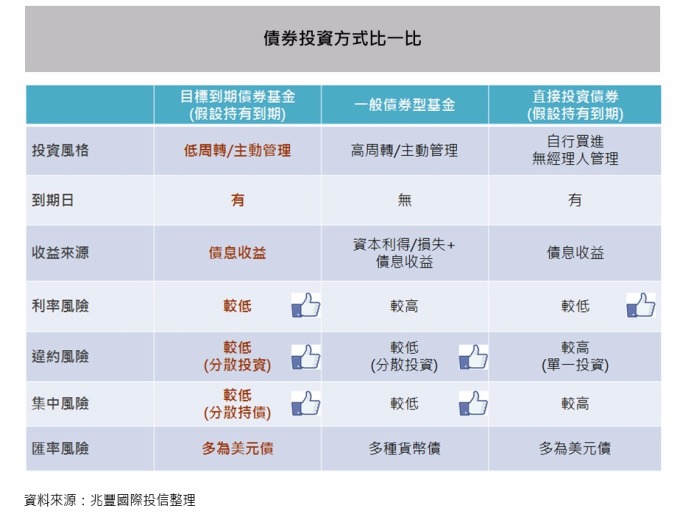

林邦傑表示,目標到期債券基金相較一般傳統債券型基金,在「債券特性」、「利率風險」及「投資成本」三大方面皆有明顯不同。就債券特性來看,目標到期債券基金買進債券並持有到期,發揮債券「到期還本特性」;傳統債券型基金則訴求主動積極交易,追求債券價格報酬。

再從利率風險來看,目標到期債券基金存續期間最短的不超過三年,較傳統債券基金的六~ 七年,更可有效對抗利率風險。最後,從投資成本來看,目標到期債券基金管理成本約 1%,較傳統債券基金管理費用約 1.5~2% 更低。

另外,在基金申贖上也有不同,傳統債券型基金在閉鎖期後,可以隨時申購與贖回;目標到期債券基金在募集成立後就不再開放申購,雖然中途可贖回,但會收取提前贖回費用,費用將納入基金淨資產,目的在減少投資人短線進出,讓經理人可充分運用資金,讓投資效益極大化。

林邦傑認為,目標到期債券基金最大的特色,在於一定期間內可獲得之收益確定性高,投資人自進場持有到期滿,期間的價格變化雖然會對淨值造成波動,但隨著到期日愈來愈近,價格會逐漸回到票面價值,回歸債息收益;這樣的產品除了適合一般投資人,也吸引機構法人做為長期資金規畫或資產配置。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

胡星進一步指出,今年以來全球股市表現出色,美國股市估值已在歷史高位,弘收投資認為股市估值風險已經顯現,相對地,亞洲債券市場相當具有吸引力,預期優於全球債券市場,主要在於亞洲債券市場受美國升息周期影響相對較小,且亞洲債券市場的違約率低於全球。

加上「目標到期債券基金」收益優於定存,成為定存族的投資新寵,因此,兆豐投信推出兆豐國際三年到期新興亞洲債券基金,由弘收投資擔任顧問操作,分別有美元與人民幣計價級別,且有配息級別,為季配息。

兆豐國際三年到期新興亞洲債券基金經理人林邦傑表示,近二年興起的目標到期債券基金是結合實體債券與一般債券型基金的投資方式,好處是有確定的投資時間與目標收益,投資門檻低,又能分散風險;尤其投資組合存續期間會隨時間降低,最後歸零,在升息環境下,利率影響較小,較傳統債券基金更具防禦優勢。

同類型基金中,以兆豐國際三年到期新興亞洲債券基金存續期間最短,基金 12/19 起展開募集,成立後即不再接受申購。

林邦傑表示,目標到期債券基金相較一般傳統債券型基金,在「債券特性」、「利率風險」及「投資成本」三大方面皆有明顯不同。就債券特性來看,目標到期債券基金買進債券並持有到期,發揮債券「到期還本特性」;傳統債券型基金則訴求主動積極交易,追求債券價格報酬。

再從利率風險來看,目標到期債券基金存續期間最短的不超過三年,較傳統債券基金的六~ 七年,更可有效對抗利率風險。最後,從投資成本來看,目標到期債券基金管理成本約 1%,較傳統債券基金管理費用約 1.5~2% 更低。

另外,在基金申贖上也有不同,傳統債券型基金在閉鎖期後,可以隨時申購與贖回;目標到期債券基金在募集成立後就不再開放申購,雖然中途可贖回,但會收取提前贖回費用,費用將納入基金淨資產,目的在減少投資人短線進出,讓經理人可充分運用資金,讓投資效益極大化。

林邦傑認為,目標到期債券基金最大的特色,在於一定期間內可獲得之收益確定性高,投資人自進場持有到期滿,期間的價格變化雖然會對淨值造成波動,但隨著到期日愈來愈近,價格會逐漸回到票面價值,回歸債息收益;這樣的產品除了適合一般投資人,也吸引機構法人做為長期資金規畫或資產配置。

更多精彩內容請至 《鉅亨網》 連結>>