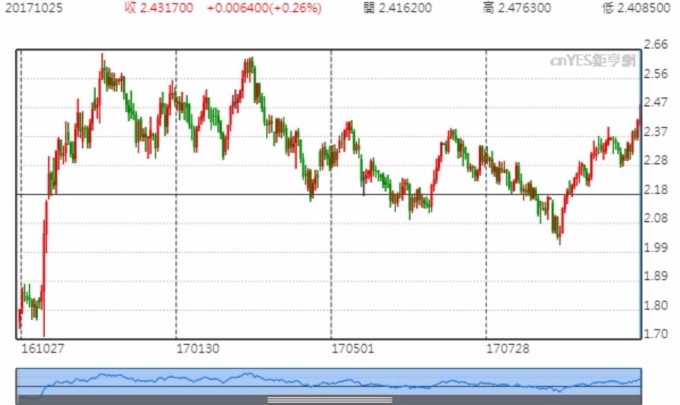

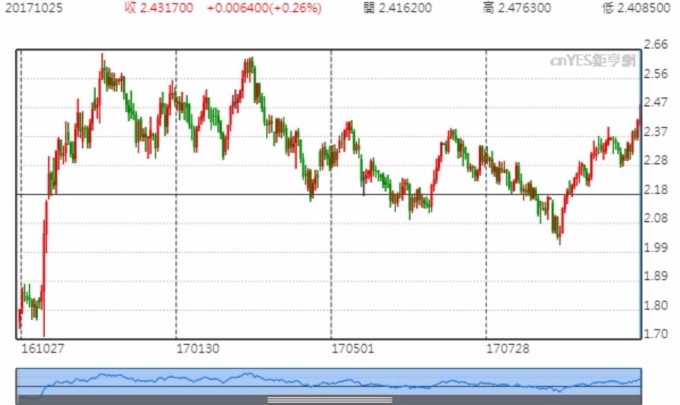

中國債市週三 (25 日) 國債期貨價格和現券價格都出現全線暴跌。10 年期國債期貨跌幅達到 0.57%,而 10 年期國債現券跌幅顯著,殖利率再創新高直逼 3.8%,刷新 2014 年來最高。

中國 10 年期公債殖利率日線走勢圖

而雖然週四 (26 日) 午盤中國 10 年期債券價格出現翻揚,但近日中國債市跌勢仍是相當巨大,據《券商中國》報導,近日債市下跌原因其實有 3 大因素共振:

昨天隔夜 Shibor 報 2.6640%,上漲 3.00 個基點;7 天 shibor 報 2.8594%,上漲 2.51 個基點;3 個月 shibor 報 4.3830%,上漲 0.27 個基點。3 個月 shibor 連漲 11 日,創逾 9 月 12 日以來新高。

10 年期美債 25 日盤中突破 2.4% 整數關口,創 4 月初以來新高。

隨著川普稅改政策落地的可能性不斷提升,寬鬆的財政刺激可能推升再通膨。而下一任 Fed 主席人選泰勒呼聲高漲,將帶來更加鷹派貨幣政策,12 月份升息概率已經大大提升,這將使得中美利差的回落,對於對國內債市的影響將越來越大。加上年底將迎來換匯需求旺季,資本外流臨更大壓力。

同時,未來金融監管的進一步推進仍會延續總體溫和的思路,在充分考慮市場狀況與投資者情緒的基礎上穩步有序進行,出台超預期、對市場衝擊過大的政策的可能性較小。

考慮到央行年底的升息的可能性,中信證券將 10 年期國債到期殖利率的頂部中樞上調至 3.8%。而目前 3.7% 已經成為利率新的底部,債市的最後一跌才剛剛開始。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

而雖然週四 (26 日) 午盤中國 10 年期債券價格出現翻揚,但近日中國債市跌勢仍是相當巨大,據《券商中國》報導,近日債市下跌原因其實有 3 大因素共振:

一、傳言「中國或要調整銀行同業負債的占比上限,從 1/3 調整到 25%」,但人行已經否認,指「此消息不實」。未來在 3 大因素下,國內債市還在醞釀最後一跌:

二、人行週四 (26 日) 結束了連續 6 天 8400 億人民幣的大額淨投放,引發市場變臉。

三、工行 (1398-HK)(601398-CN) 公告要發行 880 億元二級資本債券,也引發市場巨大擔憂。一旦大型銀行融資需求擴張,也將對市場產生壓力。

一、年內流動性寬鬆環境不會再來

流動性環境寬鬆環境難以延續,經歷了 10 月重大會議期間流動性環境寬鬆之後,隨著維穩期結束,大量逆回購到期將對資金面形成壓力;定向降準將於 2018 年初正式施行,央行或將綜合考慮定向降準帶來的流動性補給,提前通過公開市場操作對沖流動性衝擊,年內進行大量流動性投放的可能性不大。昨天隔夜 Shibor 報 2.6640%,上漲 3.00 個基點;7 天 shibor 報 2.8594%,上漲 2.51 個基點;3 個月 shibor 報 4.3830%,上漲 0.27 個基點。3 個月 shibor 連漲 11 日,創逾 9 月 12 日以來新高。

二、美債殖利率持續攀升,周邊壓力重重

隨著川普稅改政策落地的可能性不斷提升,寬鬆的財政刺激可能推升再通膨。而下一任 Fed 主席人選泰勒呼聲高漲,將帶來更加鷹派貨幣政策,12 月份升息概率已經大大提升,這將使得中美利差的回落,對於對國內債市的影響將越來越大。加上年底將迎來換匯需求旺季,資本外流臨更大壓力。

三、未來 2 個月將迎來監管政策出台時間視窗

十九大報告提出要「健全貨幣政策和宏觀審慎政策雙支柱調控框架」、「健全金融監管體系,守住不發生系統性金融風險的底線」;在中央金融系統代表團討論會上,銀監會主席郭樹表示「今後整個金融監管趨勢會越來越嚴」,因此預計大會之後到年底前,可能是金融監管政策陸續推出的時間視窗。同時,未來金融監管的進一步推進仍會延續總體溫和的思路,在充分考慮市場狀況與投資者情緒的基礎上穩步有序進行,出台超預期、對市場衝擊過大的政策的可能性較小。

考慮到央行年底的升息的可能性,中信證券將 10 年期國債到期殖利率的頂部中樞上調至 3.8%。而目前 3.7% 已經成為利率新的底部,債市的最後一跌才剛剛開始。

更多精彩內容請至 《鉅亨網》 連結>>