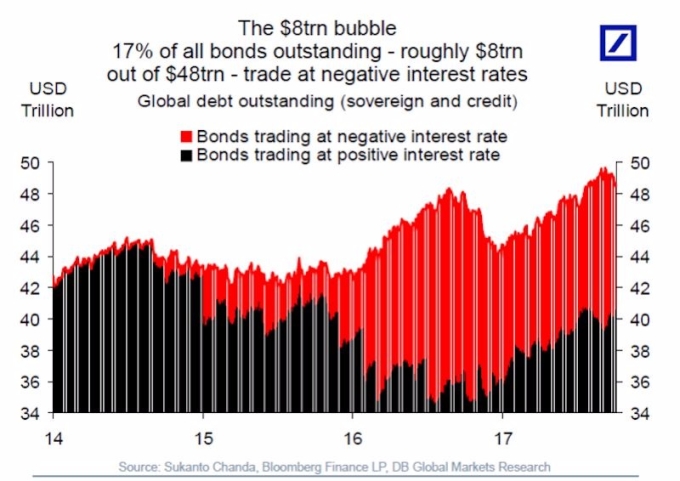

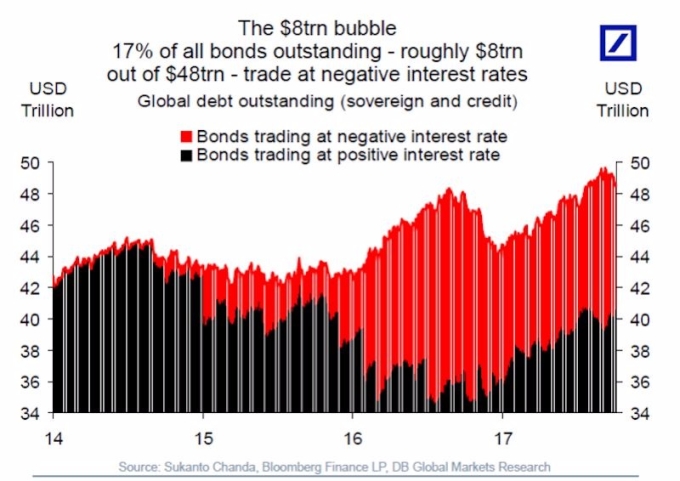

FX168 今 (16) 日報導,日前德意志銀行 Deutsche Bank 首席經濟學家 Torsten Slok 表示,投資者正面臨 8 兆美元的金融市場泡沫,這些泡沫,是跟金融危機爆發 8 年後殖利率仍為負值的政府和企業債有關。

紅:位於負殖利率區間交易之債市規模 黑:位於正殖利率區間交易之債市規模 圖片來源:DB

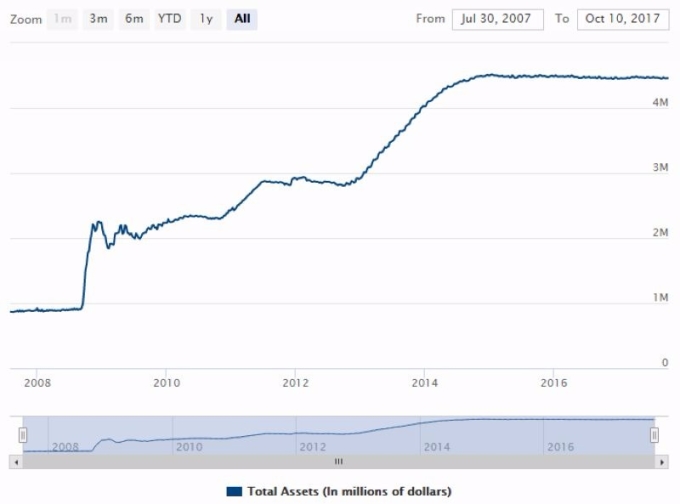

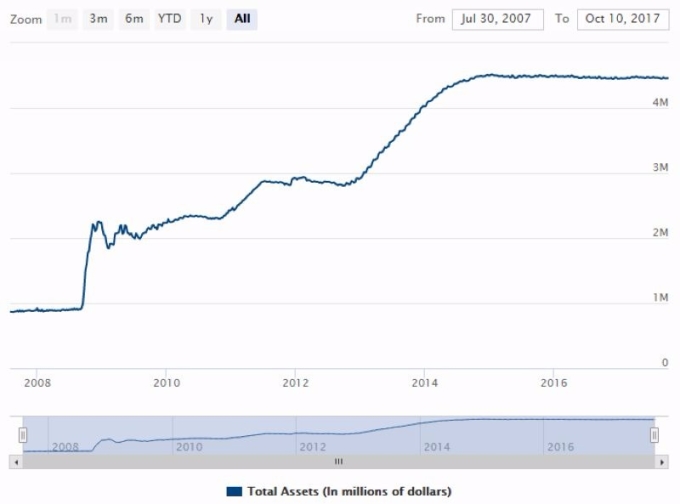

據報導,好幾輪的債券購買行動,也就是所謂的量化寬鬆,讓金融危機後得以提振經濟穩定市場,然美國聯準會的資產負債表也從 2007 年 8 月的近 8700 億美元膨脹到目前約 4.5 兆美元。

Fed 資產負債表規模已高達 4.5 兆美元 圖片來源:Fed

Torsten Slok 指出,當無風險利率升高,投資者將離開風險資產買入高收益政府債券,信貸利差因此擴大,也讓股市受挫。因為從金融角度來看, 如果無風險利率上揚,報酬好轉,為什麼要買風險資產?

Torsten Slok 預估,通膨提高會戳破債市泡沫,在減少收益率為負值的政府債券比重,美國聯準會將發揮作用,Torsten Slok 表示,如果美國通膨開始走高,美國聯準會將傾向更快的上調利率,這意味的,歐洲、日本利率也會更高。

不過投資者顯然並不認為通膨會上升,這主要從他們持有的負殖利率債券來看,據華爾街日報 11 日報導, 摩根大通 (J.P. Morgan Chase & Co.) 和 Dealogic 數據顯示,今年迄今,開發中國家垃圾債的發行金額達 2210 億美元,刷新歷史紀錄,比去年全年總額足足高出 60%。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

據報導,好幾輪的債券購買行動,也就是所謂的量化寬鬆,讓金融危機後得以提振經濟穩定市場,然美國聯準會的資產負債表也從 2007 年 8 月的近 8700 億美元膨脹到目前約 4.5 兆美元。

Torsten Slok 指出,當無風險利率升高,投資者將離開風險資產買入高收益政府債券,信貸利差因此擴大,也讓股市受挫。因為從金融角度來看, 如果無風險利率上揚,報酬好轉,為什麼要買風險資產?

Torsten Slok 預估,通膨提高會戳破債市泡沫,在減少收益率為負值的政府債券比重,美國聯準會將發揮作用,Torsten Slok 表示,如果美國通膨開始走高,美國聯準會將傾向更快的上調利率,這意味的,歐洲、日本利率也會更高。

不過投資者顯然並不認為通膨會上升,這主要從他們持有的負殖利率債券來看,據華爾街日報 11 日報導, 摩根大通 (J.P. Morgan Chase & Co.) 和 Dealogic 數據顯示,今年迄今,開發中國家垃圾債的發行金額達 2210 億美元,刷新歷史紀錄,比去年全年總額足足高出 60%。

更多精彩內容請至 《鉅亨網》 連結>>