從自動櫃員機 (ATM) 提取現金開始讓人覺得是種過時的儀式。就像購買黑膠唱片一樣,這是一個曾經舉世皆然的體驗,如今專注的粉絲反要付費才能獲取。

相較於美國的消費者,台灣的存款戶幸運多了,至少從 ATM 取款不必擔心被收取太高的手續費。

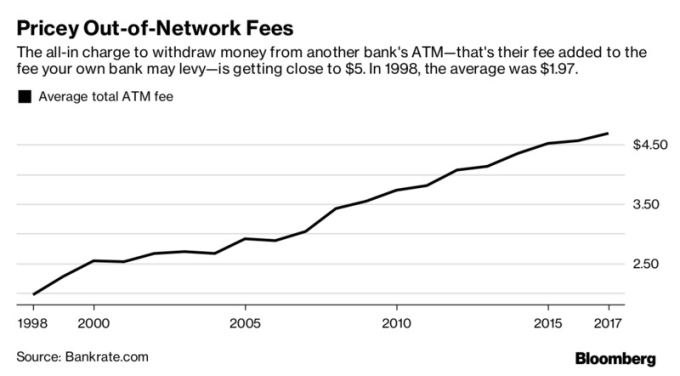

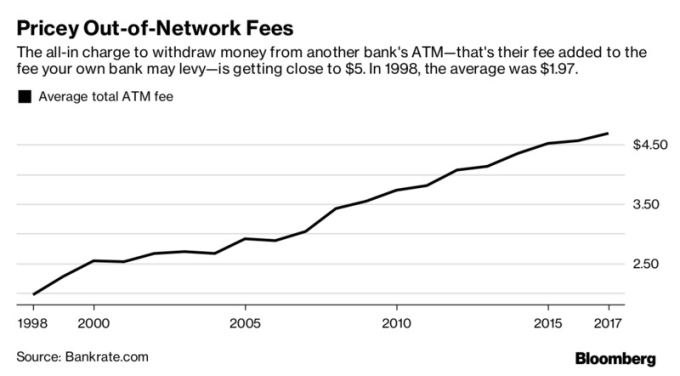

根據最新 Bankrate.com 報告,今年是連續第 11 年對使用跨行 ATM 提款客戶調增手續費。在過去 10 年間,這些費用上升了 55%。現在的平均手續費超過 4.50 美元。

(圖取自彭博)

該報告檢視了 25 個主要地鐵區域的 10 家最大銀行,以了解何處平均 ATM 手續費差距最大,哪裡比較不大。匹茲堡的平均費用最高,當 Bankrate.com 將 ATM 運營商收取的費用與消費者所屬金融機構的費用相加,提款人須支付 5.19 美元。達拉斯的手續費最低,只要 4.07 美元。

具有較高帳戶餘額或與其銀行存在多重關係的客戶(例如支票帳戶、抵押貸款和個人貸款)可能會避免銀行對跨行提款收取手續費,或者可部分報銷。

報告指出,平均透支 (預借現金) 手續費高達 33.38 美元,高於 2016 年的 33.04 美元。費城消費者支付的平均透支費用最高,為 35.30 美元。在舊金山,平均透支費是前 25 名城市地區最低的,為 31.44 美元。調高預借現金手續費的銀行遠超過調降的銀行,比率為 7 比 1。

美國消費者金融保障局 (CFPB) 在最近的一份報告中重點提示了透支費。支付大量透支費用的消費者「往往信用受限」,不但信用評級偏低,並且不太可能擁有信用卡。這意味著預借現金手續費可能會對已很脆弱的個人金融狀況造成重大影響。

CFPB 報告提到,「我們看到銀行開始給予消費者稍微大一點的迴旋空間。」McBride 說。如果有人只是透支了幾塊錢,銀行可能會收取較少的手續費或完全不收。在廣闊的手續費世界裡,這只是一個小小的慈悲。

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

根據最新 Bankrate.com 報告,今年是連續第 11 年對使用跨行 ATM 提款客戶調增手續費。在過去 10 年間,這些費用上升了 55%。現在的平均手續費超過 4.50 美元。

該報告檢視了 25 個主要地鐵區域的 10 家最大銀行,以了解何處平均 ATM 手續費差距最大,哪裡比較不大。匹茲堡的平均費用最高,當 Bankrate.com 將 ATM 運營商收取的費用與消費者所屬金融機構的費用相加,提款人須支付 5.19 美元。達拉斯的手續費最低,只要 4.07 美元。

具有較高帳戶餘額或與其銀行存在多重關係的客戶(例如支票帳戶、抵押貸款和個人貸款)可能會避免銀行對跨行提款收取手續費,或者可部分報銷。

報告指出,平均透支 (預借現金) 手續費高達 33.38 美元,高於 2016 年的 33.04 美元。費城消費者支付的平均透支費用最高,為 35.30 美元。在舊金山,平均透支費是前 25 名城市地區最低的,為 31.44 美元。調高預借現金手續費的銀行遠超過調降的銀行,比率為 7 比 1。

美國消費者金融保障局 (CFPB) 在最近的一份報告中重點提示了透支費。支付大量透支費用的消費者「往往信用受限」,不但信用評級偏低,並且不太可能擁有信用卡。這意味著預借現金手續費可能會對已很脆弱的個人金融狀況造成重大影響。

CFPB 報告提到,「我們看到銀行開始給予消費者稍微大一點的迴旋空間。」McBride 說。如果有人只是透支了幾塊錢,銀行可能會收取較少的手續費或完全不收。在廣闊的手續費世界裡,這只是一個小小的慈悲。

更多精彩內容請至 《鉅亨網》 連結>>