市場上衡量股市「估值」昂貴或是便宜之方式甚多,有一般常看到的本益比、諾貝爾經濟學獎得主席勒發行的 CAPE 模型,而本週《隨手話經濟》則要為大家介紹由「股神」巴菲特 (Warren Buffett) 所提出的股市估值指標,帶領大家進入「股神」的思考領域。

巴菲特指標源自 2001 年,是巴菲特於 2001 年於財富雜誌 (Fortune Magazine) 中首度提出,巴菲特指標係採用美國股市總市值和國民生產毛額 (GNP) 的比值,作為衡量股市是否高估或是低估的衡量標準。

巴菲特認為,股市總市值與國民生產毛額 (GNP) 的比值如落在 75% 至 90%,是為合理區間,如超過 120%,則代表該國股市已出現了過熱現象;而近年以來市場針對巴菲特指標又做了更進一步的「改良」,即採用 GDP 替代 GNP,成為巴菲特指標中分母的角色。

威爾遜 5000 指數是由威爾遜協會 (Wilshire Associates) 於 1980 年所創設,該指數至今共囊括超過 7500 支美股作為成份股,是目前全球最大的指數,故市場經濟學家多以威爾遜指數作為美股總市值之代表。

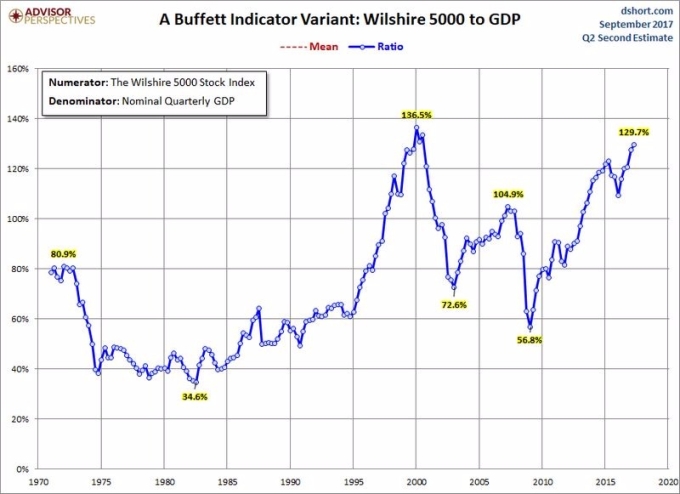

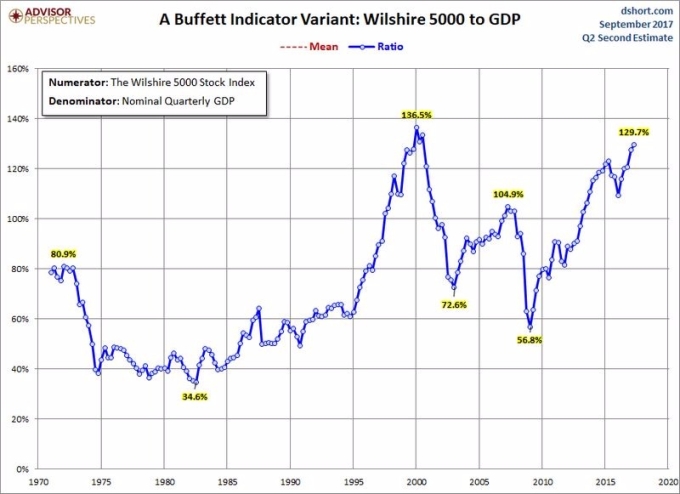

如下圖所示,統計最新 2017 年 Q2 美國 GDP 數據止,目前美股巴菲特指標是落在 129.7% 一線,是再度刷新了歷史次高紀錄,僅次於 2000 年網路泡沫時期的 136.5%,更遠遠超越了 2008 年金融海嘯之前的高點 104.9%。

威爾遜 5000 指數市值佔美國 GDP 之比重 (1970 年至 2017 年 Q2) 圖片來源:realinvestmentadvice

由於估值為衡量股價與盈餘之間的倍數,故估值大漲的真實意義或許更接近是:投資回本的年限,而相信價值投資的投資人們再經由這樣的概念下去評估,該國股市或是該檔股票,是否值得花費這樣長的投資年限買進。

美國知名投資機構 Clarity Financial 首席投資長 Lance Roberts 即在上月的一篇專欄文章中分析:「巴菲特滿手現金只有一個理由,他正在坐等併購機會出現。」

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

巴菲特認為,股市總市值與國民生產毛額 (GNP) 的比值如落在 75% 至 90%,是為合理區間,如超過 120%,則代表該國股市已出現了過熱現象;而近年以來市場針對巴菲特指標又做了更進一步的「改良」,即採用 GDP 替代 GNP,成為巴菲特指標中分母的角色。

國民生產毛額 (GNP) 的定義為:一個經濟體的全體人民,在一段期間內所生產之最終商品與勞務的市場總值。而在巴菲特指標的應用上,市場經濟學家多以威爾遜 5000 指數作為分子,作為呈現美股總市值之代表,而分母則以最新美國 GDP 數據作為衡量之指標。

國內生產毛額 (GDP) 的定義為:一個經濟體內不論本國或是外國人民,在一定時期內所生產之最終商品與勞務的市場總值,而總收入將會等於總支出。

乍看之下,GNP 與 GDP 的差異並不太大,但事實上,2 項指標的內涵卻是不盡相同,前者 GNP 的統計方式為「屬人主義」,後者 GDP 的統計方式則是「屬地主義」。

與 GNP 相比,一般認為 GDP 的統計方式,是較為實際反映一國的經濟發展情況,因為在一個經濟體的「境內」,無論是本國或是外國投資,GDP 都會一同計算納入,藉此體現出一經濟體之勞動力市場、投資環境、生產要素配置、產業組成等結構性變化。

威爾遜 5000 指數是由威爾遜協會 (Wilshire Associates) 於 1980 年所創設,該指數至今共囊括超過 7500 支美股作為成份股,是目前全球最大的指數,故市場經濟學家多以威爾遜指數作為美股總市值之代表。

如下圖所示,統計最新 2017 年 Q2 美國 GDP 數據止,目前美股巴菲特指標是落在 129.7% 一線,是再度刷新了歷史次高紀錄,僅次於 2000 年網路泡沫時期的 136.5%,更遠遠超越了 2008 年金融海嘯之前的高點 104.9%。

由於估值為衡量股價與盈餘之間的倍數,故估值大漲的真實意義或許更接近是:投資回本的年限,而相信價值投資的投資人們再經由這樣的概念下去評估,該國股市或是該檔股票,是否值得花費這樣長的投資年限買進。

巴菲特指標高漲,那麼巴菲特又打算怎麼因應呢?

截至今年第二季為止,巴菲特旗下的波克夏海瑟威 (Berkshire Hathaway) 公司帳上現金高達 860 億美元,但巴菲特滿手現金,或許並不是打算坐等美股崩盤,再予以買進。美國知名投資機構 Clarity Financial 首席投資長 Lance Roberts 即在上月的一篇專欄文章中分析:「巴菲特滿手現金只有一個理由,他正在坐等併購機會出現。」

更多精彩內容請至 《鉅亨網》 連結>>