過去以來許多市場經濟學家皆曾表示,「QE」就是造成美債市場大牛市的重要原因,而在當前美國聯準會 (Fed) 即將進入縮表的當口,債市多頭很可能將遭遇較大風險。

但,或許來聽聽不一樣的見解。

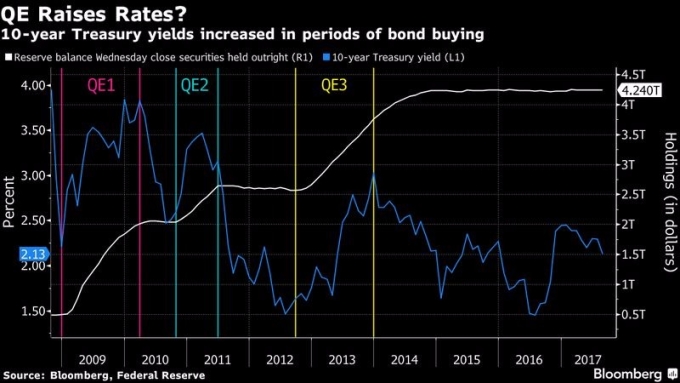

《彭博社》報導,統計自 2008 年金融海嘯爆發之後,Fed 祭出了三輪的量化寬鬆措施,稱之為 QE1、QE2 與 QE3,藉以向次級市場購入美國公債,達到釋放流動性之果效。

而 Fed 在經過了三輪的 QE 之後,也直接地推升資產負債表來到史上新高的 4.5 兆美元一線,但過去長期以來市場即認為,就是因為 Fed「大買家」的大舉 QE 購債,才導致美債市場一路走牛。

然而現在有分析師提出反證,直指在 Fed 的 QE 期間,其實美債殖利率是反而出現大漲 (因債券殖利率與價格為反向,故殖利率大漲指的是債券價格大跌),Fed 的 QE 計劃或許並非債市「推手」,反而是債市「殺手」。

如下圖所示,在 2008 年底金融海嘯爆發之後,Fed 即宣布推出 QE1 的量化寬鬆措施,但在 QE1 2009 年初至 2010 年上旬的執行期間內,事實上十年期美債殖利率並未因為 QE 而出現下跌,反而還出現大漲。

2010 年下旬至 2011 年中旬,Fed 繼續執行 QE2 計劃,同期十年期美債殖利率一樣並未下跌、反倒大漲;2012 年下旬至 2013 年底的 QE3 期間,相同地十年期美債殖利率依然出現大漲,三個結果都似乎推翻了市場主流看法,即:QE 購債導致債市走多的邏輯。

藍:十年期美債殖利率走勢圖 白:Fed 資產負債表規模 圖片來源:Bloomberg

Brian Nick 進一步解釋,倘若過去的 QE 寬鬆措施,其實根本沒有對債市構成「寬鬆效果」,這一切只是市場誤解的話,那麼現在 Fed 量化緊縮的「縮表」計劃,或許很可能將造成債市殖利率走低,而不是市場主流預期的殖利率將上行。

野村證券 (Nomura Holdings) 美國利率分析師 Stanley Sun 即認為,Fed 在宣布縮表之後,估計美債殖利率將出現較大程度上揚,Stanley Sun 說道:「債市一邊新增供給量加增,但另一邊卻少了 Fed 這個大買家買進,當然債券價格將出現較大壓力。」

更多精彩內容請至 《鉅亨網》 連結>>

我是廣告 請繼續往下閱讀

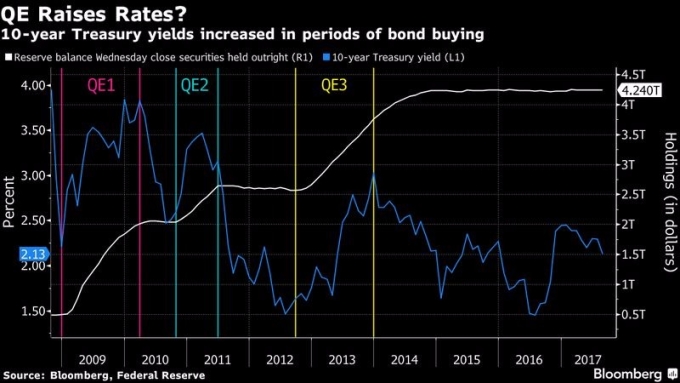

《彭博社》報導,統計自 2008 年金融海嘯爆發之後,Fed 祭出了三輪的量化寬鬆措施,稱之為 QE1、QE2 與 QE3,藉以向次級市場購入美國公債,達到釋放流動性之果效。

而 Fed 在經過了三輪的 QE 之後,也直接地推升資產負債表來到史上新高的 4.5 兆美元一線,但過去長期以來市場即認為,就是因為 Fed「大買家」的大舉 QE 購債,才導致美債市場一路走牛。

然而現在有分析師提出反證,直指在 Fed 的 QE 期間,其實美債殖利率是反而出現大漲 (因債券殖利率與價格為反向,故殖利率大漲指的是債券價格大跌),Fed 的 QE 計劃或許並非債市「推手」,反而是債市「殺手」。

如下圖所示,在 2008 年底金融海嘯爆發之後,Fed 即宣布推出 QE1 的量化寬鬆措施,但在 QE1 2009 年初至 2010 年上旬的執行期間內,事實上十年期美債殖利率並未因為 QE 而出現下跌,反而還出現大漲。

2010 年下旬至 2011 年中旬,Fed 繼續執行 QE2 計劃,同期十年期美債殖利率一樣並未下跌、反倒大漲;2012 年下旬至 2013 年底的 QE3 期間,相同地十年期美債殖利率依然出現大漲,三個結果都似乎推翻了市場主流看法,即:QE 購債導致債市走多的邏輯。

Brian Nick 進一步解釋,倘若過去的 QE 寬鬆措施,其實根本沒有對債市構成「寬鬆效果」,這一切只是市場誤解的話,那麼現在 Fed 量化緊縮的「縮表」計劃,或許很可能將造成債市殖利率走低,而不是市場主流預期的殖利率將上行。

野村證券 (Nomura Holdings) 美國利率分析師 Stanley Sun 即認為,Fed 在宣布縮表之後,估計美債殖利率將出現較大程度上揚,Stanley Sun 說道:「債市一邊新增供給量加增,但另一邊卻少了 Fed 這個大買家買進,當然債券價格將出現較大壓力。」

更多精彩內容請至 《鉅亨網》 連結>>