保險業7月將迎來4大變革,除了保費將大漲之外,儲蓄險更因各年齡需要符合死亡保障的最低比率,加上宣告利率調降,若要獲得像過去一樣的報酬,得花更多錢及拉長時間,因此過去「純儲蓄險」將絕跡,對於以「儲蓄險」為銷售主力的銀行保險通路來說,也將面臨2大壓力,一是業績大幅下滑,這目前已浮現,還有就是轉型的壓力,銀行也早已積極備戰,有些甚至已將儲蓄險銷售比重從過去8成降至5成以下,只是對手續費及財管收入也具殺傷力,市場估計至少會減少3成以上。

我是廣告 請繼續往下閱讀

其實,銀行大量銷售儲蓄險有其環境背景,2008年金融海嘯後,壽險連動債保單因政策嚴管無法再大量銷售,加上台灣進入低利率時代,保險業面臨重大利差損,因此希望能否透過來衝利差損,而要得到這個利差益最快方法,就是吸收大量投資資金,趁著國際投資環境好時,獲取利差的利得去填補利差的損失,所以過去保險業就是在這樣氛圍下,大量吸收資金,尤其低利率時代,錢在銀行存不住,保險業又剛好可解快這問題,因此各公司紛推出6年期儲蓄險、利變年金。

而這剛好也是銀行通路最善長利率行銷,加上銀行客戶特性偏保守穩健型,銀行理專也不用特別訓練,只要說「買這個利率比定存好」,儲蓄險就大賣,2009年開始,銀行通路的新契約保費收入占整體壽險新契約保費沒再低於5成,2010年更一度衝高至65%,單月甚至曾逾70%,大量資金從定存轉到保單,銀行保險業務每年也為銀行帶來500億以上的佣金收入,成為財富管理業務的金雞母。

新制上路 銀行保險通路衝擊最大

不過,銀行保險通路這樣的經營方式,隨著保險新制上路,尤其這次新制除責任準備金利率調降之外,拉高死亡保障門檻最高會來到保價金的190%、宣告利率平準機制、合約服務利益 (CSM) 不得為負,更被認為是衝著儲蓄險而來,主管機關希望透過「商品設計」降低客戶需求誘因,減緩市場供給的力道,讓保險回歸保障的特性,只是新制對銀行保險通路影響太大。

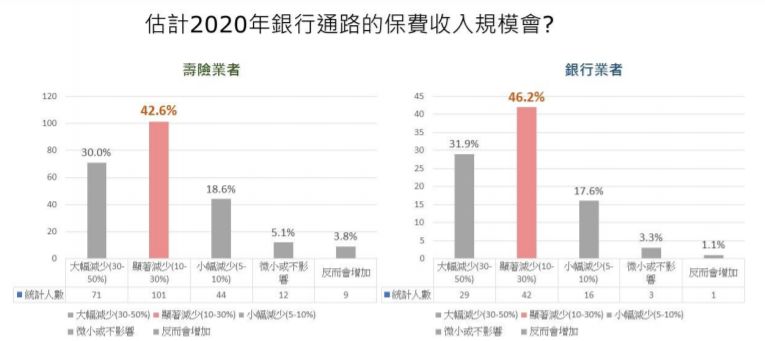

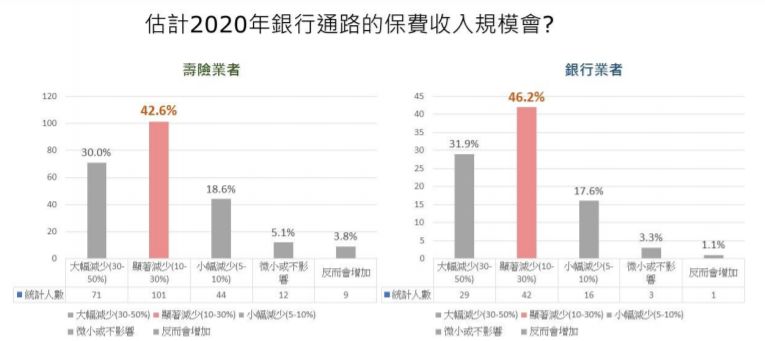

政大銀行保險研究發展中心今年初就曾對壽險業與銀行業進行調查,針對未來保費收入影響部分,銀行端比壽險端悲觀,銀行端有78.1%認為今年銀行通路的保費收入規模會顯著或大幅減少,甚至有超過3成認為會大幅減少30%至50%左右。就連壽險端也有將近72.6%認為今年銀行通路的保費收入規模顯著或大幅減少,30%壽險受訪者與銀行端看法接近,認為會大幅減少3成到5成左右。

▲政大銀行保險研究發展中心今年初曾對壽險業與銀行業進行調查,對今年保費收入業績衝擊表示高度憂心。(圖/政大銀行保險研究發展中心提供)

▲政大銀行保險研究發展中心今年初曾對壽險業與銀行業進行調查,對今年保費收入業績衝擊表示高度憂心。(圖/政大銀行保險研究發展中心提供)當詢問銀行通路未來要銷售更多保障型商品是否是必然的趨勢時,不管壽險或銀行業者都有將近6成受訪者表示認同(壽險56.5%、銀行59.3%),顯示兩者有高度的共識。只是新商品是否能順利轉換?尤其儲蓄險增加更多死亡保障後,消費者接受度調查顯示,即便銀行與壽險端都認為「消費者勉強可以接受」的占多數(銀行39.6%、壽險 52.7%),但認為消費者可接受新商品的大概只有2成5左右,還略低於不能接受與非常不能接受的比率,認為這項新制度新商品,直接挑戰消費者長期的理財習慣與觀念,也是市場預期業績下滑的主要原因之一。

▲政大銀行保險研究發展中心今年初曾對壽險業與銀行業進行調查,不管壽險或銀行業者都認同將近6成受訪者表示認同銀行通路未來要銷售更多保障型商品是必然趨勢。(圖/政大銀行保險研究發展中心提供)至於銀行端是否能順利轉型?調查結果顯示,壽險業者有36.3%、銀行端有41.8%受訪者認為,若要因應銷售複雜程度較高的保障型商品,銀行端要更長的訓練時間,而且認為銀行通路不太適合銷售保障型的產品的比率也將近25%(壽險24.1%、銀行23.1%),顯見銀行面對的轉型壓力不小。

就壽險新契約保費收入分析,新制對銀行保險通路的衝擊已顯現,去年銀行保險通路新契約保費占壽險新契約保費收入53.6%,但今年前5月銀行保險通路初年度保費收入占比已跌至5成以來,來到48.43%。

▲壽險業109年1~5月初年度保費收入來源。(資料來源:壽險公會;製表:記者顏真真)今年前5個月初年度總保費總收入3253.06億元,其中銀行通路的初年度保費收入還是最高1575.45億元,但不若往年,與去年銀行通路的全年新契約保費收入6828.25億元,前5月僅達成去年全年的23%,市場預期7月新制上路後恐怕會更慘,銀行今年的手續費與財管收入恐受挫,業者預估保險佣金收入至少減少1至2成。

銀行保險通路面臨2大壓力

政大風險管理與保險學系教授兼系主任彭金隆也點出銀行保險通路在新制度下面臨2大壓力,一個是業績大幅下滑壓力,另一個就通路轉型的壓力,消費者對新商品接受度有待觀察,但銀行業與保險業者對未來業績悲觀卻是一致的,尤其業者面對業績下滑又要維持盈餘績效,經營壓力確實不小。

此外,銀行通路一般對於銷售保障商品的準備程度還有待加強,銀行必須進行更多的教育訓練,因為保障型商品的後續服務密度遠高於儲蓄險,因此如何提升專業訓練提升銷售服務品質,避免過度競爭壓力下導致消費糾紛,這些都是未來銀行端必須要努力的,也是金融監理機關必須注意的重點。

也由於銀行營業時間有限,業務訓練也有限,對於密度高的產品例如醫療險等商品銷售較抗拒,除非願意調整,否則一般認為銀行保險可能轉向銷售投資型商品或從簡單型保障商品,只是銀行也會擔心糾紛增加,因此保險業務擴展絕對沒法像傳統業務員及經紀人這麼有彈性,這也導致還沒到7月,銀行保險通路銷售就已往下掉。

不過,彭金隆認為銀行保險銷售還是有其優勢,銀行對行員掌控力遠大保險公司對業務員,即便轉型賣傳統型保險,可能糾紛會變多一點,但因銀行內控能力較強,能否度過新制上路的轉型陣痛期,就看銀行有多少決心及如何去做。

銀行提早備戰 儲蓄險占比降至5成以下

台北富邦銀行也坦言以前銷售保險商品以儲蓄險為大宗,約占保費8成,隨著近年市場利率持續低迷,各家保險公司自去年起也多次調降宣告利率,利變儲蓄險買氣降溫,長年期固定還本儲蓄險大受青睞,新制上路後儲蓄險條件將大受影響。

不過,北富銀自去年開始,為滿足客戶投資理財、退休規畫、資產傳承等需求,保險推廣也已轉型著重在投資型保單及高保障終身壽險,今年儲蓄險銷售比重已逐步降至32%,現行在保險產品銷售上,將信託商品與高保障終身壽險結合,比重已由11%拉升至20%、投資型保單約從33%拉升至48%,未來會以高保障終身壽險及類全委投資型保險推廣為主。

▲因應7月保險新制上路,銀行保險通路也積極備戰轉型,有些甚至已將儲蓄險銷售比重從過去8成降至5成以下。(圖/NOWnews資料照)國泰世華銀行亦指出過去的利率環境下客戶偏好購買儲蓄險,銀行通路銷售商品結構主要以短年期儲蓄險為主,但隨著今年7月即將實施的「壽險門檻法則」,未來保險商品的保障成分會調高,儲蓄效益相對降低,回歸保險的核心價值。

銀行保險的業務推動將依客戶需求進行調整與轉型,國泰世華銀分析,對於銀行高資產客群,儲蓄型商品將轉以資產保全及財富傳承為訴求,持續推出透過宣告利率機制增加商品條件的利變型商品,並依客戶生命週期變化提高壽險保障比重,不僅可有效抵抗通膨風險,且一旦不幸身故將給付更高倍數的保額,兼顧保障與理財,引導回歸保險本質,協助客戶做好完善的人生規畫。

而投資型商品將以投資理財及退休規畫為訴求,以身故附保證給付商品為推動主軸,在低利環境下民眾已無法像過去靠利息收入滿足退休需求,須適度參與市場承擔風險以獲得較高收益,其中身故附保證給付商品協助客戶獲取穩定現金流,同時又可彌補保障缺口,讓客戶不必擔憂市場一時波動的影響,協助客戶做好完善退休規畫及減少高齡社會的安養問題。

我是廣告 請繼續往下閱讀

兆豐銀行保險代理人處處長林春如也提到,過去儲蓄險銷售占6、7成,但今年1月起開始為下半年提前部署及暖身,商品策略先協助客戶改變過去習慣以訴求報酬率的保險商品購買思維,轉型為兼具醫療保障及金流規畫的終身醫療險,頗獲客戶認同,今年2至4月該終身醫療商品銷售為業界第一,未來會以此方向持續作為銷售主力之一。

此外,由於銀行的保險客戶,有其特殊性,在保單商品選擇上,較傾向以收益及資金靈活運用考量居多,因此兆豐銀行仍會以投資型商品為客戶提供符合其投資屬性的投資規畫為主,但也發現高資產客戶非常動視傳承,因此也看到不同於傳統儲蓄型商品的商機,因此保障型商品也是著墨重點,甚至可以規畫配置有附身故保障的投資型保單。